руБль

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

В тандеме с внешним негативом.

- 11 января 2016, 17:12

- |

В понедельник российскому фоновому рынку пришлось дисконтировать весь внешний негатив, который накопился за время праздников. На фоне сильнейших за много лет распродаж на зарубежных площадках российский рублёвый индекс ММВБ отделался потерями в 3%, а валютный индекс РТС просел почти на 4%.

Риски Китая и Америки

Главные риски и главный негатив по-прежнему исходит из Китая, где обвальное падение биржевого индекса всего за неделю составило почти 15%. Несмотря на все действия властей, остановить панику там пока не удаётся. На фоне плавной девальвации юаня инвесторы всё меньше верят китайскую экономику, хотя должно быть всё наоборот. Валютные резервы ЦБ КНР снизились за 2015 год на $512.7 млрд. (-13.3%) до $3.33 трлн, в декабре – на $107.9 млрд. На мой взгляд, ситуация в поднебесной уже близка к стабилизации, а китайский фондовый рынок сейчас вновь стал очень привлекателен, жаль, что для большинства нерезидентов он закрыт. Про замедление Китая уже не первый год писали все кому не лень, поэтому сейчас, когда всё стало явным, и власти начали плавно девальвировать юань, дабы поднять конкурентно способность китайских товаров, самое время инвестировать в китайские активы. Ну а если в скором будущем мы увидим небольшое восстановление в Китае, то и на рынке сырья тоже наметиться разворот.

( Читать дальше )

Взгляд на американский рынок и продолжение рублевого эксперимента

- 11 января 2016, 14:26

- |

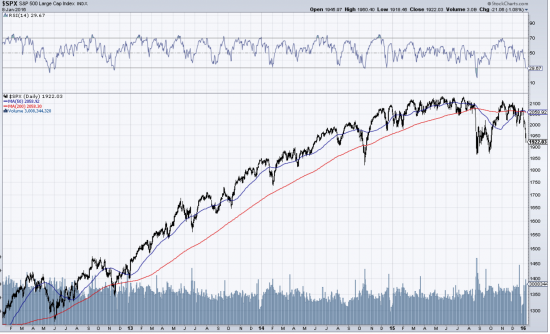

Индекс компаний крупной капитализации S&P500

( Читать дальше )

Оптимистам и пессимистам по рублю

- 11 января 2016, 13:21

- |

Как нам здесь показывают http://smart-lab.ru/blog/301915.php

регрессионное уравнение связи Y =- 0.6932X+97.917 расчетного курса доллара и стоимости Брент определяется коэффициентом корреляции между Y и X - 0,95263 ( т.е практически с марта 2015 по начало 2016 года – линейная ).

Где Y – расчетный курс доллара – рублей за $;

Х – цена брент в $ за бочку

Указанное соотношение для текущего значения стоимости Брент -32,69 $/бр, дает расчетную величину $ — 75, 26 рубля за $ при стоимости бочки Брент – 2460 рублей за бочку.

Без отношения к декларированным ранее цифрам российского бюджета, возникает естественный вопрос, много это или мало ?!

Логика этого вопроса естественна в том плане, что регрессии, регрессиями, а колбаса – за деньги.

Так, инфляционные расчеты ранее http://smart-lab.ru/blog/301619.php показывают, что состояние национальной экономики в части индексов потребительских цен сегодня – это уровень 2003...2004 года, но почти на четверть ( 25,095% ) выше - 2008 года.

Так вот, в практическом плане – рублевая корзина, может вполне отыграть и на 1842,7 ( уровень жизни -2008 года ), что дает расчетный курс национальной валюты – 55,75...!!!

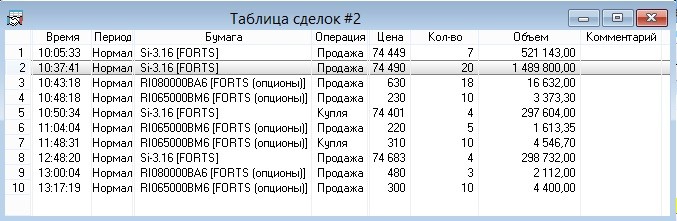

ОПЦИОНЫ ПУБЛИЧНО #3: 5% за 15 дней?

- 11 января 2016, 11:22

- |

Всем здравствуйте! Мы снова в эфире.

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 14.6% за 12 дней), так что сразу перехожу к делу.

Этот эксперимент начал 5 января, с целью закончить до экспирации.

Момент для продажи опционов посреди январских праздников оказался довольно неплохим.

День 0, 4 января.

Цели я снова выбрал «экспериментальные», то есть чуть ближе и больше объемом, чем это происходит при обычной торговле.

Но на этот раз нет цели «урвать проценты», цель добиться заявленной доходности с учетом волатильности рынка и повышенного ГО.

А теперь несколько важных пояснений.

Это сделки за 4 января. Этот день мы не считаем в результате, поскольку там были другие сделки, в других инструментах, и смешивать результаты не стоит.

Я закрыл свою позицию в Si и открыл в коллах и путах.

( Читать дальше )

Писец рублю или...

- 11 января 2016, 09:00

- |

Начало торгов сегодня у нас будет «веселым», СиПи фьюч с открытия уходил на 1893 (-0,85%), Китайцы сейчас -2,65%, Brent 32.78 (-2.3%), рубль достигал отметки 76,96050 (+3,51%) и походу это не предел, хуже, если этот рост спровоцирует панику, зато на панике будут потерать руки и продавать валюту, кто завис в ней с декабря 2014.

Всем профита.

Отсутствие надоев молока ведёт к росту производства мяса. Обзор на предстоящую неделю от 10.01.2016

- 10 января 2016, 23:58

- |

На уходящей неделе:

— Протокол ФРС

Протокол ФРС практически не дал рынкам новой информации для размышления, в нем не было указаний относительно вероятности повышения ставки на предстоящих заседаниях, также члены ФРС не удосужились порадовать рынки оглашением паузы для оценки воздействия первого повышения ставки на экономику.

Почти все члены ФРС согласились с достижением условий «руководства вперед» для повышения ставки на декабрьском заседании.

Решение о повышении ставки было принято единогласно, но некоторые члены ФРС заявили, что для них это решение было сложным, «на волосок» в пользу повышения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал