русгидро

Гидра, время покупать.

- 14 августа 2018, 21:02

- |

Особую пикантность представляет уровень НР 0.6421 на месячном плане:

При закрытии месяца над ним будет пинбар. Агрессивно можно сейчас начать формировать позу, консервативно подождать закрытия месяца.

На годах страхует следующий уровень ( кто знаком с методом анализа Тактика Адверза знает что идёт формирование т.3 будущей модели):

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 20 )

Русгидро - в 2018 г ожидает выработку электроэнергии выше уровня 2017 г

- 10 августа 2018, 13:25

- |

глава компании Николай Шульгинов:

«Мы идем с превышением прошлого года. Выработка ГЭС даже за шесть-семь месяцев она выше, за полгода тоже — практически на 2 миллиарда кВт.ч. Поэтому мы думаем, что такая динамика сохранится до конца года. Выработка будет немножко больше. И по дальневосточным электростанциям, и по ГЭС. По ГЭС понятно — воды немножко больше. По дальневосточным — дело в том, что там и спрос немножко вырос по сравнению с прошлым годом»

Прайм

Наконец у Русгидро есть надежда на переоценку! Инвест идея на Осень-Зима.(гидро Америка, Европа, Юж. Америка, Россия)

- 06 августа 2018, 13:43

- |

В cвязи с заявкой

Решил глянуть на мировой сектор. Взял 2 десятка компаний гидрогенерации. Нужно понимать, что часто в генерирующей компании есть и атомная, и тепловая, и гидро, и зеленка.

Насколько возможно разобрал, чтобы хотя бы большая часть энергии добывалась от возобновляемой воды.

Мировой сектор, как мне кажется весь несколько недооценен. Причина видимо в дикой долговой нагрузке.

В глаза бросается вопиющая недооценка Русгидро. Про ЕН+ нужно отдельно, просто добавил для понимания общей картины.

Рассматривать имеет смысл только соседей:

( Читать дальше )

Почему всем электрогенерирующим компаниям в России скоро придёт пиз..ц.

- 04 августа 2018, 10:45

- |

На форуме по Энел мне Тимофей задал вопрос, ответ на него тянет на статью. Я написал, что продажа Рефтинской ГЭС — позитив, так как вся генерация скоро станет убыточной. И лучше бы Энел продать вообще все свои электростанции в России, и тогда её котировки взлетят «до небес». И вообще, что все акции электрогенераторов надо продавать и ждать долголетнего падения ещё в 2-3 раза от текущих цен. Тимофей попросил пояснить.

Прибыль=выручка-себестоимость.

Себестоимость газовых и угольных станций примерно постоянна (при условии постоянной цены на газ и уголь). Примем за базу прогноза, что резких движений цены ближайшие 10лет не будет.

Выручка=тариф(вернее, та часть тарифа, которая идёт этой конкретной электростанции)*отпуск электроэнергии.

Я здесь обосновываю, что тариф и отпуск электричества ближайшие 10лет будет падать, и выручка станет ниже себестоимости. Нас ждут убытки и банкротства генераторов (либо гос.помощь).

В электрогенерации крайне неудачная модель ценообразования. Смесь рыночной конкуренции и государственного регулирования. За счёт ещё прибыльных компаний (Энел, ОГК-2, ТГК-1, Мосэнерго, Русгидро, Юнипро) «затыкают дыры» в убыточных и недофинансированных регионах (Кавказ, Дальний Восток).

( Читать дальше )

Торговый сигнал по акциям Русгидро

- 31 июля 2018, 18:17

- |

Анализ графика проведен с помощью аналитической программы по автоматическому анализу биржевых графиков PATTERN ANALYZER.

Программа Pattern Analyzer обнаружила на графике РусГидро, H1 новый торговый сигнал (графический паттерн):

Название фигуры: Двойное дно

Тип сделки: покупка

Стоп-лосс: 0.6704

Тейк-профит: 0.6845

Результаты РусГидро по РСБУ позитивны для бумаг

- 31 июля 2018, 17:41

- |

Напомним, что результаты по РСБУ являются неконсолидированными и не отражают убыточные операции «РусГидро» на Дальнем Востоке. Тем не менее с точки зрения стоимости акций компании мы расцениваем их как позитивные, учитывая восстановление показателей во 2к18 после снижения в 1к18.ВТБ Капитал

Также отметим, что сильные показатели ГЭС важны, так как они позитивно влияют на общие результаты группы. 29 августа компания опубликует результаты за 1п18 по МСФО, которые имеют более важное значение, поскольку на основе чистой прибыли по МСФО по итогам года рассчитывается размер дивидендов. Однако для инвесторов еще важнее те комментарии, которые представители руководства компании могут сделать в ходе телеконференции, посвященной публикации отчетности (она состоится в тот же день)

Отчет РусГидро по РСБУ может быть предвестником сильных результатов по МСФО

- 31 июля 2018, 16:02

- |

Согласно отчетности по РСБУ за 2К18 (без учета РАО ЭС Востока и сбытовых активов), выручка РусГидро выросла на 9% г/г до 33.3 млрд руб. за счет роста выработки ГЭС в ценовых зонах на 4% г/г. Продажи электроэнергии увеличились на 11% г/г до 23.4 млрд руб., отражая рост производства, в то время как продажи мощности выросли на 5% г/г до 9.7 млрд руб. Операционные расходы выросли всего на 1% г/г до 14.4 млрд руб., в результате чего EBITDA увеличилась на 11% г/г до 22.8 млрд руб., а рентабельность составила 68% (+1 пп г/г). Скорректированная чистая прибыль подскочила на 34% кв/кв до 14.8 млрд руб., что предполагает рентабельность 44% (+8 пп г/г).

Результаты по РСБУ обычно являются хорошим индикатором результатов по МСФО для сегмента гидрогенерирующих активов РусГидро, на которые приходится приблизительно 35% консолидированной выручки и 74% EBITDA, по нашим подсчетам. В связи с этим мы считаем результаты ПОЗИТИВНЫМИ для акций компании, поскольку они могут быть предвестником сильных результатов по МСФО, которые должны быть опубликованы в конце августа.АТОН

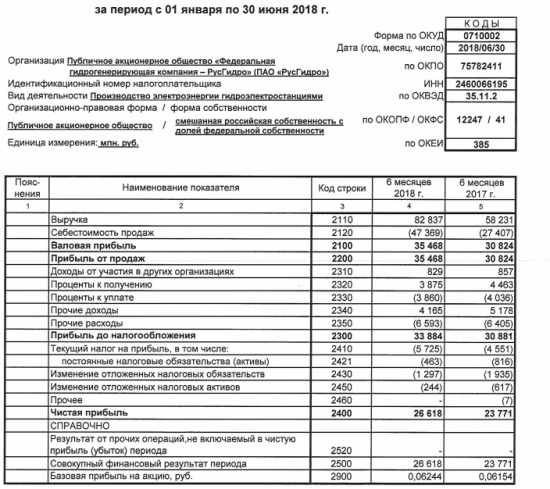

РусГидро - прибыль по РСБУ за 1 п/г +12% г/г, до 26,6 млрд руб

- 30 июля 2018, 16:34

- |

Чистая прибыль ПАО РусГидро» по российским стандартам бухгалтерской отчетности за первое полугодие 2018 года увеличилась на 12% сравнению с аналогичным периодом 2017 года и составила 26,62 млрд рублей. Скорректированный на неденежные статьи показатель чистой прибыли за 1 полугодие 2018 года составил 26,10 млрд рублей, что на 18% выше аналогичного показателя прошлого года. Показатель EBITDA увеличился на 12% и составил 43,47 млрд рублей.

Важным фактором, оказавшим влияние на показатели ПАО «РусГидро», стало применение с 1 июля 2017 года надбавки к цене на мощность в I и II ценовых зонах, установленной в целях достижения на территориях ДФО базовых уровней цен на электроэнергию, что повлияло на рост выручки и себестоимости по отношению к аналогичным показателям прошлого года.

Без учёта влияния этого фактора выручка ПАО «РусГидро» увеличилась на 9% по сравнению с аналогичным периодом 2017 года и составила 63,73 млрд рублей. Валовая прибыль ПАО «РусГидро» увеличилась на 15% до 35,47 млрд рублей.

пресс-релиз

отчет

Операционные показатели РусГидро производят хорошее впечатление

- 23 июля 2018, 13:31

- |

Операционные показатели «РусГидро» производят довольно хорошее впечатление, однако, по нашему мнению, это едва ли обеспечит ей столь же впечатляющую динамику финансовых результатов.Sberbank CIB

Во-первых, на чистую прибыль по итогам 2018 года, вероятнее всего, повлияют списания, связанные с вводом в эксплуатацию новых мощностей на Дальнем Востоке.

Во-вторых, дополнительным негативным фактором с точки зрения прибыли может оказаться переоценка обязательств «РусГидро» в связи с форвардным контрактом с ВТБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал