рынок США

Кто знает где найти дельту,гамму и историческую волатильность опционов на американские акции?

- 26 ноября 2019, 13:45

- |

- ответить

- ★1

- Ответы ( 5 )

Будет ли длинной финишная прямая?

- 14 ноября 2019, 19:44

- |

• Где этот цикл может завершиться? В первую очередь речь о западных рынках акций и облигаций. В особенности – об американском. Основные цели в районе 3100 уже практическ достигнуты. Возможно, вершина индекса окажется и выше, но с каждым следующим пунктом вверх и вероятность продолжения роста сокращается, а дороговизна и риск просадки – увеличиваются. Причем снижение американского рынка акций, как скоро оно произойдет, окажется, скорее всего длинным, не коррекционным. Напомню, что основные риски это срыв переговоров США-Китай, фиксация годовых позиций, сильное падение объемов buy back и снижение гайденсов компаниями.

( Читать дальше )

ВЫСТУПЛЕНИЕ ТРАМПА - ТЕЗИСЫ, ПРЯМОЙ ЭФИР

- 12 ноября 2019, 20:59

- |

Некоторые цитаты и тезисы:

«Американский рынок является самым ценным и желанным рынком в мире — те, кто хочет получить доступ, должны играть по правилам, уважать наши законы и справедливо относиться к нашим работникам и предприятиям».

- TRUMP: TO SAY AMERICAN MARKET IS MOST COVETED ON THE GLOBE

- TRUMP: THOSE WHO WANT ACCESS TO AMERICAN MARKET MUST OBEY RULES

- TRUMP: SAYS FED FAR TOO SLOW IN CUTTING RATES

- TRUMP: SAYS FED PUTS U.S. AT DISADVANTAGE VS OTHER COUNTRIES

- TRUMP: SCOLDS FED, MAKES PLEA FOR NEGATIVE RATES

- TRUMP: SAYS THINKS U.S. CAN BRING DOWN TAX RATES FURTHER

- TRUMP: SAYS EU HAS HIGH TRADE BARRIERS

- TRUMP: SAYS CHINA TRADE DEAL COULD HAPPEN SOON

- TRUMP: IF THERE IS NO DEAL, WE WILL RAISE TARIFFS

( Читать дальше )

Разнонаправленная статистика, но техника за новый хай рынка США

- 29 октября 2019, 18:07

- |

Уверенность потребителей в США падает до 7-месячных минимумов, поскольку «Надежда» испаряется

Уверенность потребителей в США падает до 7-месячных минимумов, поскольку «Надежда» испаряетсяПосле падения в сентябре, ожидалось, что индекс доверия потребителей восстановится благодаря небольшому пересмотру в сторону повышения, но октябрьские данные снизилось до самого низкого уровня с марта, а ожидания были самыми слабыми с января.

- Потребительское доверие в октябре упало до 125,9 против 126,3 в предыдущем месяце — самое низкое значение с марта

- Уверенность в текущей ситуации выросла до 172,3 против 170,6 в прошлом месяце — небольшой отскок

- Ожидания потребителей упали до 94,9 против 96,8 в прошлом месяце — самое низкое значение с января

( Читать дальше )

Рынок США за неделю: импичмент Трампа и прочие чудеса

- 30 сентября 2019, 13:59

- |

Как и в прошлый раз, данный обзор будет текстовым. Почему? Потому что на рынке нечего делать в среднесрок. Шортить уже низко, лонговать высоко. Волатильность продолжает держаться выше приемлемого уровня, а рынок остается строго новостным. Из основных новостей, которые правили индексами на прошлой неделе, были:

( Читать дальше )

Рынок США за неделю: боковик и сезонность

- 02 сентября 2019, 16:18

- |

Коллеги, доброго дня. За неделю на рынке акций США мало что поменялось, поэтому снимать видеообзор не стала, а сделала краткий пост на блоге. Там есть кое-что важное, что стоит учесть в сентябре. Вопросы и пожелания вы можете, как всегда, оставлять в комментариях. mindspace.ru/45671-rynok-za-nedelyu-bokovik-i-sezonnost/

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

Сентябрь 2019

- 01 сентября 2019, 15:20

- |

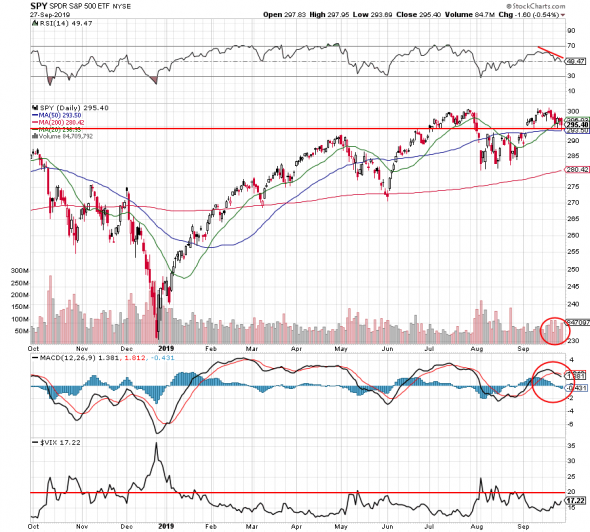

В своём втором посте хочу поделиться кратким прогнозом по рынку на сентябрь.

Месяц ожидает быть неспокойным, усугубление инверсии доходности облигаций и эскалация протестов в Гонконге, а также бушующий Ураган Дориан будут сильно давить на рынок, особенно в начале месяца. Возможен поход к нижней границе боковика в район 2800-2820 пунктов по S&P.

Однако всё же в итоге возобладает оптимизм по поводу временного ослабления напряжённости в торговой войне, а также очередного понижения ставки ФРС. Благодаря чему, S&P вполне способен пробить локальное сопротивление в 2950 пунктов и закрыть месяц выше, приблизившись к историческим максимумам.

Думаю, стоит держать хорошие акции, к примеру, Apple, Salesforce, AMD, Qualcomm, но иметь запас денег, чтобы докупить в случае движения вниз.

А каковы Ваши ожидания на сентябрь? Делитесь в комментариях своим мнением, буду рад обсудить.

С уважением,

Ваш Й. Швейк.

Торгующим на американских биржах. Законопроект сенаторов Хоули и Болдуина

- 01 августа 2019, 21:56

- |

Вчера новость взбудоражила меня, но не нашел времени аж на 2 поста вечером.

Тем временем

Сенатор-республиканец Джош Хоули и сенатор-демократ Тэмми Болдуин представили законопроект, который позволит регулировать обменный курс доллара США путем взимания с иностранных покупателей американских акций, облигаций и других активов платы за доступ к рынку.

Я понимаю, законопроект вряд ли примут, но звоночки тревожные. Мне кажется Америка заигрывается в протекционизм, а тем, кто имеет виды (или уже торгует) там только вздохнуть остается, ведь это новая неопределенность

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал