сделки

Краткий обзор портфелей PRObonds. Череда новых размещений

- 05 мая 2021, 07:33

- |

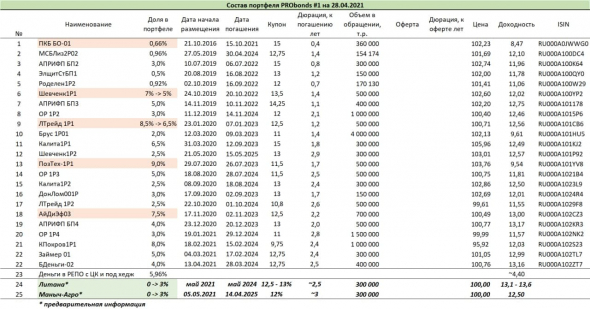

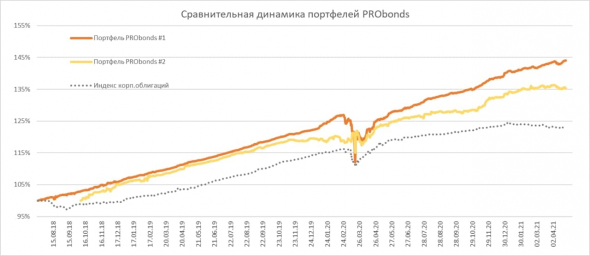

Доходности портфелей PRObonds за последние 365 дней – 14,9% для облигационного портфеля #1 и 9,5% для смешанного портфеля #2.

В ближайшие месяц-полтора «Иволга Капитал» планирует провести ряд облигационных размещений, и новые выпуски попадут в портфели. Одно из размещений сегодня – строительная компания «Литана» (300 млн.р., 3 года, купон 13%). Последующие размещения приведены в таблицах портфелей.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Краткий обзор портфелей PRObonds (актуальная доходность 10,1-15,2%)

- 28 апреля 2021, 06:24

- |

Текущие годовые доходности портфелей PRObonds (за 365 дней) – 15,2% для облигационного портфеля #1 и 10,1% для смешанного портфеля #2. Облигационный портфель с начала года прибавил 2,9% (8,9% годовых) и продолжает уверенно опережать широкий рынок облигаций и соответствуя доходности индекса Cbonds-CBI RU High Yield.

Начиная с этой недели в портфели будут добавлены несколько новых облигационных выпусков. На 30 апреля намечен старт дебютного размещения облигаций ростовского сельхозпроизводителя ООО «Маныч-Агро» (300 млн.р., купон 12%, 4 года с амортизацией), в мае должны состояться размещения облигаций строительной компании «Литана», 4-го выпуска облигаций «Онлайн Микрофинанс» (под поручительство МФК «Мани Мен», выпуск для квалифицированных инвесторов), 3-го выпуска облигаций «Лизинг-Трейда».

( Читать дальше )

Опять купил доллар, а он упал.

- 23 апреля 2021, 19:53

- |

Что-то произошло страшное, перед самым носом продавец поднял спред до 76ти на продажу, скрипя сердцем пришлось отвалить больше на 6 рублей за 6 долларов по TWO доллара.

Так что 75 — рисованное что-то, безнал по 75.33 взял тоже малехонько. По 74.95 — был зафиксирован минимум за продажу.

Покупил пока мало — по TWO доллара в кассах нечасто в наличии бывает.

Покупаю зачем? Хочется сказать что-то умное… купил, потому что продал дороже, могу позволить, TWO я так просто не продам. А когда развернёт-не известно. Купил ради самоанализа чувств что есть Дорого или Дешево.

Эх, не удалось по 74.95 взять, вот вот ради этого, а 75.33 уже в понедельник будет на продажу… наверное. Не поймёшь этот рынок.

НЕФТЬ 22.04.2021

- 23 апреля 2021, 00:35

- |

Дальше шорт не разгорелся, но и так норм. Пока в шорт еще настроен. Посмотрим, как откроемся.

Сработало! Грааль торговли, точенный веками.

- 22 апреля 2021, 15:25

- |

А именно я купил доллар.

Результат покупки не заставил себя ждать — наблюдаю усиление падения курса доллара и его удешевление к рублю.

Доллар подешевел.

А всё почему?

Хочешь доллар подешевле -КУПИ ЕГО!

Никакие срачные индикаторы и прочая брехня от аналитоты! Только ЖЕсть — только твоими сделками ты получишь желаемое, а именно если хочешь что-то подешевле — покупай немедля и наблюдай.

Хотел даже степенным мартингейлом сыграть, но вовремя одумался. Иначе падение было бы ого-го.

НЕФТЬ 21.04.2021

- 22 апреля 2021, 00:06

- |

Первый шорт в безубыток ушел. Второй пока что норм. Думал, что уже вынесут (стоп близко стоял), но нет.

Оставил в овернайт. Пока что рассматриваю сценарий консолидации на недельках, о котором я писал ранее. Может получится высидеть движ. Посмотрим.

Краткий обзор портфелей PRObonds. Годовые доходности 12,3-16,6%

- 13 апреля 2021, 07:03

- |

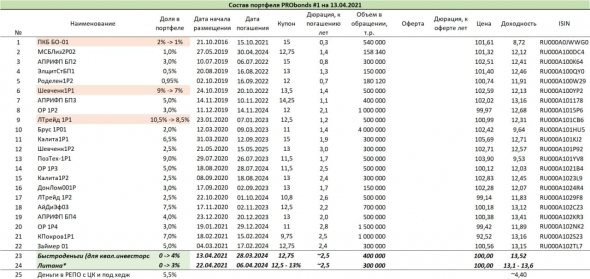

Текущие годовые доходности публичных портфелей PRObonds (с 12 апреля 2020 по 12 апреля 2021) возвращаются к нормальным значениям: 16,6% для портфеля #1 и 12,3% для портфеля #2.

В то же время, с начала текущего портфели года выглядят хуже. Так, строго облигационный портфель #1 за почти 3,5 месяца прибавил всего 2% (7,2% годовых). До недавнего времени он с запасом опережал индекс высокодоходных облигаций, который публикует Cbonds. Но последняя неделя, когда жестко просели облигации «Победы» (входит в Концерн «Покровский»), фактически сравняла результаты портфеля с индексом. Также уже 2 недели идет и еще неделю продолжится оферта по 2 выпускам облигаций OR Group (ранее ГК «Обувь России»), облигации в ходе оферты скорректировались к номиналу и, скорее всего, сразу после завершения оферты 19.04 окажутся под еще большим, пусть и локальным давлением из-за того, что не все желающие успели подать бумаги на оферту и попробуют продать их на вторичном рынке. И первое, и второе оцениваю как временные явления.

( Читать дальше )

ДОЛЛАР 07.04.2021

- 08 апреля 2021, 00:10

- |

Овернайт оставлять не стал. Пока что думаю, что будет консолидация на этих уровнях, и опять вверх. Посмотрим, как откроемся.

ДОЛЛАР 06.04.2021

- 07 апреля 2021, 00:03

- |

Локальный хай на дневке пробит. Полагаю, что дальше пойдет по сценарию, на сопротивление рупора

Еду дальше. Оставил овернайт.

Краткий обзор портфелей PROobnds. Доходность портфеля облигаций превысила 20% с апреля 2020

- 06 апреля 2021, 06:32

- |

Доходность в годовых (за последние 365 дней) у обоих портфелей PRObonds продолжает находиться на высоких уровнях за счет эффекта низкой базы: портфель #1 – 20,2%, портфель #2 – 14,9%. Прошлой весной облигации стоили существенно дешевле, и те, кто тогда покупал или удерживал позиции, получили достойную компенсацию.

Постепенно портфели отыгрывают просадку облигационного рынка уже этого года. Доходность в годовых с начала года для чисто облигационного портфеля #1, наконец поднялась выше 10% (абсолютный прирост с начала года – 2,67%). Это происходит несмотря на коррекцию облигаций OR Group (ранее ГК «Обувь России») в ходе оферты по ним, поскольку основная масса имен с конца марта начала повышаться в цене. Портфель #1 продолжает обыгрывать индекс Cbonds-CBI RU High Yield, который с начала года повысился на 2,3% (8,7% годовых).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал