SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

северсталь

По поводу опять же некоторых мыслей

- 28 августа 2018, 16:55

- |

Я предположил, что цена на акции Северсталь не пойдет выше 1100 рублей. Это выглядит как некое гадание. но нет это не совсем гадание, поэтому хотелось бы пояснить, на чем сделано такое предположение.

По предыдущим наблюдением за бумагой выяснилось, что ровные числа 900, 1000, с первого раза обычно не берем, какое-то около этих уровней консолидация, а затем уже штурм. Ну и по времени чередования локальных минимумов, как раз подошли к снижению. Вот собственно на этом и выстроилось данное предположение!

По предыдущим наблюдением за бумагой выяснилось, что ровные числа 900, 1000, с первого раза обычно не берем, какое-то около этих уровней консолидация, а затем уже штурм. Ну и по времени чередования локальных минимумов, как раз подошли к снижению. Вот собственно на этом и выстроилось данное предположение!

- комментировать

- Комментарии ( 3 )

Сказка

- 28 августа 2018, 11:59

- |

Прикинул я здесь на… счетах — должна получиться сказка. При снижении до 1050 можно сказать, что дивиденды будут отработаны заранее. (продажа 1095, покупка 1050)!

Новое предложение по налогам намного лучше - металлургические компании сохранят прибыль - АТОН

- 27 августа 2018, 21:01

- |

Правительство не планирует повышения налогов, ожидаются дополнительные капзатраты $3-4.5 млрд

Компании сохранят прибыли, производители стали – самые уязвимые

Повышения налогов не будет, но предвидятся новые капзатраты

· Повышение налогов больше не рассматривается, но горно-металлургические компании должны нарастить инвестиции. В пятницу (24 августа) горно-металлургические компании и производители удобрений встретились с министром финансов Антоном Силуановым и помощником президента Андреем Белоусовым. По имеющейся информации, правительство не планирует повышать налоги для компаний, как предполагалось ранее, но хочет, чтобы они увеличили капзатраты.

( Читать дальше )

Компании сохранят прибыли, производители стали – самые уязвимые

Повышения налогов не будет, но предвидятся новые капзатраты

· Повышение налогов больше не рассматривается, но горно-металлургические компании должны нарастить инвестиции. В пятницу (24 августа) горно-металлургические компании и производители удобрений встретились с министром финансов Антоном Силуановым и помощником президента Андреем Белоусовым. По имеющейся информации, правительство не планирует повышать налоги для компаний, как предполагалось ранее, но хочет, чтобы они увеличили капзатраты.

· Изначальное предложение предполагало повышение налогов до $7.5 млрд в год. Напомним, что изначально Белоусов предложил ежегодное повышение налогов примерно на 500 млрд руб. ($7.5 млрд) для отдельных российских горно-металлургических компаний и производителей удобрений. Это могло привести к резкому снижению EBITDA, сокращению капзатрат и дивидендной доходности, а также уменьшению рыночной капитализации сектора на $40 млрд, по нашим оценкам.

( Читать дальше )

Опять же некоторые мысли....

- 27 августа 2018, 16:47

- |

Есть предположение, что цена на акции Северсталь не пойдет выше 1100, в течение 3-5 дней, а в это время протестирует сверху 1050, поживем увидим, но мне так видится эта ситуация, и что чуть ниже сходим по отрезкам времени подходит!

Сравнение экономики России и Турции, рекомендации на неделю

- 27 августа 2018, 15:28

- |

Алроса сегодня очень порадовала. Главный локомотив моего депозита, Газпром пока тормозит, но в целом все равно за 2 месяца получилось сделать +21.5% прибыли к депозиту. Прогноз по доллару также полностью реализовался. Теперь жду плавного снижения курса до конца сентября. ЦБ прекратил закупки и будет максимально опускать курс, чтобы уже с октября снова начать закупки по максимально выгодной цене. Прогноз по Северстали также реализовался, но ее к сожалению я уже сдал. Но поздравляю всех кто продолжает сидеть в этой замечательной акции, геп закрыли и пошли на новые хаи. Если будет коррекция постараюсь снова зайти.

Как всегда, мысли..

- 23 августа 2018, 10:04

- |

Как показала практика работы последнего года, очень неплохие результаты дает тандем из волновика и тех. аналитика, при прогнозировании уровней и направления движения!

Касательно акций «Северсталь» — скорее всего будет движение на 1100, от него отскочим и протестируем 1050. От этого уровня уже пойдем вверх на 1300, постепенно. Но если сразу пробиваем 1100, то получаем сильный сигнал на покупку и вследствие чего сразу поход на 1300.

Касательно акций «Северсталь» — скорее всего будет движение на 1100, от него отскочим и протестируем 1050. От этого уровня уже пойдем вверх на 1300, постепенно. Но если сразу пробиваем 1100, то получаем сильный сигнал на покупку и вследствие чего сразу поход на 1300.

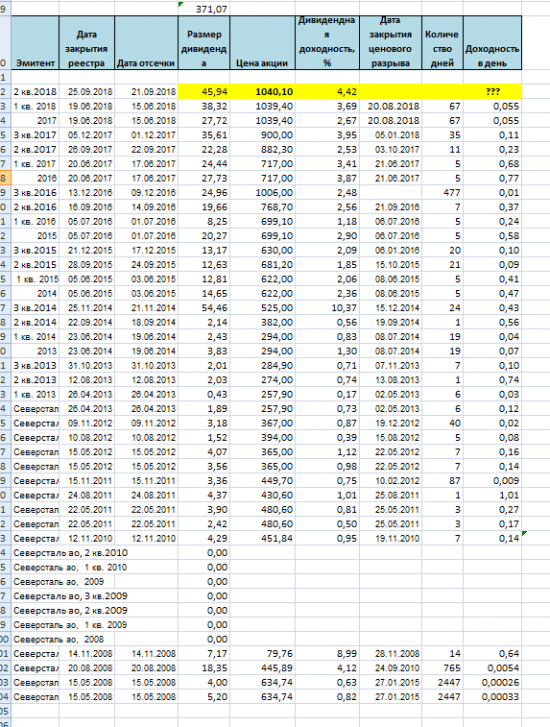

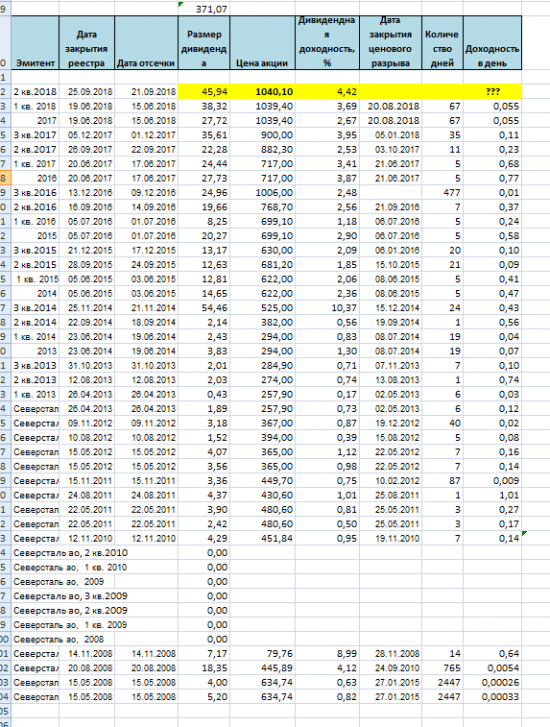

Северсталь, входить ли в отсечку СПЕКУЛЯТИВНО?

- 21 августа 2018, 13:41

- |

Совет директоров, на состоявшемся 18 июля текущего года заседании рекомендовал дивиденды по итогам 2 квартала 2018 года в размере 45,94 руб. на акцию. Дата закрытия реестра под дивиденды 25 сентября 2018 года, чтобы попасть в реестр и получить право на получение дивидендов, необходимо купить акции за два торговых дня до даты закрытия реестра по режиму Т+2.

Вопрос по краткосрочной торговле простой, входить ли в отсечку под дивиденды( с целью извлечь прибыль в виде дивиденда, который поступит максимум через 15 рабочих дней на счет)? Для полного принятия решения во первых, необходима статистика по закрытию ценовых разрывов. Во вторых, фундаментальная оценка и третье понимание рисков.

СТАТИСТИКА:

В среднем цена акций СеверСталь закрывает ценовой разрыв в среднем за 31 день

Средняя доходность в день при применении такой стратегии составляет 0,27%/ день

Второе, после выхода отчетности мульти стали привлекательны

EV/EBITDA-ниже 5ти лет

Долг/EBITDA-0,05

Р/Е менее 8 лет

Низкие значения коэффициентов помогут бумаге закрыть ценовой будущий разрыв быстро

Риски: предложение Белоусова, вероятность ниже 50%, но кто его знает!

Всем удачной торговли!

Вопрос по краткосрочной торговле простой, входить ли в отсечку под дивиденды( с целью извлечь прибыль в виде дивиденда, который поступит максимум через 15 рабочих дней на счет)? Для полного принятия решения во первых, необходима статистика по закрытию ценовых разрывов. Во вторых, фундаментальная оценка и третье понимание рисков.

СТАТИСТИКА:

В среднем цена акций СеверСталь закрывает ценовой разрыв в среднем за 31 день

Средняя доходность в день при применении такой стратегии составляет 0,27%/ день

Второе, после выхода отчетности мульти стали привлекательны

EV/EBITDA-ниже 5ти лет

Долг/EBITDA-0,05

Р/Е менее 8 лет

Низкие значения коэффициентов помогут бумаге закрыть ценовой будущий разрыв быстро

Риски: предложение Белоусова, вероятность ниже 50%, но кто его знает!

Всем удачной торговли!

Сравнил рубль с евро и фунтом стерлингов. Неожиданный результат

- 19 августа 2018, 19:58

- |

Сравнил российский рубль с основными мировыми валютами: евро, фунт стерлингов, юань и лира. И что же получилось? Оказывается за месяц евро упал к доллару на 4%, фунт на 5%, рубль на 6%, юань на 8%, лира на 50%. Оказывается рубль в тренде и котируется на уровне лучших мировых валют. И это несмотря на санкции и падение котировок нефти. Так что не стоит паниковать и ожидать увеличения инфляции, валюты наших основных торговых партнеров Евросоюза и Китая котируются с рублем на одном уровне, проигрывает в текущей ситуации исключительно экономика США с дорогим долларом. Судя по фьючерсам завтра под 66 нырнем, начнем неделю позитивно.

( Читать дальше )

( Читать дальше )

Почему не растут ММК, НЛМК, Северсталь и прочие див.тикеры.

- 17 августа 2018, 18:46

- |

Инициативу Белоусова вроде отменили.

Текущая див.доходность примерно 13%. Курс валюты выгодный, продажи на максимумах.

Ключевая ставка 7.25%.

А не растут потому, что у Сбербанка див.доходность выше (у префов). Пока не прекратят раздачу лидера рынка с растущей прибылью и див.доходностью 13.6%, роста в остальных див.фишках не ждите.

Я лично сегодня продал отросшие ММК и НЛМК (брал спекулятивно на Белоусовском гэпе) и купил СбербанкПрефы за 161.8-162р.

Стоп (в голове) под 160р.

Текущая див.доходность примерно 13%. Курс валюты выгодный, продажи на максимумах.

Ключевая ставка 7.25%.

А не растут потому, что у Сбербанка див.доходность выше (у префов). Пока не прекратят раздачу лидера рынка с растущей прибылью и див.доходностью 13.6%, роста в остальных див.фишках не ждите.

Я лично сегодня продал отросшие ММК и НЛМК (брал спекулятивно на Белоусовском гэпе) и купил СбербанкПрефы за 161.8-162р.

Стоп (в голове) под 160р.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал