SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сентимент

Золото/серебро: что может означать это «серьезное неподтверждение» (перевод с elliottwave com)

- 10 февраля 2021, 12:11

- |

«Надломленные тренды часто неустойчивы»

Когда тренд сильный, связанные рынки имеют тенденцию двигаться в унисон. Однако, когда тренд близок к истощению — будь то бычий или медвежий — часто случаются «неподтверждения». Это когда один рынок продолжает расти (или падать), а связанный рынок — нет. В качестве примера, в нашем краткосрочном отчете США от 3 февраля обсуждались детали неподтверждения цен на золото и серебро. Вот график и комментарий:

Когда тренд сильный, связанные рынки имеют тенденцию двигаться в унисон. Однако, когда тренд близок к истощению — будь то бычий или медвежий — часто случаются «неподтверждения». Это когда один рынок продолжает расти (или падать), а связанный рынок — нет. В качестве примера, в нашем краткосрочном отчете США от 3 февраля обсуждались детали неподтверждения цен на золото и серебро. Вот график и комментарий:

( Читать дальше )

Когда тренд сильный, связанные рынки имеют тенденцию двигаться в унисон. Однако, когда тренд близок к истощению — будь то бычий или медвежий — часто случаются «неподтверждения». Это когда один рынок продолжает расти (или падать), а связанный рынок — нет. В качестве примера, в нашем краткосрочном отчете США от 3 февраля обсуждались детали неподтверждения цен на золото и серебро. Вот график и комментарий:

Когда тренд сильный, связанные рынки имеют тенденцию двигаться в унисон. Однако, когда тренд близок к истощению — будь то бычий или медвежий — часто случаются «неподтверждения». Это когда один рынок продолжает расти (или падать), а связанный рынок — нет. В качестве примера, в нашем краткосрочном отчете США от 3 февраля обсуждались детали неподтверждения цен на золото и серебро. Вот график и комментарий:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 19 )

Япония: Создатель денежного стимула «Базука» хочет более смелых действий (перевод с deflation com)

- 09 февраля 2021, 16:02

- |

Как финансовые власти Японии наконец избавились от угрозы дефляции? Так вот, ответ дает бывший сотрудник Банка Японии. Вот выдержка из статьи Reuters от 2 февраля:

При уже сверхнизких процентных ставках Япония должна перейти к более смелым бюджетным расходам, чтобы выйти из экономической стагнации, сказал Кикуо Ивата, бывший заместитель управляющего центрального банка и создатель его денежно-кредитного стимулирования «базука». Будучи активным сторонником агрессивного смягчения денежно-кредитной политики, Ивата обеспечил академическую основу масштабной схемы покупки активов, развернутой председателем Банка Японии Харухико Куродой в 2013 году, которая была направлена на ускорение инфляции до 2% примерно за два года.

Ивата, который покинул Банк Японии в 2018 году, теперь считает, что денежно-кредитная политика должна отойти на второй план, поскольку снижение долгосрочных процентных ставок с и без того низких уровней нанесет вред региональным кредиторам и рискует дестабилизировать банковскую систему Японии. «Банку Японии будет сложно еще больше снизить ставки из-за опасений по поводу воздействия на финансовую систему Японии», — сказал Ивата, который вместе с Куродой вошел в совет директоров Банка Японии еще в 2013 году. «Банк Японии мало что может сделать, кроме как сдерживать рост процентных ставок. Фискальная политика должна занять первое место», — сказал он Рейтер в интервью во вторник.

( Читать дальше )

При уже сверхнизких процентных ставках Япония должна перейти к более смелым бюджетным расходам, чтобы выйти из экономической стагнации, сказал Кикуо Ивата, бывший заместитель управляющего центрального банка и создатель его денежно-кредитного стимулирования «базука». Будучи активным сторонником агрессивного смягчения денежно-кредитной политики, Ивата обеспечил академическую основу масштабной схемы покупки активов, развернутой председателем Банка Японии Харухико Куродой в 2013 году, которая была направлена на ускорение инфляции до 2% примерно за два года.

Ивата, который покинул Банк Японии в 2018 году, теперь считает, что денежно-кредитная политика должна отойти на второй план, поскольку снижение долгосрочных процентных ставок с и без того низких уровней нанесет вред региональным кредиторам и рискует дестабилизировать банковскую систему Японии. «Банку Японии будет сложно еще больше снизить ставки из-за опасений по поводу воздействия на финансовую систему Японии», — сказал Ивата, который вместе с Куродой вошел в совет директоров Банка Японии еще в 2013 году. «Банк Японии мало что может сделать, кроме как сдерживать рост процентных ставок. Фискальная политика должна занять первое место», — сказал он Рейтер в интервью во вторник.

( Читать дальше )

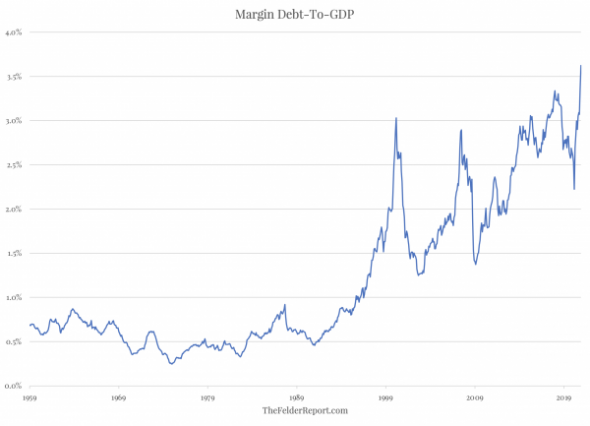

Индекс объёма спекуляций

- 06 февраля 2021, 06:01

- |

Автор: Jesse Felder

«Даже самый осмотрительный любитель рынка признал бы, что объём брокерских ссуд (ссуды обеспеченные ценными бумагами, купленные с маржей) — является хорошим показателем объёма спекуляций».— Джон Кеннет Гэлбрейт, Великий крах 1929 года.

На сегодняшний день существует множество сигналов, указывающих на безудержные спекуляции, на фондовом рынке. И если мы измерим их с помощью маржинального долга (пересчитанного по размеру экономики), то по сути, мы увидим уровень спекуляций, который затмевает всё, что мы видели до сегодняшнего дня.

( Читать дальше )

Интересная дивергенция индекса S&P и отношения VVIX/VIX (перевод с elliottwave com)

- 05 февраля 2021, 19:30

- |

В краткосрочном отчете от 15 января был опубликован график индекса волатильности CBOE (VIX), который только что подошёл к линии тренда в четвертый раз за последние 2,5 месяца. В «Обновлении» говорится: «твердое закрытие за линией тренда будет сигнализировать о том, что VIX готов двигаться вверх… а акции — вниз». Это «твердое закрытие» произошло 27 января. В обновлении от 29 января отмечалось, что «волатильность на этой неделе повысилась и в контексте прогрессирующей волновой структуры может стать еще более экстремальной». Скачок VIX на прошлой неделе был самым большим за два года.

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.

( Читать дальше )

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.( Читать дальше )

Что GameStop говорит нам о дефляции (перевод с deflation com)

- 05 февраля 2021, 16:08

- |

Искусственная инфляция длится недолго.

Невероятный феномен скопления розничных трейдеров вместе, который был приписан «грандиозным» шорт-сквизам, подобным GameStop (тикер GME) и другим, преподносится как революция на финансовых рынках. Если вы преодолеете все эмоции, которые возникли в этом эпизоде, и если вы изучаете историю рынка, вы обнаружите, что это просто еще одно проявление чего-то, что происходит снова и снова циклически.

Чарльз Доу, основатель Dow Averages и Wall Street Journal, заметил это еще в конце 1800-х годов, и позже это стало воплощением принципов теории Доу, о которых писал Роберт Реа. Доу указывал, что первичный восходящий тренд на фондовом рынке имел три фазы: накопление, участие и распределение. Фаза накопления происходит в самом начале бычьего рынка, когда, как выразился Доу, «сильные руки» (те, у кого есть наличные) накапливают запасы из «слабых рук» (тех, кому нужно продать акции за наличные). Как правило, «сильными руками» считаются институты финансового рынка, а «слабыми руками» — розничные инвесторы. Во время фазы участия при восходящем тренде у большинства участников наблюдается стабильная и последовательная покупка акций по мере улучшения «новостей» по экономике. Наконец, на этапе распределения преобладают спекуляции и кредитное плечо, когда «сильные руки» затем распределяют свои акции (бум IPO является признаком) «слабым», чьи глаза теперь видят только возможность быстрой наживы. Именно тогда фондовый рынок достигает вершин и происходит дефляция цен на активы, что во многих случаях также приводит к дефляции долга.

( Читать дальше )

Невероятный феномен скопления розничных трейдеров вместе, который был приписан «грандиозным» шорт-сквизам, подобным GameStop (тикер GME) и другим, преподносится как революция на финансовых рынках. Если вы преодолеете все эмоции, которые возникли в этом эпизоде, и если вы изучаете историю рынка, вы обнаружите, что это просто еще одно проявление чего-то, что происходит снова и снова циклически.

Чарльз Доу, основатель Dow Averages и Wall Street Journal, заметил это еще в конце 1800-х годов, и позже это стало воплощением принципов теории Доу, о которых писал Роберт Реа. Доу указывал, что первичный восходящий тренд на фондовом рынке имел три фазы: накопление, участие и распределение. Фаза накопления происходит в самом начале бычьего рынка, когда, как выразился Доу, «сильные руки» (те, у кого есть наличные) накапливают запасы из «слабых рук» (тех, кому нужно продать акции за наличные). Как правило, «сильными руками» считаются институты финансового рынка, а «слабыми руками» — розничные инвесторы. Во время фазы участия при восходящем тренде у большинства участников наблюдается стабильная и последовательная покупка акций по мере улучшения «новостей» по экономике. Наконец, на этапе распределения преобладают спекуляции и кредитное плечо, когда «сильные руки» затем распределяют свои акции (бум IPO является признаком) «слабым», чьи глаза теперь видят только возможность быстрой наживы. Именно тогда фондовый рынок достигает вершин и происходит дефляция цен на активы, что во многих случаях также приводит к дефляции долга.

( Читать дальше )

Мания маржинальной торговли (перевод с elliottwave com)

- 04 февраля 2021, 12:03

- |

Заимствование денег для покупки акций — еще одно рискованное занятие фондового рынка, которое стремительно растет. На приведенном ниже графике маржинального долга NYSE показано, что самый последний всплеск использования маржинального долга начался в марте прошлого года. К ноябрю общий маржинальный долг NYSE подскочил до 722 миллиардов долларов, что стало новым рекордом. Хотя маржинальный долг как процент от капитализации фондового рынка еще не достиг рекордных уровней, на приведенной ниже правой диаграмме показано, что маржинальный долг как процент от располагаемого дохода близок к рекорду. Самый последний показатель в 4,7% выше, чем на пике фондового рынка 2007 года, и близок к его уровню около вершины рынка 2000 года. С учетом того, что занятость и экономические условия сейчас намного более нестабильны, чем на любом из предыдущих пиков, маржин-коллы, вероятно, будут гораздо более разрушительными, чем во время любого из предшествующих медвежьих рынков, которые последовали за этим.

( Читать дальше )

( Читать дальше )

Рынок облигаций США (перевод с elliottwave com)

- 03 февраля 2021, 19:41

- |

Среди американских компаний с обязательствами на сумму более 50 миллионов долларов 244 объявили о банкротстве в 2020 году, больше всего за год с 2009 года. Согласно подробному анализу Bloomberg, есть еще одна большая группа компаний, которые зарабатывают меньше, чем их общие процентные расходы. В целом, эта группа включает пятую часть крупнейших публично торгуемых компаний, и ее задолженность составляет рекордные 2 триллиона долларов, что на 30% больше, чем в 2008 году, и вдвое больше, чем в прошлом году. Два известных имени в списке — Carnival и Exxon Mobil. Дешевый кредит, поддерживаемый покупкой облигаций Федеральной резервной системы, поддерживал эти фирмы, но аналитики называют их зомби не просто так: «Они сталкиваются с банкротством без поддержки политических маркеров». Таким образом, исторически низкие процентные ставки и рекордные налогово-бюджетные и денежно-кредитные стимулы оказались недостаточными, чтобы остановить рекордное количество фирм с прибылью ниже затрат на обслуживание долга.

( Читать дальше )

( Читать дальше )

Dot.com-мания конца 1990-х: «Думаю о тебе» (перевод с elliottwave com)

- 03 февраля 2021, 16:03

- |

Еще один показатель «спекулятивного рвения» бьет рекорд — и это пробуждает воспоминания

Инвесторы, которые работают какое-то время, вспоминают спекулятивный пыл, который сопровождал манию доткомов в 1999-2000 годах. В то время спекулянты выражали свои весьма оптимистичные настроения в игре на высокорискованном рынке опционов. Как вы, наверное, знаете, опционы позволяют спекулянтам использовать кредитное плечо за относительно небольшие деньги. Однако существует значительный риск проиграть. Что ж, торговля опционами снова в разгаре. Это из статьи Marketwatch от 30 января с подзаголовком:

Инвесторы, которые работают какое-то время, вспоминают спекулятивный пыл, который сопровождал манию доткомов в 1999-2000 годах. В то время спекулянты выражали свои весьма оптимистичные настроения в игре на высокорискованном рынке опционов. Как вы, наверное, знаете, опционы позволяют спекулянтам использовать кредитное плечо за относительно небольшие деньги. Однако существует значительный риск проиграть. Что ж, торговля опционами снова в разгаре. Это из статьи Marketwatch от 30 января с подзаголовком:

Индивидуальные инвесторы активно инвкестируют в колл-опционы «не в деньгах» в поисках выигрыша лотерейного типа.

Это безумие… пробуждает воспоминания о бума доткомов 1990-х годов, когда всплеск дневной торговли способствовал раздуванию эпического пузыря на рынке.

В нашем финансовом прогнозе волн Эллиотта за январь 2021 года представлена собственная точка зрения с этим графиком и комментариями:

( Читать дальше )

Инвесторы, которые работают какое-то время, вспоминают спекулятивный пыл, который сопровождал манию доткомов в 1999-2000 годах. В то время спекулянты выражали свои весьма оптимистичные настроения в игре на высокорискованном рынке опционов. Как вы, наверное, знаете, опционы позволяют спекулянтам использовать кредитное плечо за относительно небольшие деньги. Однако существует значительный риск проиграть. Что ж, торговля опционами снова в разгаре. Это из статьи Marketwatch от 30 января с подзаголовком:

Инвесторы, которые работают какое-то время, вспоминают спекулятивный пыл, который сопровождал манию доткомов в 1999-2000 годах. В то время спекулянты выражали свои весьма оптимистичные настроения в игре на высокорискованном рынке опционов. Как вы, наверное, знаете, опционы позволяют спекулянтам использовать кредитное плечо за относительно небольшие деньги. Однако существует значительный риск проиграть. Что ж, торговля опционами снова в разгаре. Это из статьи Marketwatch от 30 января с подзаголовком:Индивидуальные инвесторы активно инвкестируют в колл-опционы «не в деньгах» в поисках выигрыша лотерейного типа.

Это безумие… пробуждает воспоминания о бума доткомов 1990-х годов, когда всплеск дневной торговли способствовал раздуванию эпического пузыря на рынке.

В нашем финансовом прогнозе волн Эллиотта за январь 2021 года представлена собственная точка зрения с этим графиком и комментариями:

( Читать дальше )

Коррекция на рынках может продолжиться

- 02 февраля 2021, 21:14

- |

Несмотря на оптимизм на фондовых рынках в США, сентимент новостных лент и социальных сетей говорит о возможности нового снижения.

Посмотрим, как сегодня закроются рынки, появится ли какая-нибудь слабость к концу торгов.

Наш Телеграм-канал

Посмотрим, как сегодня закроются рынки, появится ли какая-нибудь слабость к концу торгов.

Наш Телеграм-канал

Массовая культура и фондовый рынок (перевод с elliottwave com)

- 02 февраля 2021, 16:03

- |

В этом и других недавних выпусках вырисовываются параллели с 2000 годом, потому что так много новых рекордов или почти рекордов последних месяцев являются прямым сравнением с тем временем. Эти два периода похожи, особенно в отношении технологий. С точки зрения культурных изменений, однако, вершина 1968 года, которая также характеризовалась, если не манией, то акцентом на технологических акциях, лучше подходит. Подобно разворачивающемуся пику по отношению к 2000 году, 1968 год был продолжением процесса достижения вершины, начавшегося в 1966 году, когда общественное настроение было более чем однозначно позитивным. С февраля 2019 года восемь отдельных выпусков EWFF показывали различные сходства с 1968 годом, все — от почти рекордно высокого потребительского доверия до поп-хита «Old Town Road», занявшего первое место в Billboard Top 100 и остававшегося там рекордные 17 недель — и новое восхищение публики космическими полетами.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал