скользящие средние

Совершенствуем Exponential Moving Average (EMA). 2

- 16 января 2021, 21:01

- |

Нелинейная же связь даже в случае с ЕМА работает нормально, и по факту адаптивно в зависимости от ошибки меняет период сглаживания. При больших значениях ошибки период сглаживания уменьшается относительно заданного Тс, при малых ошибках период сглаживания практически равен предустановленному Тс.

В общем, нам надо решить вопрос только с линейной обратной связи, и выбрать для этого в качестве исходного индикатора что-то посложнее ЕМА. Скажем фильтр низких частот (ФНЧ) 2-го порядка. Выражение для него будет иметь вид.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 15 )

Совершенствуем Exponential Moving Average (EMA).

- 16 января 2021, 00:04

- |

В ходе восстановления пришлось также дорабатывать фильтры ФНЧ, простейшим из которых является ЕМА. Я дорабатывал свои фильтры, а вам покажу, что можно сделать с ЕМА, чтобы ее усовершенствовать и улучшить.

В комментариях к топику о ретростратегии упомянули некоего Jurik (jurikres.com) и его JMA. Думал, что он уже забыт, но, жив — курилка. То, что мы получим будет не хуже его индикаторов и подобрав периоды сглаживания можете сами в этом убедиться. Вообще, все поделки Jurikа — это где-то на уровне лабораторных работ студентов 4-го курса института по курсу ТАУиР. Наши сегодняшние тоже сложностью не отличаются, но может даже лучше, хотя бы потому, что не являются черными ящиками, и вы знаете как это устроено.

( Читать дальше )

Стратегия: коррекция к скользящим средним

- 01 июля 2020, 10:25

- |

Коррекция к скользящей средней — это один из немногих индикаторных паттернов, который я применяю в своей торговле. Основывается данный паттерн на том постулате, что цена рано или поздно возвращается к своему среднему показателю, а затем с определенной долей вероятности отталкивается от него, продолжая движение по направлению тренда. Определить на каком уровне находится данный показатель нам и помогут скользящие средние.

Простыми словами: После смены тренда, цена имеет привычку вернуться к скользящим средним, и уже отбившись от них начать свое победное шествие вверх или вниз.

Необходимые инструменты

Быстрая скользящая средняя с периодом 11

Медленная скользящая средняя периодом 21

Вход в позицию

Лонг (на повышение)Нужно дождаться момента когда быстрая скользящая средняя, снизу вверх пересечет медленную скользящую среднюю. Затем дождаться момента, когда цена пройдя некоторое расстояние в сторону тренда, подойдет протестировать выделенный у вас на графике корридором из Коррекция к скользящим средним, свой среднеценовой диапазон.

( Читать дальше )

Запаздывание индикаторов

- 21 февраля 2020, 12:10

- |

Небольшой опрос.

Как Вы относитесь к запаздыванию индикаторов (как известно, цена первична, индикатор вторичен) и как применяете это в своей торговой системе?

Скользящие средние и ракета Илона Маска.

- 12 июня 2019, 13:18

- |

Собственно о самом паттерне (палю грааль!)-), (использую внутри дня на Америке), таймфрейм -1 минута, вход в шорт. На графике две EMA, одна с большим периодом, вторая с меньшим. Условия для входа- общий (глобальный) тренд вниз в инструменте (желательно). Параболическое нехарактерное для предыдущих дней движение цены вверх с опять же «нехарактерным» для предыдущих дней удалением цены от скользяшки с крупным периодом. Образование первых «ловер хай» и уход цены под скользяшку с мелким периодом. Здесь вход. Первая цель по тейку — 50% движения от начала роста.

А вы как используете moving average? -)

После параболика цена возвращается к моим лимиткам как многоразовая ступень ракеты на платформу в океане, отсюда название-).

Сторонникам и противникам Технического Анализа… Посвящается

- 11 февраля 2019, 14:26

- |

Любителям Технического Анализа, посвящается

Наверное, один из самых вечных споров на фондовом рынке, является спор о «Работает Технический анализ (ТА) или нет!»

Уж сколько было сломано копий, сколько исписано бумаги, сколько различных доказательств приводилось в поддержку той и другой точки зрения. Моё личное отношение к ТА менялось несколько раз. От восторженного в самом начале своего обучения, далее — крайне негативного в середине своей инвестиционной деятельности, и к умеренному восприятию в текущих реалиях. Моя ошибка, как и ошибка многих, заключалась в том, что мне очень хотелось найти «грааль», который позволит мне прыгнуть из «грязи в князи», быстро и с минимум трудовых и денежных затрат. Молодо – зелено, как говорится. На самом же деле, как и практически во всём остальном в нашей жизни, всё дело в статистике и в упорном труде. Я не буду здесь писать очередную книгу по техническому анализу, но расскажу о том, что требуется сделать трейдеру или техническому аналитику, чтобы получить своё «статистическое преимущество» (я эту фразу применительно к фондовому рынку прочёл в книге Тимофея Мартынова «Механизм трейдинга» и почему-то подумал, что эти слова принадлежат Александру Горчакову).

Я продемонстрирую важность нахождения «статистического преимущества» на самом простом индикаторе – скользящей средней МА, называемой на биржевом слэнге — Машкой. Принцип проверки полезности индикатора очень прост – когда цена пересекает МА снизу вверх открывается длинная позиция (на покупку), когда цена пересекает МА сверху вниз, то считается открытой короткая позиция. Это неполноценная торговая система, поэтому здесь нет никаких стоп-лосс и т.п. Задача состоит в том, чтобы продемонстрировать как технический аналитик должен подготовить к работе инструментарий, прежде чем делать какие-то прогнозы или выводы.

Параметры индикаторов, которые известны всем на фондовом рынке и написаны почти во всех книгах – далеко не всегда работают. Я протестировал много различных индикаторов, и могу с уверенностью сказать – что это действительно так. Например, можно часто услышать такое мнение «цена пресекла 200 дневную скользящую среднюю, и поэтому рынок перешёл….» а дальше зависит от того, куда цена пересекла.

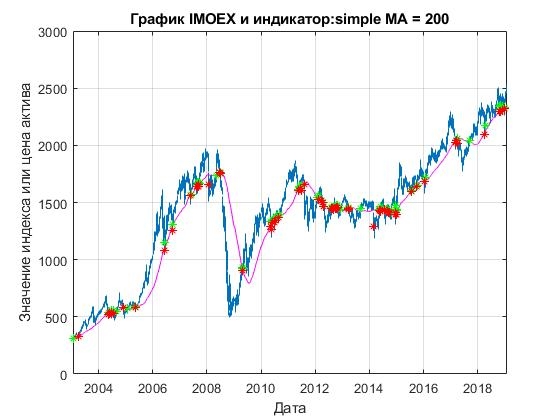

График 1

Если мы возьмём, например, индекс Московской биржи (история которого доступна с 2003 года), и посмотрим какое математическое ожидание нам дало использование простой 200 дневной МА, то увидим, что историческая доходность индикатора составила 4.6% годовых, ожидаемая доходность равна 7.5 % годовых, а волатильность результатов индикатора составляет 24.6 % годовых!

И всё бы ничего, если бы не два «ужаснейших» обстоятельства:

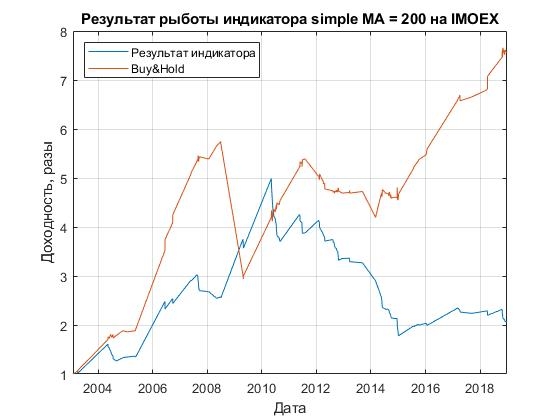

- Первое. Не применяя индикатор (так называемый вариант Buy&Hold) мы имели историческую доходность 13,57 % годовых, ожидаемую – 16% при практически той же волатильности в 24%.

- Второе. Форма графика доходности индикатора повергает в шок любого здравомыслящего человека (График 2 – синяя линяя).

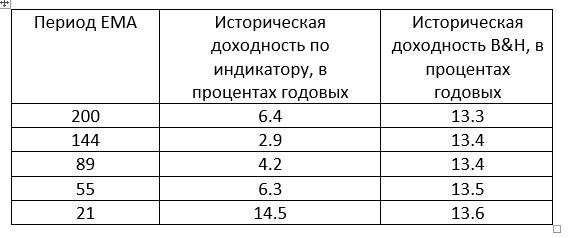

В книге «Малая энциклопедия трейдера» Эрик Нейман предлагает нам использовать Экспоненциальную скользящую среднею для дневных графиков со следующими периодами усреднения 21, 55, 89, 144, 200

Давайте ради интереса сравним результаты для всех этих вариантов.

Таблица 1

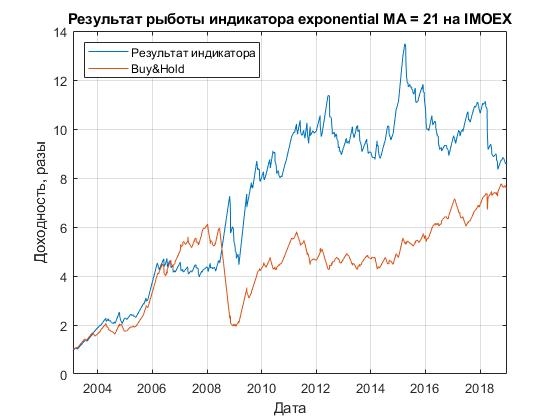

Из таблицы видно, что практической пользой может обладать только параметр в 21, потому что даёт преимущество примерно в 1% над B&H, однако если наложить налоги и транзакционные издержки, с очень большой вероятностью всё преимущество исчезнет, а скорее всего приведёт к худшему результату. К тому же профиль графика доходности индикатора тоже оставляет желать лучшего (смотрите график 3 и таблицу со значениями по годам)

График 3

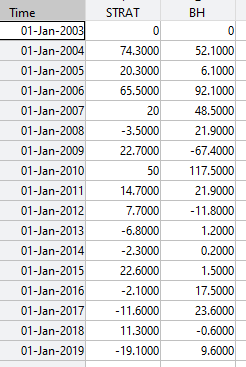

Таблица 2

Что же тогда делать техническому аналитику? Как минимум, постараться найти те параметры Машки, которые бы давали наибольшую доходность.

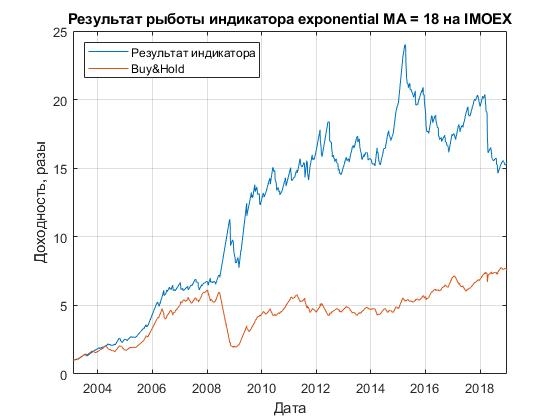

Оказывается, для случая EMAи по отношению к Индексу Московской биржи таким будет «18», оно даст 18,8% годовых против 13.6 на B&H, однако несмотря на конечный неплохой результат индикатор давал кучу ложных сигналов в период с 2014 по 2019 год.

График 4

Этот аспект подталкивает к рассуждениям на тему, что искать лучшие показатели, только на основании расхождения конечных результатов – не есть получение рабочего устойчивого значения. Хотелось бы найти такой показатель МА, который бы приводил линии доходности индикатора к более прямой линии, уменьшал его колебания и был, конечно лучше или равен конечному результату B&H. То есть нужна уже целевая функция, по который мы бы искали наш параметр.

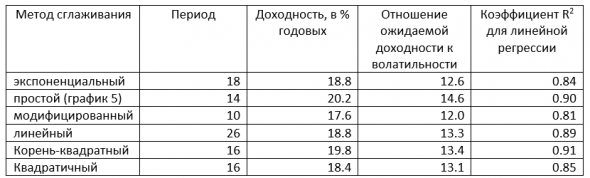

Написав такую функцию и присвоив каждому из её элементов одинаковый вес, мы получим следующие показатели.

Таблица 3

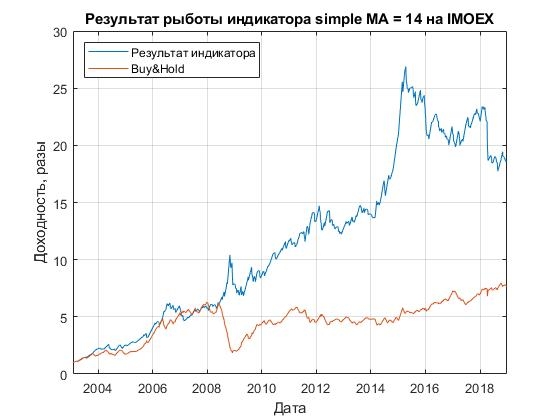

График 5

Получили ли мы сейчас значения, которые помогли бы нам строить надежные прогнозы? Нет, мы только начали. Хотя уже существенно продвинулись вперед. По крайней мере мы уже понимаем, что далеко недостаточно взять какой-то индикатор с его стандартными показателями и строить на нём прогнозы или искать подтверждения на нём своим выводам.

Дальше стоит провести тестирование индикатора на предмет его отработки значений с прогнозированием в будущее, посмотреть на статистическую устойчивость получаемых результатов и т.д. и т.п. Только после таких экспериментов можно будет сказать с какой долей вероятности, наш индикатор предсказывает рост/падение рынка или что-то другое.

И это только один индикатор! А представьте себе если мы решили построить торговую систему, которая будет включать в себя несколько индикаторов, элементы управления позицией, риск-менеджмент. Там вероятности могут перемножаться, вычитаться, ошибки могут плодиться с огромной скоростью, потому что они напрямую зависят от количества параметров, которые использует аналитик/трейдер.

На этом я пока, пожалуй, остановлюсь. Если меня посетить вдохновение, может я двинусь дальше в своём рассказе.

Надеюсь, Вам было интересно! Удачи на фондовом рынке и в приумножении Вашего капитала.

Работает ли ТА?

- 24 октября 2017, 22:56

- |

Даже по скользящим средним.

Вот тут можно узнать, сколько заработаешь.

Вот тут можно скачать робота.

Ну а сюда лучше не заходить, там какой-то дурак всё испортил.

( Читать дальше )

Мюсли вслух - 91. К вопросу о скользящих средних

- 11 октября 2017, 18:09

- |

Уважаемый мною Vanuta утверждает в комментах к посту «Октябрь-2017. Время продавать», что скользящие средние не работают.

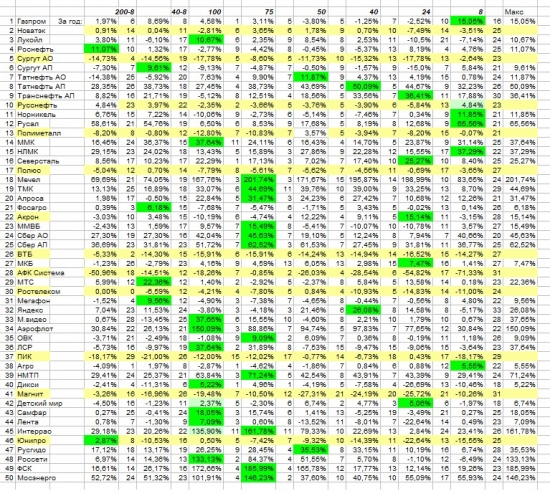

Вот тут ради интереса посчитал что можно заработать на скользящих за год по 50 наиболее ликвидным акциям. В каждой паре столбцов первый — заработанный/потерянный процент, второй — количество входов/выходов за год. Скользящие взяты простые (не экспоненциальные).

В первых столбцах (200-8 и 40-8) вход в позицию осуществлялся при превышении ценой значений 200-дневной и 8-дневной скользящей одновременно. Также и в следующих двух столбцах 40-дневной и 8-дневной. В следующих столбцах вход тупо при превышении ценой значения средней 100-дневной, 75-дневной и т.д. Результаты смотрите сами:

Всем успехов в торгах.)

Простейшая стратегия 2MA — наоборот

- 09 июня 2017, 10:24

- |

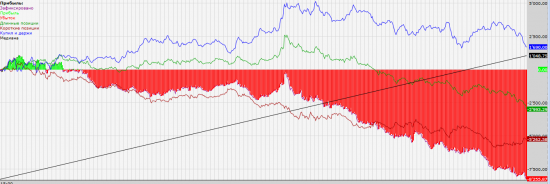

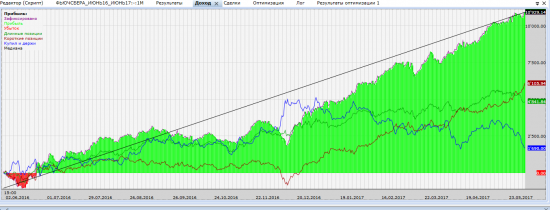

Если, как и положено по книжкам, покупать когда быстрая МА пересекает медленную снизу, и шортить наоборот, то получается вот так.

Если же пойти в обратку, то есть покупать там где сингал шорт, и шортовать при сигнале «лонг», то вот так:

( Читать дальше )

Признаки того, что цена акции продолжит расти

- 26 апреля 2017, 12:53

- |

Разве не прекрасно было бы иметь навык, благодаря которому достаточно посмотреть на график акции и знать наверняка, что ее цена готова пойти вверх? Об этом, конечно же, мечтает каждый трейдер. Именно это ежедневно пытаются делать новички и опытные трейдеры. И это — одна из наиболее сложных задач.

Разве не прекрасно было бы иметь навык, благодаря которому достаточно посмотреть на график акции и знать наверняка, что ее цена готова пойти вверх? Об этом, конечно же, мечтает каждый трейдер. Именно это ежедневно пытаются делать новички и опытные трейдеры. И это — одна из наиболее сложных задач.

Хотя невозможно со 100% уверенностью предсказать, что собирается делать акция, можно выделить три признака, которые каждый трейдер может использовать для повышения своих шансов на точное определение точки входа в позицию, после чего начнется рост цены акции. В данной статье мы рассмотрим эти 3 признака, а также 3 конкретных метода, используя которые вы сможете получать качественные торговые сигналы.

Одна из самых трудных вещей для каждого трейдера...

Читать дальше: https://utmagazine.ru/posts/20121-priznaki-togo-chto-cena-akcii-prodolzhit-rasti

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал