смартлаб премиум

Конспект Mozgovik за прошедшую неделю (31.03-06.04 2025 года)

- 06 апреля 2025, 22:04

- |

Прошла очередная рабочая неделя и мы традиционно делимся конспектом постов Мозговика и не забывайте писать пожалуйста комментарии к постам наших аналитиков.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Страшные события на рынке вынудили меня написать этот оперативный комментарий. W#95

- 04 апреля 2025, 18:27

- |

Вы знаете, мои посты иногда носят терапевтический характер, этот пост будет из таких.

Сегодня у нас продолжается довольно острое падение рынка и цен на нефть.

В свете последних событий становится очевидно, что мой частичный выход в кэш (на 1/3) и закуп валютными облигациями — были правильным решением. Конечно в идеальном мире я должен был распродать всё и купить валюту на всё на дне. Но у меня нет хрустального шара, поэтому я просто снижаю риски, когда они возрастают.

Технически мы видим ряд очень негативных признаков:

📉Недельное падение индекса IMOEX составило -8,7% — максимальное с момента мобилизации (сентябрь 2022)

📉За 2 недели снижение индекса составило -14%

📉Фьючерс MIX снижается 13 сессий подряд — я вообще не нашел на графике аналогичного подобного эпизода в прошлом!

📉Цены на нефть опустились до минимума за 4 года, а дневное падение цены нефти сегодня доходило до 8% — максимальное за 3 года

Что в этих условиях думает и делает наша команда?

( Читать дальше )

НМТП: хороший отчет за 2024 год в рамках прогноза, что делать на падающем рынке?

- 03 апреля 2025, 19:34

- |

НМТП отчитался по МСФО за 2024 год — показатели отличные (не так много компаний нарастили чистую прибыль на 25% год к году в прошлом году)

Сразу сравниваю со своим прогнозом, который написал 2 месяца назад в Портовом срезе https://smart-lab.ru/company/mozgovik/blog/1114154.php

По основным метрикам прогноз сбылся хорошо — кроме кап затрат (компания их увеличила с 6 млрд руб в 2023 году до 20 млрд руб в 2024 году! — видимо активно инвестировали в СП с Метеллоинвестом, подробности проекта тут www.interfax.ru/business/929818 и он очень выгодный для НМТП)

Из-за этого прогноз по FCF тоже вышел с погрешностью в 34%

( Читать дальше )

Я не смог больше ждать и всё таки купил её! Изменения в портфеле и повышение рейтинга Mozgovikа!!!

- 03 апреля 2025, 00:53

- |

Я очень долго слежу за этой компанией и часто пишу, что результаты будут улучшаться каждый год, так и получается!

Так что это за компания, которую я сегодня купил и кому повысил рейтинг?

( Читать дальше )

Портфель - ребалансировка от 02.04.2025

- 02 апреля 2025, 19:05

- |

Последний раз портфель балансировал 01.10.2024, а выглядел он вот так (https://smart-lab.ru/company/mozgovik/blog/1066374.php) 👉

На сегодня портфель без денег выглядит вот так 👉

( Читать дальше )

Как влияет IPO Винлаб на оценку НоваБев?

- 02 апреля 2025, 15:17

- |

НоваБев планирует IPO Винлаба.

В раскрытии информации появилось сообщение о заседании совета директоров с такой повесткой.

Сколько зарабатывает Винлаб и какая может быть оценка?

( Читать дальше )

Ространснадзор закрыл нефтеналивной причал НМТП - надо ли продавать акции?

- 02 апреля 2025, 13:00

- |

Сегодня утром была новость:

«Транснефть» сообщила о приостановке на 90 дней работы восьмого нефтеналивного причала НМТП после проверки Ространснадзора. НМТП нa 90 дней вывел из эксплуaтaции нефтенaливнoй причaл"

Акции тут же спикировали на пару процентов утром

Давайте разбираться.

НМТП (вместе с Приморском) всего за год отгружает около 108 млн тонн нефти и нефтепродуктов

( Читать дальше )

Что говорит статистика рынка труда за март 2025г. и почему акции Хэдхантер снижаются?

- 01 апреля 2025, 23:00

- |

Вышла статистика рынка труда за март 2025 года, которую Хедхантер публикует ежемесячно, что же там интересного:

( Читать дальше )

Solidcore resources (бывший POLY) опубликовал финансовую отчетность за 2024 год, насколько изменился потенциал у акций?

- 01 апреля 2025, 20:40

- |

Выручка в 2024 году выросла до US$ 1 328 млн( +49% г/г), на фоне роста средних цен реализации золота и объемов продаж👉

На Кызыле, значительный рост выручки был обусловлен реализацией концентрата, который был накоплен в 2023 году из-за логистических трудностей👉

( Читать дальше )

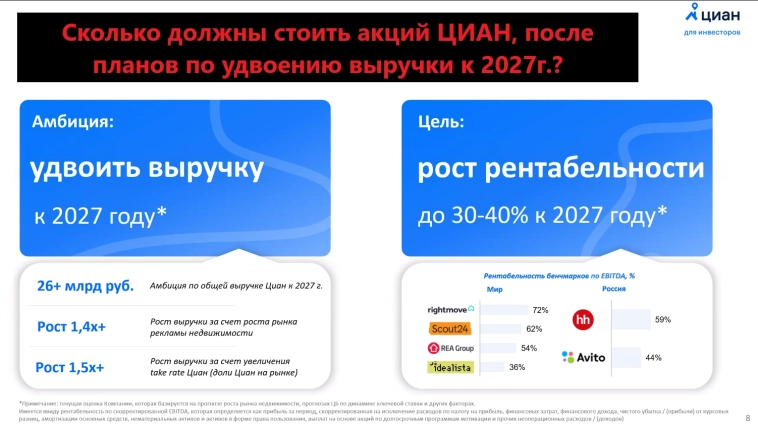

Сколько должны стоить акций ЦИАН, после планов по удвоению выручки к 2027г.?

- 01 апреля 2025, 20:30

- |

Вышли финансовые результаты по МСФО за 2024г. от компании ЦИАН:

👉Выручка — 12,99 млрд руб. (+12,2% г/г)

👉Операционные расходы — 10,76 млрд руб. (+10,3% г/г)

👉Операционная прибыль — 2,23 млрд руб. (+22,6% г/г)

👉EBITDA скор. — 3,21 млрд руб. (+15,4% г/г)

👉Чистая прибыль — 2,46 млрд руб. (+45,6% г/г)

👉Чистая прибыль скор. — 3,22 млрд руб. (+21,4% г/г)

Отчет хороший, выручка растет быстрее операционных расходов, что способствует росту операционной и чистой прибыли (+45,6% г/г до 2,46 млрд руб.), но давайте рассмотрим отчет немного подробнее:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал