смартлаб премиум

Прибыль банков за 11 месяцев работы, кто отработал в 2023 году лучше всех?

- 28 декабря 2023, 17:09

- |

Банковский сектор отчитался о результатах за 11 месяцев работы по РСБУ.

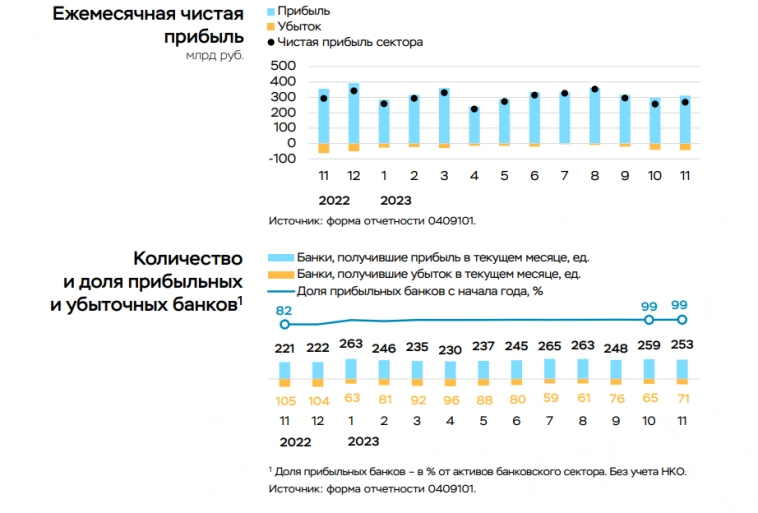

99% сектора остаются прибыльными, а прибыль за 11 месяцев составила 3,2 трлн рублей, где 500 млрд — валютная переоценка в плюс (за 2022 год общая прибыль составляла 0,2 трлн рублей и валютная переоценка на 1 трлн рублей в минус).

Количество банков с прибылью в ноябре немного снизилось, но остается значительно выше средних показателей. Весной прошлого года убыточных банков было в 2 раза больше.

Внутри:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

XXI Российский облигационный конгресс Cbonds: итоги года и перспективы 2024 г.

- 28 декабря 2023, 14:08

- |

7−8 декабря посетил XXI Российский облигационный конгресс в Санкт-Петербурге в составе делегации Smart-Lab. Данная конференция – крупнейшая встреча прежде всего профессиональных участников долгового рынка России (банки, инвестиционные компании, управляющие, эмитенты), где подводятся итоги года и даются прогнозы на следующий год. Поделюсь впечатлениями и отмечу особо заинтересовавшие меня выступления. Для удобства сгруппирую панели конференции в оглавлении, по которому вы сможете перейти к интересующим вас темам.

Оглавление

- Оглавление

- Пленарное заседание: эволюция российского долгового рынка – вызовы и ответы

- Российский рынок корпоративных облигаций: итоги года

- Рынок ЦФА в России: светлое будущее или туманные перспективы?

- Портфельное управление: взгляд изнутри

- Будущее в цифрах: макроэкономические прогноз

- Рынок ВДО сегодня и завтра

- Итог

( Читать дальше )

Рейтинг Магнита снижен с "4" до "3", целевая цена остается на уровне 7500 руб. за акцию

- 27 декабря 2023, 01:20

- |

27 сентября Тимофей опубликовал заметку по изменению рейтинга акций Магнит до «4» — аналог покупать.

Сегодня коллективно решили снизить рейтинг до «3» — аналог «держать» (это не значит, что акции нужно продавать).

Отметим, что Магнит с тех пор перформил лучше индекса и вырос до 6900 рублей за акцию. Но впереди еще дивиденды.

( Читать дальше )

Сургутнефтегаз созрел для отчетности за 9 месяцев - форвардные дивиденды составляют 12 или 13 рублей?

- 25 декабря 2023, 21:20

- |

Сургутнефтегаз сделал акционерам новогодний подарок — отчитался за 9 месяцев 2023 года по РСБУ

Самое время “сверить часы” с прогнозами.

Естественно — всех интересует прибыль и дивиденды на преф. Напоминаю, что 9 месяцев отсеклись по 97,4 рубля за доллар, сейчас доллар стоит 91,8 рублей (в 4 квартале вероятна переоценка валютной кубышки в “минус”, осталось всего 4 дня торгов).

Прибыль астрономическая и рекордная за все время существования компании!

( Читать дальше )

Какие дивиденды ждать от X5 после переезда?

- 25 декабря 2023, 19:45

- |

В инвестиционном сообществе все чаще всплывают разговоры про редомициляцию лучшего ритейлера страны — Х5 group.

При переезде в российскую юрисдикцию компания и сама намекает, что возобновит дивидендные выплаты.

Каких дивидендов можно ожидать от компании, чистая прибыль которой выросла в этом году в полтора раза — далее в этой заметке.

Внутри:

( Читать дальше )

Дивидендная увертюра в ГМК Норникель: Потанин перестанет выкачивать дивиденды, как раньше?

- 25 декабря 2023, 19:38

- |

Сегодня отсекается ГМК Норникель (последний день чтобы купить акции и получить дивиденды) с дивидендом в 915 рублей (5,4% ДД)

Продолжаю серию постов в виде дивидендных спекуляций.

Статистика закрытия див гэпов от ГМК Норникель выглядит менее стабильным, чем у ЛУКОЙЛА:

( Читать дальше )

Конспект Mozgovik: VSMO, PHOR, TRNFP, ETLN, SBER, SFIN

- 25 декабря 2023, 19:11

- |

Добрый вечер, уважаемые читатели нашей премиум-подписки! Для того, чтобы максимально сэкономить ваше время, мы составляем еженедельный конспект нашей аналитики с основными тезисами наших статей. Надеемся, что вам это будет полезно👍

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 25 декабря 2023, 16:42

- |

На прошедшей неделе на вторичных торгах наблюдалось снижение доходностей по рублевым облигациям на фоне роста ожиданий завершения цикла ужесточения ДКП ЦБ РФ. Это, а также фактор приближение конца года, поспособствовали повышенной активности на первичном рынке долговых инструментов.

По-прежнему в текущих условиях жесткой ДКП повышенным спросом пользовались корпоративные флоатеры – размещались бумаги с привязками ставок купонов к ключевой ставке (далее – КС) ЦБ РФ и RUONIA с определенной премией.

Банк «ДОМ.РФ» предложил сразу два выпуска привязанных к вышеозначенным ставкам. Наивысший рейтинг эмитента и статус госбанка поспособствовали фиксации довольно низких премий − +50 б. п. и +115 б. п. к КС ЦБ РФ (только для квал. инвесторов) и RUONIA соответственно (первоначальные ориентиры были: +75 б. п. и +125 б. п. соответственно). При этом у ДОМ.РФ-002Р-03 объем был увеличен с 30 млрд руб. до 40 млрд руб.

Аналогично поступила Газпром нефть, собрав книги заявок по Газпром нефть-003P-08R – КС ЦБ РФ +130 б. п. (ориентир: +140 б. п.) и Газпром нефть-003P-09R – RUONIA +140 б. п. (ориентир: 150 б. п.). При этом первоначальные объемы по 10 млрд руб. были увеличены до 12 и 15 млрд руб. соответственно.

( Читать дальше )

Как бы мы удвоили цену акций SFI, если бы были мажоритарным акционером? (Пошаговый план)

- 25 декабря 2023, 12:37

- |

Холдинг SFI, дано:

👉111,6 млн акций — всего

👉63,856 млн акций — квазиказначейские 57,33% (ООО «ЭсЭфАй Трейдинг»)

👉47,7 млн акций — всего без учета казначейских

👉33,89 млн акций — мажоритарий (30,37% от УК, или 71% УК без казначеек)

👉Цена акции: 530 руб.

👉Капитализация: 59 млрд руб или 25,3 млрд руб (если погасить казначейский пакет)

( Читать дальше )

Мой Рюкзак #34: Полный cash-out или как Новый год встретишь, так его и проведешь

- 25 декабря 2023, 12:32

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть. Полностью выхожу из кэша перед Новым годом — планирую встретить его полностью в акциях (как Новый Год встретишь, так его и проведешь).

Причины простые: появились новые интересные инвест возможности + многие управляющие «закрывают» позиции под конец года чтобы зафиксировать результат — мне его фиксировать не надо, у меня длинный инвестиционный путь

Прошлый пост: Мой Рюкзак #33: Найдётся все или кто не рискует — тот не пьет шампанское (актуально под Новый год)

Было 15,9 млн рублей на 12.12.23

Стало 16,7 млн рублей на 25.12.23

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал