статисика

Статистика срочного рынка за прошедшую неделю (02 - 06 декабря) с изменением относительно предыдущей недели, по наиболее ликвидным инструментам

- 09 декабря 2024, 06:56

- |

- комментировать

- Комментарии ( 0 )

О производительности труда в различных странах

- 19 октября 2024, 11:55

- |

Задумался я над вопросом, сколько товаров и работ производит среднестатистический гражданин по разным странам. Для этого я решил очистить от услуг валовый внутренний продукт и сравнить результаты.

Для начала определения.

1. Изготовление товаров — это экономика напрямую изготавливает что-то материальное и обособленное. Это может быть булка хлеба, рубашка, микроволновка или кирпич.

2. Выполнение работ — это когда экономика работает с материальными предметами. Сюда входит ремонт квартиры, автомобиля, стройка нового дома, техническое обслуживание ну и т.п.

3. Оказание услуг — результат работы экономики нематериален. Тут могут быть такие услуги как связь, такси, доставка, стрижка собак или срач юристов при разводе.

Так вот, именно материальные части работы одного среднестатистического гражданина экономики (п. 1. + п. 2.) я и решил сравнить, назвав ее производительностью труда (ПТ).

Формула простая:

ПТ = [ВВП ППС] / [НАС] х (1-ДУ)

где:

ВВП ППС — валовый внутренний продукт по паритету покупательной способности. Почему именно он? От того, что кофе в кофейне в США стоит три доллара, а в России один, экономика США не делается более производительней.

( Читать дальше )

А всегда ли торговал в плюс?

- 16 августа 2024, 08:11

- |

📑 Откопал аналитику с 2018 года по портфелю ФИНАМа. Торговал РФ и США. До 2018 был buy&hold #BTC это уже совсем другая история

Результаты:

✅ 2019 в плюс

🟡 2020 в ноль

✅ 2021 в плюс

🟡 2022 в ноль

🏆 Видно, что активный трейдинг сложная штука. Мне не стыдно показать аналитику потому, что х4 за 4 года считаю приличным результатом

🤙 Что посоветовал бы себе в 2018 году, имея текущий опыт — не используй плечи.

Первичный рынок ВДО в июле (4,4 млрд р., средний первый купон 20,1%). Рынок стал щедрее, и ему полегчало

- 13 августа 2024, 07:04

- |

Прогнозы роста ключевой ставки, рост ключевой ставки, падение рынка акций и рынка ОФЗ. В общем, мы ждали, что июль для первичных размещений высокодоходных облигаций будет слабым (к ВДО мы относим розничные облигационные выпуски с кредитным рейтингом не выше BBB) .

Отчасти это так. ✔️Сумма размещений ВДО в июле – 4,4 млрд р., треть из которых – одно размещение Гарант-Инвеста. Но в сравнении июль лучше июня или мая. Месяц и два месяца назад было размещено ВДО на 3,4 и 3,3 млрд р.

Возможно, сумму вытянула вверх ставка купона. ✔️В июле в среднем эмитенты ВДО платили по первому купону своих облигаций 20,1% годовых. В июне было 19,4%, в мае – 18,9%.

✔️Мало сомнений, что в августе ставка купона будет еще выше. И, видимо, заметно выше. Так что ВДО имеют шанс остаться на июльском уровне размещений.

( Читать дальше )

GBPJPY и BTCUSD в фокусе: Сезонные тенденции и вероятности на Среду 17.07.2024

- 17 июля 2024, 07:43

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Среду 17 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

📊Частные инвесторы в июне

- 15 июля 2024, 18:38

- |

Мосбиржа поделилась статистикой по инвестициям физлиц в прошлом месяце

❗️Итоги:

— 32,4 млн физлиц с брокерскими счетами (+446 тыс. человек за месяц);

— 57,7 млн брокерских счетов (+942 тыс.);

— 5,8 млн ИИС (+5,5 тыс.);

— ₽4 млрд вложено в акции;

— ₽52 млрд вложено в облигации.

За все 1-е полугодие частные инвесторы вложили в ценные бумаги на Мосбирже более ₽0,5 трлн.

⚖️Доля частных инвесторов составляет:

— 73% в акциях;

— 35% в облигациях;

— 11% на спот-рынке валюты;

— 55% на срочном рынке.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Статистика по дивидендным выплатам с 2000г.

- 31 января 2024, 13:31

- |

Статистика по дивидендным выплатам с 2000г.

(аналитика Сбера)

◽️ С 2000 года прошло 2 278 дивидендных выплат.

◽️ Общий объем выплаченных дивидендов составил 29 трлн руб.

◽️ Средняя доходность дивидендной отсечки — 4,8%.

◽️ 185 уникальных эмитентов выплачивали дивиденды.

◽️ В среднем для закрытия дивидендного «гэпа» требовалось 69 торговых дней.

◽️ Только по 74 дивидендным отсечкам (около 3%) из 2 278 не был закрыт дивидендный «гэп».

◽️ Сектор нефти и газа один из наиболее интересных для дивидендного инвестирования.

Думаю,

Вам будет интересна эта статистика.

С уважением,

Олег

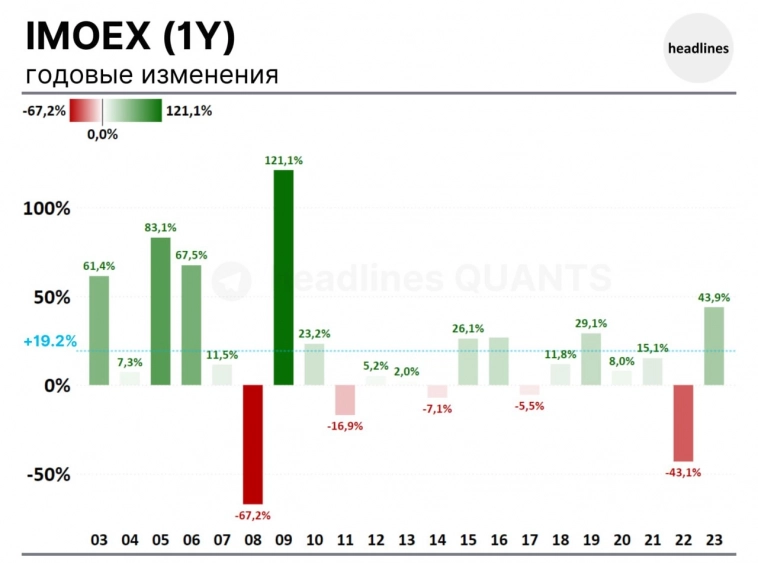

Минутка занимательной статистики. О чём говорит рост индекса МосБиржи в Январе

- 29 января 2024, 21:11

- |

Суть которого сводится к тому, что за последние 10 лет когда индекс в Январе показывал плюс, то и весь год был в плюс, когда минус за Январь, то и весь год в минус.

Так за Январь 2023 был рост чуть более 3%, а за год индекс вырос более чем на 43%

ТОП 5 лидеров роста из индекса МосБиржи за 2023:

— Совкомфлот $FLOT +270%

— Мечел ао и ап $MTLR $MTLRP +195% и +152%

— Globaltrans $GLTR +130%

— Сургутнефтегаз ап $SNGSP +121%

— МосБиржа $MOEX +102%

Исключением был 2021, когда изменение было менее 1% (-0,4%), но при этом по итогу года был рост +15%. Отнесём это к погрешности.

Январь пока в небольшом плюсе. Как думаете, закроем этот месяц и весь 2024 в плюс? )

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи» и бесплатного курса по облигациям.

Написанное не является индивидуальной инвестиционной рекомендацией

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал