стоимостное инвестирование

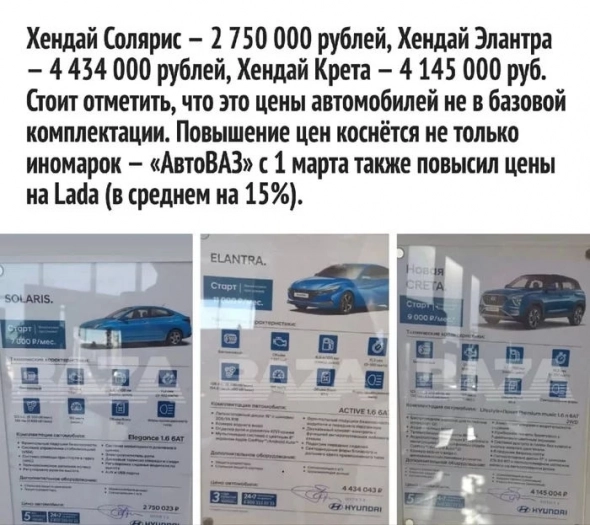

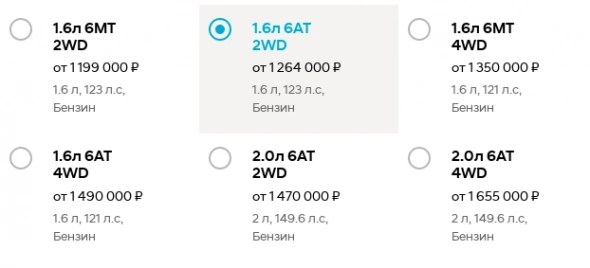

Hyundai Creta 1.6 за 4+

- 02 марта 2022, 11:57

- |

Но это как оказалось были цветочки.

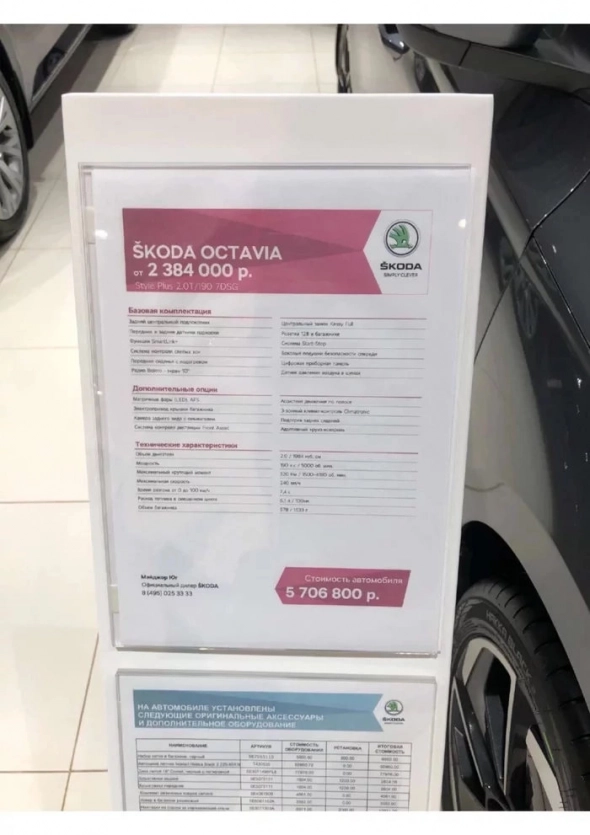

А вот вам и вишенка на торте. Шкода Октавия за 5,7 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 28 )

Стоимостное инвестирование

- 09 февраля 2022, 18:58

- |

Привет! Сегодня хочу написать о концепции стоимостного инвестирования, которую разработали Бенджамин Грэм и Дэвид Додд – практические экономисты и профессиональные инвесторы. Я сам придерживаюсь данной концепции, полностью разделяю ее, хотя инвестирую по самостоятельно разработанной стратегии.

Кроме самих разработчиков теории, ей пользовались такие известные успешные инвесторы как Уолтер Дж. Шлосс, Том Кнапп, Уильям Дж. Руэйн, Чарльз Мангер, Уоррен Баффетт.

Почему у меня возникла мысль написать об этом? В последнее время многие люди говорят, что данная теория уже не работает, т.к. она придумана почти 100 лет назад и с тех пор система кардинально поменялась. Я с этим не согласен и в посте опишу как саму теорию, так и то, почему я считаю, что эта теория работает.

Стоимостное инвестирование — стратегия инвестирования, основанная на выявлении недооценённых ценных бумаг путём фундаментального анализа. Основы стратегии предложили в 1928 году Бен Грэм и Дэвид Додд — преподаватели бизнес-школы Колумбийского университета. Для того, чтобы выявлять недооценённые акции используются такие показатели как цена/прибыль (P/E ratio), коэффициент P/B, долг компании. Чем ниже эти показатели, тем лучше. Вместе с этим должны быть защитные факторы или драйверы для роста акций – компания должна быть крупной и устойчивой, иметь перспективные инвестиционные проекты.

( Читать дальше )

Джереми Грэнтэм - о кризисе на фондовом рынке США и будущем Биткоин

- 01 февраля 2022, 03:43

- |

Такой опыт ..

Интересно читать вдумчивые книги... Стоимостное инвестирование в лицах и принципах

- 20 декабря 2021, 16:35

- |

Елена Чиркова в очередной раз порадовала своей книгой «Стоимостное инвестирование в лицах и принципах». К сожалению, не смог прочесть в один присест, так как последние два месяца выдались напряженными в работе, но уверен, что в других обстоятельствах, у меня ушло бы на нее не больше двух дней.

Как всегда, книга обстоятельна несмотря на то, что весьма короткая. Но я именно так люблю, когда нет лишней воды и все по делу. В каждой главе есть интересные зерна знаний. Масса различных исследований и сравнений. Для тех, кто умеет учиться, найдется немало полезных практических примеров и описаний онлайн средств для анализа, доступных каждому и с любым капиталом.

Очень импонирует подход Елены при работе с мультипликаторами, сам пользуюсь ими очень в схожем ключе. Прекрасно показано, что подбор акций в портфель на простом принципе «купи дешево, потому что P/E и/или P/B низкий» — это путь в никуда. Нужно смотреть глубже, понимать, что стоит за этими значениями, как и вообще понимать, какой P/E считать и как.

( Читать дальше )

Хундай Крета - Лакмусовая бумажка сегодняшнего дня.

- 14 сентября 2021, 16:05

- |

2 миллиона рублей это сегодняшний реальный ценник на перелицованный солярис хетчбек с передним приводом и двигателем 1.6.

Не просто какой-то там невероятно жадный продавец сошёл с ума, нет.

Это чудовищное порождение из глубин кредитного ада. Где-то между кругами субсидируемых ипотечников и МФОшников ака «быстро деньги», находится тот самый уголок льготного кредита на автомобиль, программы «первый автомобиль» или «автомобиль для семьи», языками своего пламени выжигающий весь реальный механизм спроса и предложения на рынке, создающий вакуум вечного дефицита и абсурда.

( Читать дальше )

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

Акции роста против акций стоимости Почему я покупаю акции роста Чем они выгоднее Инвестиции в акции роста

- 22 июля 2021, 16:21

- |

💲 Что выгоднее акции роста или акции стоимости

💵 Сравним наглядно эти два вида акций

📊 Одни из лучших акций роста и стоимости

🚹Пишите комментарии и ставьте лайки:)

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Актуальное пособие для инвестирования на рынке РФ

- 15 июля 2021, 11:51

- |

Как анализировать акции перед IPO?

- 26 мая 2021, 18:52

- |

Доброго вечера! В прошлом посте я писал о том, что такое IPO и как в нем участвовать любому человеку, у которого есть брокерский счет. Сегодня продолжу тему IPO и расскажу, как я анализирую компанию, выходящую на биржу.

Как вы знаете из прошлого поста, перед IPO компания совместно с брокером и консультантами проводят road show, во время которого идет рекламная кампания, инвесторам рассказывают об успехах компании и о её перспективах. Всё ради того, чтобы привлечь инвесторов и подогреть их интерес.

С этой информацией нужно ознакомиться, чтобы понять, что за компания выходит на биржу. Особенно необходимо обратить внимание на финансовые показатели, инвестиционные проекты в перспективе и на то, куда пойдут привлечённые деньги от IPO. Однако ни в одном road show я не встречал стоимостную оценку акций компании, информация по которой является самой важной для инвестора в IPO.

Например, завод по производству булочек объявляет IPO. Перед этим проводится road show, где рассказывают о вкусных булочках, большом объёме производства, прибылях и перспективах открытия ещё одного завода. Объявлен диапазон цены акций на IPO: 95-105 руб. Все замечательно, но постойте… 100 рублей за акцию — это дорого или дёшево? Почему не 10 руб. или не 1000 руб., а именно 100 руб.?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал