стратегия

Презентация TCS Group позитивной стратегии развития вдохновила инвесторов на покупки ее бумаг - Финам

- 26 мая 2021, 21:37

- |

Начнем же с других важных событий, произошедших с начала этого года и положительно сказавшихся на динамике стоимости акций банка. Сам Олег Тиньков еще в январе снизил свою долю в акционерном капитале в 2,5 раза, что было позитивно воспринято рынком.

Отчет за 1-й квартал 2021-го оказался тоже достаточно сильным. Выручка группы составила 56,8 млрд руб. (+21% г/г), чистая маржа равна 29,2 млрд руб. (+14,4% г/г), чистая прибыль 14,2 млрд руб. (+57% г/г). Высокий показатель был обусловлен более низкими отчислениями в резервы. Рост кредитного портфеля во многом способствовал увеличению валового дохода от процентов до 35,3 млрд руб., что на 11% выше аналогичного показателя в I кв. 2020 г. TCS Group сохраняет за собой звание самого прибыльного финтеха российского рынка. Банк продолжает очень активно привлекать клиентов — число активных пользователей в апреле выросло с 9,3 млн до 10,7 млн, а число держателей карты Tinkoff Black — с 7,5 млн до 8,9 млн.

И самое главное – сегодня TCS Group представила крайне позитивную стратегию своего развития. Выглядит она очень оптимистично и заманчиво. Вопрос реализуемости – остается вопросом. Тем не менее, инвесторы крайне радостно восприняли новость, быстро наращивая покупки акций банка. Кроме того, вчера TCS Group запустил знак качества «Тинькофф Бизнес доверяет», который будет присваиваться российским компаниям с успешными бизнес-моделями, которые прошли комплексную проверку экспертов банка.

Впрочем, есть и ряд вопросов, которые, однако, были пока проигнорированы рынком. Дивиденды ожидаются только в 2022-м году (к слову, еще не факт – так как вопрос о них будет решаться на следующем ВОСА). Консенсус-прогноз расписки, основанный на оценках 13 инвестиционных банков, составляет 58,08 долларов, что намного ниже текущих 69,74 долларов за бумагу.

Вероятнее всего, столь резкий вынос стоимости был связан с тем, что значительное количество мелких игроков, крайне оптимистично отреагировавших на опубликованную Стратегию развития, перешли к активным покупкам, сорвав «стоп-приказы» и вызвав закрытие коротких позиций по бумаге в результате margin call. В любом случае, в течение ближайших дней мы или увидим возврат стоимости бумаг к экономически обоснованным уровням, или узнаем пока неведомый никому инсайд, на котором расписки TCS Group могли так резко вырасти.Коренев Алексей

ГК «Финам»

- комментировать

- Комментарии ( 0 )

К вопросу "можно ли обыграть индекс?"

- 26 мая 2021, 11:29

- |

Торгую на ММВБ средне- и долгосрочно, без плеча, без стопов, по стратегии, изложенной (без подробностей) здесь.

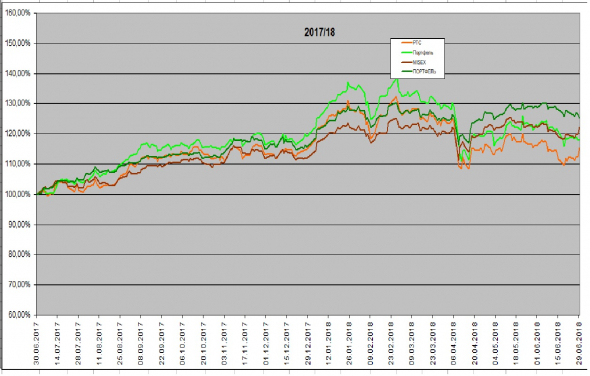

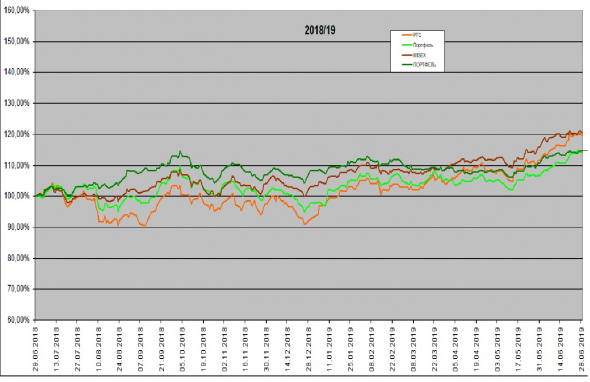

Мой финансовый год начинается 1 июля и заканчивается 30 июня. Ниже приведены графики за последние 4 года.

По моей стратегии индекс ММВБ обыгрывается на падающем рынке или при волатильности с широкой амплитудой. При монотонном рынке я не догоняю индекс, но прибыль то капает! :

( Читать дальше )

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

- 17 мая 2021, 13:48

- |

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

Исходные данные:

1 У индивида есть сбережения.

2 Индивид желает разместить эти сбережения на фондовом рынке с целью защиты их от обесценивания.

3 Индивид желает иметь свободный денежный поток в виде дивидендов.

Моя стратегия:

( Читать дальше )

Я с Татариным согласен

- 15 мая 2021, 00:46

- |

Всё ж так, это все приходит со временем, кто реально «Горит» трейдингом.

бешеное хомячье бегает по пурновым ищет какие то курсы за бешеные деньги, зачем? Суть рынка одна и та же, механика та же...

ну понятно, что делают инфобизнес на лохах новичках.

Больше смотрите график

Больше изучайте что тестирует цена

Больше уделяйте времени объемному анализу

Больше шлите всяких инфоменов и пап трейдинга

Больше уделяйте времени онлайн наблюдению за графиком и стаканом по споту (для фьючерсоводов)

Меньше слушайте кого либо

Меньше читайте обзоров по инвестициям

Меньше покупайте курсов и обучений

Меньше обращайте внимание на всякие тупые фибы и стохастики, элиоты и ганы, это полная дичь.

Меньше нойте

Ну и… больше зарабатывайте.

Всем профита.

Газпром тому подтверждение, если надо больше инфы, пишите)

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

- 14 мая 2021, 13:38

- |

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

DIVD ETF — биржевой фонд, нацеленный на следование индексу “ДОХОДЪ Индекс дивидендных акций РФ" (IRDIVTR), для пассивных инвестиций в качественные дивидендные акции российских компаний.

Преимущества для инвесторов

- Следование дивидендному индексу IRDIVTR. Целью фонда является следование индексу «ДОХОДЪ Индекс дивидендных акций РФ (полной доходности)» — IRDIVTR, рассчитываемый Московской биржей. В индекс включаются 50% лучших акций по сумме факторов «Дивидендная доходность», «Стабильность дивидендов» и «Качество эмитента».

- Потенциально более высокая долгосрочная доходность, чем у широкого рынка акций. Благодаря более высоким дивидендным выплатам, их стабильности и качеству бизнес-моделей компаний, акции которых входят в индекс, потенциально он может показывать лучшее соотношение риска и доходности по сравнению с широким рынком. Среднегодовая доходность индекса IRDIVTR с марта 2007 по март 2021 года составляет 15.23% против 9.52% у широкого рынка акций (включая дивиденды).

- Экономия на налогах и затратах. Фонд не платит налог с дивидендов и поэтому может реинвестировать полные суммы выплат для ускорения роста капитала. Налог для пайщиков откладывается до продажи паев. Его можно снизить или полностью избежать, используя ИИС или удерживая паи более трех лет. Этот фонд предлагает один из самых низких уровней комиссий на рынке.

( Читать дальше )

Как настроить создание ордера на бирже Binance по сигналу от индикаторов или стратегии Tradingview через веб-хуки. Инструкция

- 07 мая 2021, 06:40

- |

Две стратегии при выборе компонентов портфеля.

- 06 мая 2021, 00:04

- |

Две стратегии при выборе компонентов портфеля.

Не буду тянуть резину в долгий ящик.

Вот эти стратегии:

1 Искать самые фундаментально недооцененные фишки.

2 Отфильтровывать потенциально опасные и бесперспективные фишки.

( Читать дальше )

Может кому-нибудь будет интересно?

- 02 мая 2021, 19:19

- |

Приветствую.

Наверно, этот пост будет интересен тем, у кого еще нет рабочей системы, либо тем, у кого своя перестала приносить плоды.

Около полугода назад был последний пост. Спасибо, отозвавшимся.

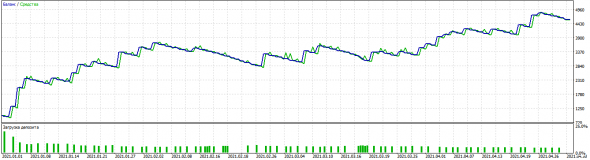

За это время с сипи получился определенный результат.

По 1 сделке в день. Размер лота 0,1.

Для наглядности ниже приложен график доходности фиксированным лотом 0,1 за период с начала 2021 года по настоящее время.

Система проста, масштабируема, риск определен также фиксированным стоп-лосом.

Конечно, любой может сказать, что она перестанет завтра работать. Исключать нельзя ничего. Но пока работает — значит работает.

П.с. УСРЕДНЕНИЯ НЕТ, ИНТРАДЕЙ. ОДИН ОРДЕР НА ОТКРЫТИЕ, ВТОРОЙ НА ЗАКРЫТИЕ СДЕЛКИ.

Кому-нибудь будет интересен этот материал? Отзывайтесь в комментарии.

Зачем нужны Гуру аналитики? Торговая система от Карабаса.

- 01 мая 2021, 17:04

- |

Финрезультаты Детского мира будут в целом позитивно восприняты инвесторами - Газпромбанк

- 30 апреля 2021, 14:24

- |

Эффект на акции. С начала года акции Детского мира выросли в цене на 10%, обогнав рынок на 2%. Мы полагаем, что инвесторы в целом позитивно воспримут финансовые результаты компании за 1К21.Ибрагимов Марат

«Газпромбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал