тРАМП

Трамп или Байден? А что Китай?

- 19 октября 2020, 23:31

- |

Недавно развивал тему по Китаю и возможной победе Байдена. Есть повод продолжить.

На выходных Китай принял закон ограничивающий экспорт высокотехнологичной продукции(военные, ядерные и другие высокотехнологичные разработки), что является самым мощным шагом Пекина по укреплению нацбезопасности в условиях нестабильной торгово-экономической ситуации в мире. Закон вступит в силу с 1 декабря. Акцент закона на контроле за экспортом военной и технологической продукции повышает вероятность того, что он может повлиять на экспорт таких продуктов как редкоземельные металлы, используемых в высокотехнологичных разработках, как самих по себе, так и в составе готовых изделий. Источник: www.argusmedia.com/ru/news/2151299-china-imposes-new-controls-on-technology-exports?backToResults=true

В настоящее время Китай является практически самым крупным поставщиком редкоземельных элементов в мире. Новый закон был принят на фоне обострения торговой напряженности между Китаем и США в преддверии ноябрьских президентских выборов в США. Вашингтон ограничил поставки американских материалов китайскому телекоммуникационному гиганту Huawei и навязал своим союзникам запрет на доступ компании к их сетям 5G, сославшись на соображения национальной безопасности. Ранее в этом месяце он также ввел экспортные ограничения для крупнейшего китайского производителя микрочипов SMIC.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Трейдеры: Исаков #216 Примут ли новый пакет стимулирующей помощи до выборов?

- 19 октября 2020, 10:38

- |

Неопределенность перед выборами растет

- 19 октября 2020, 09:16

- |

Чем ближе выборы, тем больше неопределенности возникает у инвесторов. Еще неделю назад у Байден был значительный отрыв по сравнению с Трампом. На этой же недели он сократился почти на десять процентов.

На самом деле, неважно кто будет Президентом США… Экономика будет работать в предыдущем русле и далее. Поэтому сейчас важнее, чтобы быстрее прошли выборы и уменьшилась неопределенность и волатильность рынка.

Фьючерсы на американские фондовые индексы S&P500 и NASDAQ100 выросли почти на один процент на азиатской сессии, как и в прошлый понедельник.

Сегодня ожидаем продолжение роста на рынке акций.

На этой неделе две компании выходят на IPO: гореизвестный антивирус McAfee ($MCFE) 21.10.2020 и поставщик облачного программного обеспечения Datto Holding Group ($MSP) 20.10.2020. Обе компании имеют положительные темпы роста прибыли, работают на перспективных растущих рынках и интересны для инвестирования.

Джонсон идет ва-банк. Обзор на предстоящую неделю от 18.10.2020

- 18 октября 2020, 22:49

- |

По ФА…

1. Brexit

Лидеры ЕС в ходе саммита заявили, что текущего прогресса в переговорах по Брексит недостаточно для начала финальных «туннельных» переговоров, для достижения соглашения Британия должна пойти на уступки и согласились продолжить переговоры в ближайшие 2-3 недели.

Премьер Британии Джонсон, взбешенный тем, что лидеры ЕС посчитали его угрозу прервать переговоры при отсутствии прогресса к 15 октября позерством, заявил, что разочарован решением лидеров ЕС, Британия готова выйти из ЕС на условиях Австралии 1 января, т.е. фактически без соглашения, если ЕС кардинально не изменит свой подход к переговорам.

Лидеры ЕС сделали вывод, что Джонсон готов продолжить переговоры, невзирая на жесткость его заявления, но главный переговорщик от Британии по Брексит Фрост заявил, что переговорной группе ЕС во главе с Барнье не стоит приезжать в Лондон в понедельник при отсутствии нового мандата от ЕС.

После отказа Британии от запланированного ранее раунда переговоров лидеры ЕС сделали явный шаг назад, заявив, что соглашение достижимо и разногласия не столь велики, но Британия требует, чтобы ЕС изменил мандат главного переговорщика Барнье с разрешением на начало финальных переговоров с подготовкой юридического соглашения.

Лидеры ЕС взяли тайм-аут до окончания выходных, в понедельник главные переговорщики от ЕС и Британии проведут телефонный разговор, в котором уточнят необходимые требования для продолжения переговоров.

При согласии ЕС на начало финальных переговоров позитив вернется на рынки, фунт продолжит рост, евро последует за ним.

( Читать дальше )

Кто победит Трамп или Байден... и почему?

- 17 октября 2020, 23:48

- |

Мда. Президентская гонка в США проходит в этом году без широкого освещения нашим ТВ. Помнится, четыре года назад, количество информации выдаваемой нашими масс-медиа было на порядок больше. Каждый раз для большинства американцев это- захватывающий марафон с кучами компромата и разоблачений. Исход гонки неизвестен никому.

Или может все-таки уже известен?

Вернемся в 2016г. Хилари Клинтон имела на 3млн сторонников больше, чем Трамп за сутки до выборов. Все газеты отдавали ей победу. Но в итоге голоса 3-х выборщиков в разных штатах лишили ее поста президента. Кстати этих выборщиков не может допрашивать даже Сенат, который может объявить импичмент президенту. Улавливаете, насколько круты выборщики в Америке?

Покруче наших депутатов. И главное-никакого обмана, все чисто подсчитали, пересчитали. Потом на русских еще 3 года бочку катили.

Так что управлению системой выбора президента в США можно только аплодировать, стоя.

( Читать дальше )

🗳 Выборы в США - как устроены, и кто победит?

- 17 октября 2020, 11:36

- |

🗳 Выборы в США — как устроены, и кто победит?

🛎 Тема предстоящих выборов президента США, которые состоятся 3 ноября, является, пожалуй, одной из самых популярных в сети. Результат противостояния действующего президента-республиканца Трампа и его оппонента-демократа Байдена даст новый импульс движения мировым фондовым рынкам. Именно поэтому важно понимать, как этот процесс построен, и каких результатов ждать от этого события.

🗄 Выборы президента США являются не прямыми, а проходят в два этапа. На первом этапе проходит общенациональное голосования за кандидатов (3 ноября). После в игру вступают так называемые выборщики. На них остановлюсь подробнее.

🙋♂️ Выборщики — это авторитетные, уважаемые люди, которым народ доверяет представление своих интересов, в частности, при голосовании президента. Всего их 538 человек. Они представляют разные штаты, и их численность от каждого определяется населением региона. Например, у густонаселенной Калифорнии 55 выборщиков, а у наименее населенных по 3.

( Читать дальше )

КАК ВЫБОРЫ В США МОГУТ ПОВЛИЯТЬ НА ФИНАНСОВЫЕ РЫНКИ?

- 16 октября 2020, 15:54

- |

До выборов президента США остается меньше месяца, предвыборная гонка набирает обороты, также как и вторая волна коронавируса. Пандемия не отступает и по-прежнему может быть угрозой для финансовых рынков. Согласитесь, в такой нестабильной среде торговать и/или инвестировать — задача не из лёгких. Никто не знает, что произойдёт с рынком в ближайший месяц-два, это покажет лишь время. В свою очередь я могу лишь спрогнозировать определённые сценарии развития ситуации по принципу «Если..., то...», и не более того.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Давай попытаемся смоделировать варианты развития событий, а также немного затронем статистические данные и исследования.

( Читать дальше )

Выборы в США 2020. Что ждать от предстоящих выборов? Перспективы Фондового рынка.

- 15 октября 2020, 16:36

- |

S&P 500 снижается. Стоит ли брать на коррекции?

- 15 октября 2020, 11:17

- |

Как и предполагалось, фондовые индексы в США корректируются до комфортных для покупок уровней. После красной сессии в среду фьючерсы на S&P 500 продолжили снижение в четверг, потеряв на момент написания статьи 0.5%, фьючерсы на Nasdaq снижались более агрессивно. Европейские фондовые индексы совершили сильный скачок вниз, потери превышают 1.5% т.к. ситуация с вирусом осложняется, требуя все более жестких мер.

Неоднозначная отчетность банков в США, затухание последних надежд на хоть какой-нибудь пакет стимулирования экономики США перед выборами, упрямство вируса и отсутствие новостей по тестированию вакцины внесли свой вклад в распродажу на рынке. Даже несмотря на лидирование Байдена, скептицизм по поводу достоверности и надежности опросов оправдан учитывая сюрприз в 2016 году. Тем не менее, если Трамп сумеет преодолеть текущий дефицит в опросах (аж 10 пунктов) и выиграть выборы, это будет самая крупная победа аутсайдера со времен Второй Мировой Войны:

( Читать дальше )

Выборы США

- 15 октября 2020, 11:14

- |

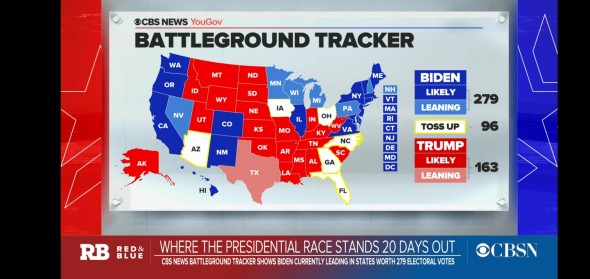

картинки взяты из видео CBS (входит в ViacomCBS, в моё портфеле давно присутствует)

Многие заведомо отдают победу демократам, возможно, не понимая разницу между опросами, по которым Трамп сильно отстаёт, от именно выборов.

Посмотрим на самые свежие данные о предпочтениях избирателей:

В США выбирают не города — выбирают штаты. Вес Нью-йорк-а и LA не так велик, как вес Москвы в выборах РФ. Это важная разница, которая мне всегда нравилась: президента выбирает вся страна, а не жители крупных городов.

Ведущий CBS рассмотрел ситуацию, при которой Трамп может таки победить: неопределившиеся штаты, 4 года назад отдавшие голоса Дональду, склонятся в его сторону снова:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал