теория

Здравствуйте! Кто разбирается в теме, заходите в тему для обсуждения. Хочется разобраться в вопросе. Валютно-процентные свопы - https://smart-lab.ru/blog/524561.php

- 26 февраля 2019, 09:45

- |

- ответить

- Ответы ( 1 )

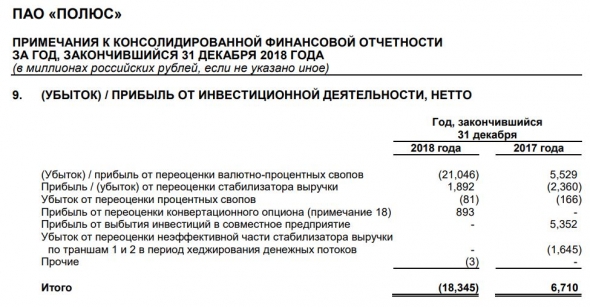

Валютно-процентные свопы: В каком случае возникает прибыль/(убыток) от переоценки?

- 26 февраля 2019, 07:11

- |

Начал разбираться в сути операции Валютно-процентный своп.

Хотел обсудить на форуме правильно ли я понял суть операции и моменты, когда возникает прибыль/(убыток) от переоценки валютно-процентных свопов.

Предположим следующую ситуацию.

Исходная ситуация:

Курс $ = 65 руб.

Компания берет кредит в рублях 6500 руб., проценты по кредиту составляют 10%.

Контрагент берет кредит в долларах $100, проценты по кредиту составляют 2%.

Компания и контрагент вступают в Валютно-процентный своп. Происходит обмен:

Компания предоставляет контрагенту 6500 руб. и передает обязательство по процентным платежам по рублевому кредиту.

Контрагент предоставляет компании $100 и передает обязательства по процентным платежам по долларовому кредиту.

( Читать дальше )

Информация к размышлению

- 14 февраля 2019, 16:16

- |

О длине временного ряда технических индикаторов

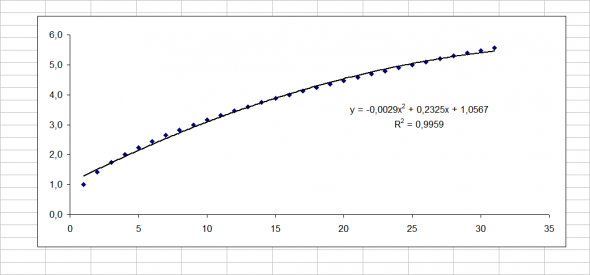

Одним из ключевых вопросов применения большей части индикаторов технического анализа является выбор и настройка длины их временного ряда.

Логика здесь простая. Если единиц информации, назовем это далее – « бит информации « (к примеру, тиков цены), которую пытаемся прогнозировать мало, то мы находимся во власти опасения, что эта величина или событие — были случайными. В противном случае (если количество единиц анализа велико), то нам жалко и ресурсов их добывания, и мы понимаем, что временная (ударение на « нн ») точность их « приведения « к моменту начала исследования, уже другие. Это тоже, что сравнивать мокрое с теплым.

Более того, по Н. Талебу: " сложные системы строятся на информации, и передатчиков вокруг нас куда больше чем мы замечаем. Это явление мы назовём казуальной непрозрачностью. С причинами и следствиями нам разобраться сложно. Отчего традиционные методы анализа, не говоря о стандартной логике непригодны. По этой причине, как я уже говорил предсказать конкретные события почти невозможно. Причина кроется именно в казуальной непрозрачности… , а также нелинейности....» [Н.Талеб, Антихрупкость, стр. 97].

Обычный временной ряд последовательности натуральных чисел – линеен и с позиций поиска « экстремальных « точек, не имеет смысла. Так, по определению « натуральными числами называются числа, которые используются при счете или для указания порядкового номера предмета среди однородных предметов ».

Даже уже и в этом определении – видится подвох. Так как интуитивно, и по Талебу, мы не можем с уверенностью утверждать, что цена, например 7 порядкового номера, « однородна « 2 или 3 или 1-й. События, происшедшие на бирже, в период между ними нам не известны в полной мере, т.е. казуально непрозрачны.

А коли так, то и нет оснований считать цену 7 и любого другого порядкового номера однородными. Именно поэтому, в такой постановке, попытка определить « оптимальный временной ряд » — не имеет решения. И различные практики визуализации (определения визуально начала или конца, искомого временного ряда) предполагают другую логику авторов.

С нашей точки зрения, одной из таких позиций могут быть следующие рассуждения. Если принять, что каждый бит информации нелинейного свойства, то первым числом построения нелинейности, является 5-ка. То есть количества « членов » анализируемого ряда минимально не может быть менее пяти (то есть всегда бывают пять точек, через которых проходит единственная кривая второго порядка). Конечно в варианте теоремы Безу (алгебраическая геометрия), все « несколько « сложение, но нам важна практическая сторона дела.

Далее, приближением «нелинейного рассеяния ценности» изучаемой последовательности можно принять, степень ½ — квадратный корень из анализируемых значений. И исследование кривой ( рис.1 ) на экстремум ( первая производная ), дает искомое значение ряда в районе 40-ой точки. То есть с точки зрения исследования информационной « нелинейности » натурального ряда — оптимальное значение лежит в районе 40-вой точки. И если Вы работаете с 5-ти минутными тайм фреймами, желательно ориентироваться на трехчасовый данные (40*5/60=3,3 часа ).

Был приятно удивлён, что остались ещё читатели блогов в духе аля Николая ( фамилию уже забыл, Старченко вроде). Писал больше для себя, хорошо, что ещё кто-то занимается...

«Принцип постоянного доминирования», для опционов и не только. Теория.

- 08 ноября 2018, 13:51

- |

«Каждый рациональный индивидуум действует в направлении наибольшей ожидаемой чистой выгоды»

(«ЭКОНОМИЧЕСКИЙ ОБРАЗ МЫШЛЕНИЯ», профессор Пол Хейне)

Спасибо, Пол! Каждый Рациональный Индивидуум должен был в детстве/отрочестве/юности/на пенсии прочитать этот шедевр! Мы Тебя услышали! Стараемся быть Рациональными и ищем Наибольшую. В чём Ты неправ, Пол? Об этом сообщу Тебе. По секрету. В конце статьи.

Напишу небольшое эссе (набросок) по той торговой системе, которая может приносить сногсшибательные прибыли, но может быть и очень убыточной. Без картинок, формул и расчётов.

Эту систему в уже далёком декабре 2008-го года я назвал «Принцип постоянного доминирования»

( Читать дальше )

Внутренняя норма доходности - простым словами

- 10 октября 2018, 10:19

- |

Привет бандиты.

Прошлый раз обращался к вам чтобы простыми словами объяснить смысл дюрации.

Сейчас вопрос такой же — нужно втолковать смысл показателя Внутренняя норма доходности.

Из мутных определений в учебниках я как бы понял, что это ставка кредита, направленного в инвестиционный проект, при которой весь инвестиционный доход будет потрачен на выплату процентов по кредиту.

Вот что пишет Вики — Внутренняя норма доходности (англ. internal rate of return, общепринятое сокращение — IRR (ВНД)) — это процентная ставка, при которой чистая приведённая стоимость (чистый дисконтированный доход — NPV) равна 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Допустим тут я правильно понял.

Но вот ВНД часто используют для определения доходности инвестиций без использования заёмных средств, например ВНД портфеля инвестиции, ИИС и т.д.

Вот тут у меня вопрос к коллективному разуму:

Будет ли правильно количественно и качественно указать в объяснении, что ВНД рассчитанный для инвестиции означает уровень годовой инфляции, при которой реальный инвестиционный доход, т.е. доход дисконтированный, будет равен нулю?

Скажем, получаем ВНД инвестиций 15% годовых при ежегодных вложениях на 5 лет и объясняем — “если инфляция 5 лет подряд будет 15% годовых — чистый доход от вложений составит 0%, если инфляция будет меньше 15% — чистый доход будет положительным, если больше — отрицательным.

Идея против дисциплины

- 29 марта 2018, 12:33

- |

Постоянно читаю о том, что надо следовать системе, записывать сделки, не лудоманить, дисциплинированно подходить к торговле и будет профит. И я с этим согласен. Не лудоманить, лучше чем лудоманить, дисциплина лучше, чем хаос, система лучше чем отсутствие ее. Но почему нет других вариантов?

Большинство торгует активы, о которых вообще ничего не знают. Используют ТА, строят черточки, торгуют условный Газпром через анализ цены на нефть. Покупают когда «дешево» и продают когда «дорого». Но на практике все происходит не просто так «дешевое» обычно дешевеет, «дорогое» дорожает.

Есть ли смысл торговать актив, если в нем нет идеи? Причем идея – это не фундаментальные показатели, а события, при наступлении которых произойдет качественный сдвиг в компании. Эта идея должна быть долгосрочная.

Вчера читал мысли о том, что мол много нерезов в акциях Сбербанка и что при эскалации конфликта с развитым миром их начнут продавать в пол. Мои же мысли обратные. Большое количество нерезов – говорит о том, что они видят идею в акциях Сбербанка. Так и с другими активами, которые покупают нерезы. Есть, безусловно, индексные фонды, которые покупаю индексно. Но есть хэдж фонды, которые покупают точечные акции. Причем идея должна быть долгосрочной и с потенциалом от 200%.

Еще недавно читал мысли о платных блогах. Общий сантимент сводился к тому, что никто не хочет покупать сигналы или ежедневные обзоры. А готовы ли вы покупать точечные долгосрочные идеи с обоснованием?

Всем хорошего дня

если

- 04 февраля 2018, 00:31

- |

Условия:

- Труба непрозрачная;

- Фтр позволяет таракану разворачиваться и хаотично двигаться внутри трубы;

- С обеих концов трубы абсолютно одинаковые условия и отсутствуют предпочтительные факторы;

- Эксперимент проводится первый и единственный раз, поэтому статистические данные отсутствуют.

Вот где вопрос вопросов!

То не надо, то не на что

- 31 января 2018, 09:34

- |

Добрый день, трейдинг, как и жизнь, состоит из полос то белых, то черных. Ничто не может длиться вечно, поэтому благоприятные периоды сменяются негативными и наоборот. Часто мы необоснованно считаем, что благоприятные периоды связаны исключительно с нашими действиями, а неблагоприятные форс мажором, неблагоприятным стечениям обстоятельств, куклом.

В успешные периоды у трейдера все идет хорошо, цена идет в «нужную» сторону, а маржа исправно капает на счет. Уверенность в правильности своих действий растет и трейдер слышит только себя, не обращая внимания ни на кого и ни на что. И действительно, зачем? Ведь в моменте все прекрасно. Единственное, пожалуй, о чем задумывается трейдер так это об увеличении позиции и в экселе строит сложные проценты к концу года.

Однако, ничто не вечно под луной и безоблачный торговый период сменяется прозаической реальностью в виде потерь. Сначала прибыли, накопленной в хороший период, а после и счета. Уверенность сменяется надеждой, а после и разочарованием.

( Читать дальше )

Риски и доходность

- 26 января 2018, 08:47

- |

Еще вчера вы взяли 750 $ прибыли, а сегодня криптобиржа « не переводит » вам 350 $ вашего депозита. Задача проста. Доходность 750 – 350 = 400 $.

Но вот проблема. Те 750 $ прибыли вы вложили в криптопроект с годовой дохоностью 100% и через год, « должны » получить 1500 $.

Однако, как вы понимаете, существует вероятность не получить и ничего...?! И тогда непереведенный депозит ваших 350$ — есть чистый убыток от годовой криптодеятельности...?!

Разброс возможных исходов:

Доходность – 1500 $

Убыточность — 350 $

Вероятности событий, %:

криптопроекта 50 на 50

получить депозит 30 на 70.

Исходы с учетом вероятности:

Доходность – 750$

Убыточность — 245$

Вероятность дохода превышает убыточность более чем в три раза.

Но куда вписать, ваши « трудозатраты « ожиданий доходов ...?! Проще всего списать " ваши нервы " на затраты, корректирующие доходность проекта. И если для вас это трудно — быть " инвестором ", то подумайте оно вам вообще-то надо...?!

Конечно, это очень примитивно, но....?!

Как известно – лучшая идея – это калькулятор...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал