трамп

Трамп обеспокоен состоянием экономики США

- 08 сентября 2019, 11:59

- |

Трампы приходят и уходят, а ГМК Норникель остаётся.

- 06 сентября 2019, 06:43

- |

А никель, палладий, платина нужны всем. И на обозримом временном горизонте также будут востребованы в отличии от Трампов, Клинтонов и даже (ой!) Путиных.

Был конечно период, когда казалось, что уже ничего не нужно кроме кэша (это было в 2008-ом году, если кто забыл) но здравая мысль, что конец света вроде как не наступил (если конечно не считать конец света финансового, как тогда казалось) позволила не выпрыгивать на ходу с ГМК (да в принципе и поздно уже было прыгать то).

Одним словом, чем меньше в моей жизни новостей от ньюсмейкера Дональда и больше акций ГМК в портфеле, тем здоровее я себя ощущаю.

Этакий ЗОЖ от фонды.

Всем удачи и хорошего настроения!

Вопросы апатичному Джоуи

- 05 сентября 2019, 19:46

- |

Обзор российского рынка: С верой в Трампа и в Дориан

- 03 сентября 2019, 11:27

- |

Российский рынок акций к концу лета сумел отбросить страхи приближения спада в мировой экономике и сделал заявку на возврат к рекордам. «Быки» решили довериться президенту США Трампу, который в кулуарах саммита G7 дал понять буквально, что после последней серии «обмена ударами» в Китае «созрели» для того, чтобы сесть за стол переговоров. Это вошло в резонанс с комментариями вице-премьера Китая Лю Хэ, который высказался за «спокойное» урегулирование разногласий. И в этом отношении российские игроки не проявили самодеятельность – риск-аппетиты улучшились во всем мире.

Психологический комфорт в покупках в дальнейшем создали сообщения о формировании в Мексиканском заливе урагана Дориан, который может доставить нескольким штатам не меньших проблем, чем известная Катрина, а также резкое сокращение запасов сырой нефти в США. Впоследствии ускорение придала новая порция позитивных корпоративных событий. Нерезиденты сократили активность на фронте продаж, а основной спрос, судя по публикациям в СМИ, предъявили физлица. Технически индекс Мосбиржи преодолел сопротивление в 2680 пунктов. После этого, оптимистам, казалось бы, можно было бы расслабиться, если бы не одно «но».

( Читать дальше )

Надолго ли EURUSD задержится ниже 1.10?

- 02 сентября 2019, 16:07

- |

Замечания отдельных членов Исполнительного совета ЕЦБ (Кнотт, Вайдаманн, Лаутеншлегер) на прошлой неделе о преждевременности QE в сентябре не оказали должной поддержки европейской валюте. После некоторых колебаний около уровня 1.11, EURUSD пробила отметку 1.10 в пятницу, однако после отскока возобновила снижение в понедельник на фоне эскалации торгового конфликта между США и Китаем (введение пошлин в воскресенье), политической неопределенности в Италии, а также признаков нарастающей рецессии производственного сектора в Еврозоне. Однако, отсутствие непосредственного катализатора падения евро скорее говорит о техническом характера движения, т. е. продавцы евро могут легко отказаться от своих планов на фоне появления позитивного сюрприза.

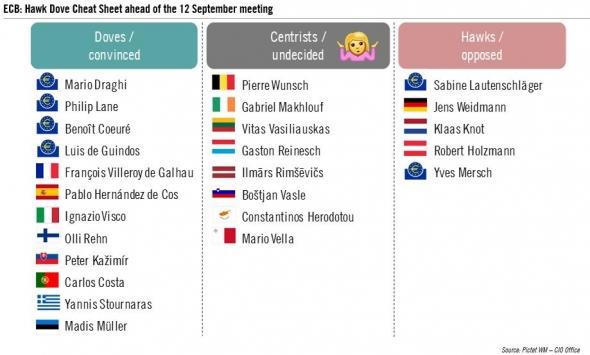

Расстановка сил чиновников ЕЦБ выглядит примерно так:

Конечно очевиден перевес в сторону голубей, включая тяжеловесов. Поэтому смягчение в сентябре по большей части заложено в евро.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал