транспортные компании

В НРА ожидают спада транспортной отрасли на 25–40% — Коммерсант

- 04 апреля 2022, 08:18

- |

Объем денежных потерь российской транспортной отрасли из-за последствий конфликта на Украине по итогам года может составить 25–40%.

Больше всего пострадают морские и воздушные перевозки.

Но часть потерь можно нивелировать переориентированием потоков в Азию, на что потребуется до двух лет, а также развитием транспортных связей с Турцией и Ираном.

Если воспользоваться этими возможностями, к 2025 году можно ожидать возвращения объемов к 2020–2021 годов.

Аналитики НРА считают, что в сложившейся ситуации востребована помощь государства, объем которой уже составил 275 млрд руб., в том числе 250 млрд руб. на докапитализацию ОАО РЖД

Треть перевозок сдует санкциями – Газета Коммерсантъ № 57 (7258) от 04.04.2022 (kommersant.ru)

- комментировать

- Комментарии ( 0 )

Обзор прессы: газ, Газпром, ипотека, РЖД, металлурги, Новатэк, ОФЗ, срочный рынок, рубль — 04/04/22

- 04 апреля 2022, 08:09

- |

Условия внешней торговли пока выстраиваются в пользу укрепления рубля

Институт международных финансов (IIF) в своем свежем обзоре мировой экономики спрогнозировал увеличение сальдо текущего счета платежного баланса России до $200–240 млрд в 2022 году. Это вдвое больше, чем год назад: высокие цены на сырье и падение внутреннего спроса, которое спровоцирует обвал импорта, делают рубль внутри России недооцененным. IIF дает свой прогноз, предполагая снижения ВВП страны на 15% в текущем году (консенсус FocusEconomics — минус 7,9%) и не учитывая растущей вероятности глобальной рецессии.

https://www.kommersant.ru/doc/5293071

Уходящим со срочного рынка нерезидентам не нашли замену

На фоне роста объема торгов и числа сделок на срочном рынке инвесторы активно сокращали объем открытых позиций. К концу минувшей недели они достигли 200 млрд руб., что в 2,5 раза ниже значений начала февраля. Эксперты связывают это с закрытием позиций нерезидентов, а также исполнением контрактов на фоне резкого роста гарантийного обеспечения. Вместе с тем на рынок в ближайшее время будет влиять динамика

( Читать дальше )

Авто-грузоперевозки США. Особенности рынка и компании

- 01 ноября 2021, 16:07

- |

Все грузоперевозки — это 12% мировой экономики. При этом, 40% мировой экономики, так или иначе, зависит от грузоперевозок.

Авто-грузоперевозки и морские перевозки — две большие разницы:

10 крупнейших судоходных компаний представляют 85% перевозок, а 10 крупнейших автогрузовых компаний — это лишь 12% всего рынка. В основном рынок США представлен тысячами независимых компаний и 350-400 тысячами независимых водителей.

Отрасль Trucking на фондовом рынке США, согласно finviz, включает 20 ПАО (17 из США, 2 из КНР, 1 из Канады), общая капитализация на 1.11.21 составляет

( Читать дальше )

Отечественный сектор ж.д. перевозок: в поисках героя

- 30 августа 2021, 13:31

- |

По заявлениям главы Банка России Эльвиры Набиуллиной, отечественная экономика быстро восстановилась после «коронакризиса» и вышла на траекторию устойчивого роста.

А если экономика демонстрирует рост, значит предприятия производят много товаров, которые в свою очередь необходимо перевозить. Логично? Пожалуй. По статистике, самый большой объём грузов в России перевозят железнодорожные компании, доходы от которых могут в этом году продемонстрировать хороший рост. Именно об этой отрасли и пойдёт речь в сегодняшнем обзоре.

За период с января по июнь 2021 года погрузка на сети ОАО «Российские железные дороги» года увеличилась на 4,6% (г/г) до 632,7 млн т.

1️⃣ Первая грузовая компания (ПГК) занимает первое место среди крупнейших отечественных железнодорожных операторов. По-другому быть и не может – название обязывает. Данная компания принадлежит Fletcher Group Holdings Limited, бенифициаром которой является мажоритарный акционер НЛМК Владимир Лисин. Вагонный парк компании состоит из 113 тыс. единиц подвижного состава. На данный момент компания является частной, однако менеджмент в этом году несколько раз заявлял о том, что при благоприятной рыночной конъюнктуре ПГК сможет быстро провести IPO на Мосбирже. Будем держать это в голове.

( Читать дальше )

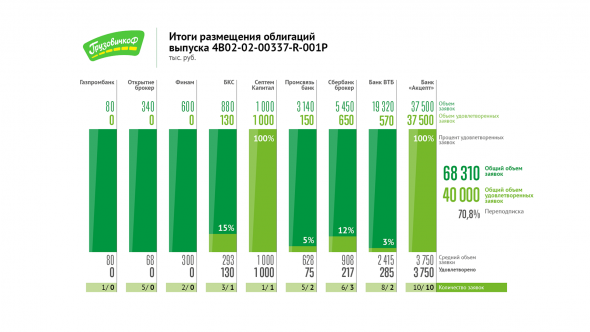

Итоги размещения второго выпуска облигаций «Грузовичкоф»

- 26 ноября 2018, 12:09

- |

Транспортная компания успешно разместила в пятницу 4 тыс. биржевых облигаций второго выпуска (RU000A0ZZV03). Средства привлекаются для досрочного погашения обязательств по лизинговым программам.

Доход по ежемесячному купону будет рассчитываться по ставке 15% годовых, номинал ценной бумаги — 10 тыс. рублей. Срок обращения выпуска — 720 дней. Оферта не предусмотрена.

Торги облигациями начались 23 ноября в процессе размещения. Объем заявок на 70% превысил сумму эмиссии, равную 40 млн рублей. Удовлетворено 19 из 41 заявки девяти брокеров.

«Мы продолжаем активное развитие в двух мегаполисах — Санкт-Петербурге и Москве, а также работу по франшизе в 17 российских городах. Привлеченные с помощью второго выпуска средства пойдут на выкуп ста лизинговых автомобилей текущей рыночной стоимостью 50 млн рублей, — комментирует генеральный директор „Грузовичкоф“ Рафаиль Купаев. — Частичное досрочное погашение финансовых обязательств по лизинговым программам позволит компании снизить эффективную ставку почти на 10%, в том числе за счет снижения расходов на страхование. Освободившийся денежный поток, а это около 1 млн рублей в месяц, будет направлен на финансирование развития IT-платформы».

( Читать дальше )

Второй выпуск облигаций «Грузовичкоф» получил номер

- 19 ноября 2018, 11:01

- |

Мосбиржа зарегистрировала облигационный выпуск транспортной компании на 40 млн рублей под номером 4B02-02-00337-R-001P от 16.11.2018. Привлеченные инвестиции «Грузовичкоф» направит на досрочное погашение лизинговых программ.

Второй выпуск отличается от дебютного не только суммой привлечения, но и номиналом ценной бумаги и доходностью. Ставка ежемесячного купона — 15% годовых. Номинал облигации — 10 тыс. рублей. Разместить облигации второго выпуска компания намерена в ноябре. Срок обращения обоих выпусков — 720 дней.

На привлеченные с помощью второго выпуска средства «Грузовичкоф» планирует выкупить из лизинга 100 автомобилей текущей рыночной стоимостью 50 млн рублей. Частичное досрочное погашение обязательств по лизинговым программам позволит компании снизить эффективную ставку почти на 10%, в том числе за счет сокращения расходов на страхование. Освободившийся денежный поток — около 1 млн рублей в месяц — будет направлен на развитие IT-платформы.

( Читать дальше )

«Грузовичкоф» освоил треть привлеченных инвестиций

- 04 октября 2018, 13:55

- |

Компания направила 6,2 млн руб. на авансовые лизинговые платежи, 3,7 млн руб. — на брендирование, страхование и регистрацию полученных 122 автомобилей, 5 млн руб. — на рекламную кампанию.

Основные поставщики транспорта для «Грузовичкоф» - «Мейджор Лизинг» (52 авто) и «Ресо Лизинг» (30 авто). Всего поставки осуществляют 12 компаний.

Благодаря контекстной и таргетированной рекламе удалось увеличить посещаемость сайта «Грузовичкоф» и количество звонков в колл-центр.

Стоимость привлечения одного заказа в Москве сократилась в 3 раза — с 750 руб. в 2017 г. до 243 руб. Таким образом, инвестиции в маркетинг помогли привлечь более 20 тыс. заказов, а каждый вложенный в рекламу рубль принес 13 руб. выручки.

( Читать дальше )

"Грузовичкоф" направил инвестиции на покупку авто

- 06 июля 2018, 13:11

- |

Во втором квартале «Грузовичкоф» приобрел в лизинг 26 автомобилей с первоначальным взносом 19%, 34 авто — с платежом 15%, 58 — со взносом 10% и 50 — без авансового платежа. Согласно инвестиционной стратегии, к октябрю 2018 года компания намерена увеличить автопарк на 251 машину. Поставщиком транспортной техники эмитента является «ГАЗ». Завод будет производить для компании грузовики под заказ, поскольку не располагает необходимым количеством единиц нужной модели.

В самом начале второго квартала 2018 года компания разместила первый выпуск ценных бумаг объемом 50 млн рублей с доходностью инвестора 17% годовых. За 3 месяца объем торгов составил 58,4 млн рублей, что позволило бондам «Грузовичкоф» (RU000A0ZZ0R3) войти в сотню наиболее востребованных рынком выпусков облигаций из 1170 размещенных на Московской бирже. В начале июля компания уплатила проценты за третий купон в размере 698 630 рублей.

Более подробный отчет читайте на нашем сайте.

Растущая цена нефти бьет по фин показателям транспортного сектора

- 31 мая 2018, 14:19

- |

31.05.2018

На фоне экономических баталий на крупных мировых рынках сектор транспорта и логистики подвергается серьезным атакам повсюду, считает экономист Екатерина Рояка, член объединения главных экономистов Европейской банковской федерации. В рамках своего доклада на конференции TransBaltica 2018, которая проходит сегодня в Риге, эксперт отметила, что основные удары приходятся на транспортировку металлов, машин, химической продукции. Давление осуществляется как со стороны США, так и со стороны Индии, России, Великобритании. А инструментами выступают различные рычаги торможения, например новые таможенные пошлины на транспортировку металлов с марта 2018 года. Согласно различным исследованиям, указала Е. Рояка, в ближайшей перспективе внешняя торговля сократится на 0,3–0,4%. При этом рост мировой экономики балансирует на уровне 4%.

Что касается стран Балтии, то показатель Baltic Dry Index демонстрирует вполне уверенный рост вверх, и такое положение должно сохраниться до середины 2019 года.

Основная компонента, которая сегодня бьет по финансовым показателям транспортного сектора, – растущая цена на нефть. В то же время, как отметила Е. Рояка.

Российские порты продолжают демонстрировать сильные операционные показатели, которые поддерживаются растущими объемами экспорта.

- 16 января 2017, 12:02

- |

В совокупности российские порты обработали 322 млн т грузов в прошлом году, в том числе — 336 млн т насыпных грузов (+6,7%) и 386 млн т наливных грузов (+5,9%). Объемы перевалки угля увеличились на 10,5% г/г, зерна — на 3,3%, стали — на 7,8%, удобрений — на 1,1%. Порты на Балтике увеличили объемы перевалки на 2,5%, на Черном море — на 4,8%, дальневосточные порты — на 8,3%.

Российские порты продолжают демонстрировать сильные операционные показатели, которые поддерживаются растущими объемами экспорта. Новость нейтральна для публичных портов, на наш взгляд, включая «Группу НМТП» и Global Ports. В этом году мы отдаем предпочтение «Группе НМТП» перед Global Ports. Мы считаем, что акции «Группы НМТП» могут вырасти на фоне ожидаемой приватизации. А вот недавнее ралли в акциях Global Ports выглядит несколько преувеличенным и не имеет фундаментальных причин, на наш взглядАТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал