умные деньги

Верификация сделок. Инвестиции в биотехнологические компании. Моя история инвестирования

- 19 августа 2017, 14:05

- |

- комментировать

- Комментарии ( 0 )

Где анализировать портфель. Реально ли зарабатывать на рынке. Мой результат за июль 2017

- 06 августа 2017, 17:24

- |

Американский рынок имеет довольно широкие возможности для инвестирования, и диверсификации своих вложений. Но, тем не менее, для того, чтобы составлять эффективный портфель, его надо анализировать. Для этого есть довольно качественные ресурсы в сети.

( Читать дальше )

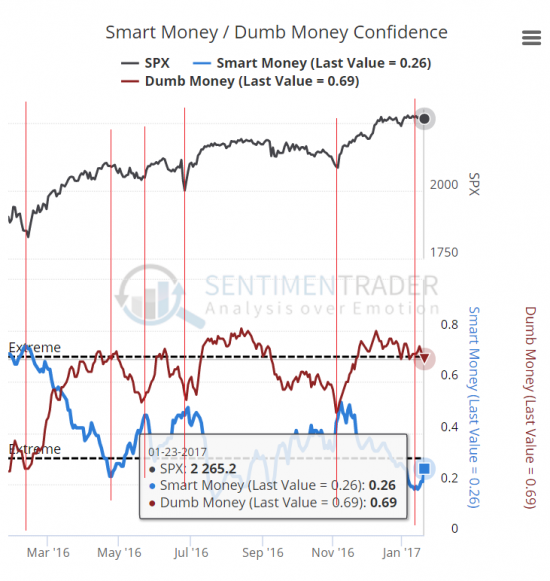

Сентимент SP500 - умные деньги что-то знают

- 24 января 2017, 12:35

- |

За вчерашний день умные деньги прибавили 0.05 пунктов по сентименту.

Это резкий скачок, учитывая, что в пятницу он был 0.21 при цене 2271.

В понедельник цена опустилась до 2265 и поднялся уровень умных денег до 0.26.

Глупые деньги опустились на 0.01 пункта.

Золото и нефть остались на пятничных отметках по сентименту.

Нас ожидает дальнейший рост по акциям?

Провёл линии и пришёл к выводу, что рост величины умных денег роняет рынок акций.

Падение глупых денег идёт синхронно с графиком акций.

"Переиграть Уолл Стрит": "Глупые деньги являются глупыми только тогда, когда прислушиваются к умным деньгам".

- 15 декабря 2016, 16:20

- |

«Умные деньги (smart money) — инвесторы, которые точно знают, какие акции продавать, какие покупать, владеют всей, даже самой малейшей, информацией, которая может повлиять на цену; знают, что думают владельцы корпораций, как геополитические события отразятся на любом рынке, и так далее. Мы часто слышим „умные деньги еще не покупают“, или „умные деньги сбрасывают сейчас активы на развивающихся рынках“. Однако, никто из цитирующих „умные деньги“ никогда не уточняет- да и не сможет уточнить- кто конкретно эти люди, стоящие за „умными деньгами“. Более того, никто никогда не задает им вопросы по типу: „Если умные деньги такие умные, зачем они рассказали вам, что планируют делать? Если вы такой умный и знаете, что думают умные деньги, почему бы вам не держать это все в секрете и не нажиться на этом знании в одиночку?“ Фактически, „умные деньги“- вымышленное создание по типу многоголовой гидры в греческой мифологии. Отрубите все ее головы, и они тут же вырастут снова, но эти головы пусты, так как „умные деньги“ ни что иное, как иллюзия, сфабрикованная людьми, получающими удовольствия от изъятия денег из чужих карманов. Как писал Питер Линч в своей книге „Переиграть Уолл Стрит“: „Глупые деньги являются глупыми только тогда, когда прислушиваются к умным деньгам“.

Трамп победил, новые политтехнологии.

- 09 ноября 2016, 15:15

- |

В политике, и в частности в подготовке и проведении голосования, ничего «вдруг» не бывает. На голосовании по брэксит была опробована и обкатана новая полит технология. То что готовят победу при любом голосовании, властные (или около властные, авторитетные структуры) структуры обладающие мощными финансовыми ресурсами, не для кого не является секретом. Новое заключается в технологии. Она основана на отдаче инициативы и мнимого преимущества противнику. Т. н. «демократические и независимые» средства массовой информации, ходовой товар, хорошо покупаются и продаются, даже в странах т. н. развитой демократии. «Независимые» агенства, чьи опросы, якобы, объективно отражают общественное мнение, тоже товар, хорошо продающийся)) Ну а дальше дело техники. Якобы лидер предвыборной гонки, получая липовые результаты, чувствует себя уверенно, планирует и осуществляет свои предвыборные шаги в соответствии с фейковыми результатами, а теневая лошадка, имеет реальные результаты (за кого или что намерен на самом деле голосовать избиратель). Ну а потом, случается «вдруг».

( Читать дальше )

Инвестиции в недвижимость

- 02 октября 2016, 09:23

- |

Одним из самых надежных инвестиционных инструментов считается вложение в недвижимость. Но принято считать, что для инвестиций в недвижимость надо иметь существенный капитал, также приписывают свойство, что за высокую надежность этого инструмента мы платим низким доходом. Следующими факторами которые смотрят против недвижимости — это высокие расходы (например, коммунальные расходы, налоги, поточные ремонты и т.п.), а также слабую ликвидность (на продажу недвижимости часто нужно солидное время). И что еще не мало важно, что надо очень хорошо знать законодательство и быть специалистом в оценке недвижимости.

Но на самом деле это все уже не актуально, так как технологии двигаются вперед. Самым простым, доступным и эффективным способом вложиться в недвижимость является покупка акций компаний, которые занимаются недвижимостью. В частности речь пойдет об американском фондовом рынке.

Давайте пройдемся по всех минусах, перечисленных в начале публикации. Итак, капитал. Стоимость одной акции компаний, которые занимаются недвижимостью, начинается с 10 долларов, при чем, речь идет не о дешевках (penny stocks), а о серьезных компаниях, с капитализацией от миллиарда долларов и выше. Более того, многие из этих компании входят в индекс sp500, что само по себе много значит. Таким образом, для начала инвестирования нужно совсем небольшую сумму.

( Читать дальше )

мы зарабатываем деньги

- 16 августа 2016, 10:48

- |

Заметил одну закономерность, - действительно стоящие внимания топики набирают мало плюсиков.

О чем это говорит? В силу моей неопытности недостаточная оценев качества блогов, либо( ЧТО БОЛЕЕ ИНТЕРЕСНО) специальное игнорирование зарабатывающих игроков биржи. Зачем им это? " ну а как в противном случае они будут зарабатывать?".

Санкции влияют на котировки акций российских эмитентов

- 18 мая 2016, 21:40

- |

Дневник трейдера. Закрыл продажу NXTD (+44,48%)

- 11 февраля 2016, 12:40

- |

Дневник трейдера. Закрыл продажу SPWZ (+64,94%)

- 03 февраля 2016, 20:39

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал