SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

уоррен баффет

Почему никто не повторяет стиль Баффета

- 06 марта 2013, 08:02

- |

Уоррен Баффет признался в «нерегулярной» доходности в 2012 году. Он признал, что уже его следующее ежегодное письмо акционерам может показать, что в первый раз, его фонд будет хуже индекса S & P 500 на промежутке пять лет.

“Нерегулярная” доходность за прошлый год представляет собой увеличение стоимости чистых активов Berkshire только на 14,4 процента, что на 1, 6 процента меньше, чем рост индекса S & P 500. Ожидаемый проигрыш индексу в 2009-13 будет возникать, потому что цифры за 2008 (когда индекс сильно упал, а Berkshire упала незначительно) будут выпадать из пятилетнего расчета. В то время как, данные за 2009 (когда индекс частично восстановился, но портфель Berkshire практически не изменился) останутся в расчете.

Кажется, что даже Баффета втянули в уничтожающую богатство ловушку суждений об инвестиционных навыках, по относительной доходности. Вспомним, что 1999 год был худшим годом Баффета. Но его неудовлетворительный годовой результат вызвал не критику, а восхищение его мастерством. Его соперники, соблазненные фантазиями о «новой экономике», в течение короткого времени чуть позже потеряют больше, чем все, что заработали ранее. Я бы не доверил ни копейки фондовому менеджеру, который не отстал от рынка в 1999 году.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 31 )

Тезисы о Баффете. Идеи Супертрейдера на год вперед.

- 02 марта 2013, 22:02

- |

- вы слышали, что Уоррен баффет никогда не инвестирует в Россию?

- потому что на западе считают, что российский рынок не предсказуемый, им нужна предсказуемость

— он сказал, если вы услышите, что я инвестировал в Россию, можете считать, что меня забрали инопланетяне

— так вот, вопрос, что бы было, если бы баффет все-таки инвестировал в Россию?

- какие компании он бы выбрал?

— и тут начинается самое интересное...

- есть определенные принципы по которым инвестирует Баффет и специалисты на основе этих методов произвели оценку российских акций и был сформирован портфель

— год назад я посмотрел, что это за компании. баффета интересуют компании которые стабильно растут в цене, прибавляя по чуть чуть

- на первом месте в этом списке стоял Магнит и сейчас стоит. Магнит в период этого кризиса вырос более чем в 2 раза от 2750 до 5700. то есть дал более 100% за 1 год

( Читать дальше )

Почему Уоррен Баффет купил компанию Хайнц?

- 14 февраля 2013, 21:02

- |

Berkshire Hathaway Inc (NYSE: BRK.A) (NYSE: BRK.B) и 3G Capital недавно объявили о приобретении HJ Heinz Company (NYSE: HNZ) по цене $ 72,50 за акцию.

Рассмотрим цифры, лежащие в основе данной сделки.

Покупка действительно выглядит дорогой, как и сделка Уоррена Баффета по покупке железнодорожной компании Burlington North Santa Fee несколько лет назад. Однако похоже Баффет реализовал отличную возможность купить по мнению большинства экспертов по Berkshire Hathaway Inc.

Рассмотрим некоторые факты и мнения

Любимый индикатор Баффета пробил отметку в 100%

- 14 февраля 2013, 11:37

- |

- Разместил(а) AForex Markets, Февраль 14, 2013

- Просмотр блога

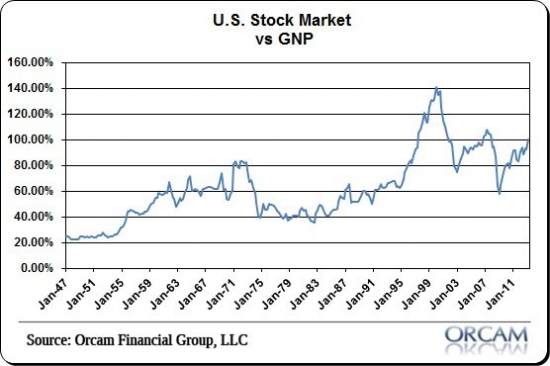

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.В последний раз показатель достигал уровня в 100% в разгар кризиса «пузыря» на фондовом рынке в 90-х, затем – в период 2006-2007 гг. (третий квартал 2006 года), после чего оставался на высоком уровне около года. После пика фондового рынка от 2007 года последовал финансовый кризис.

График. Фондовый рынок к ВВП Америки (историческая динамика).

Страхование - главный бизнес нашей компании.

- 01 февраля 2013, 16:56

- |

В книге Роберта Г.Хагстрома «Уоррен Баффет как $5 превратить в 50 миллиардов» есть глава, «Страхование — главный бизнес нашей компании». И я думаю, что именно покупка страхового бизнеса сыграла ведущую роль в успехе Berkshire Hathaway.

«В марте 1967г. компания Berkshire Hathaway за 8,6 млн долл. Приобрела выпущенные акции двух страховых компаний со штаб квартирами в Омахе – National Indemnity Company и National Fire & Marine Insurance Company. Это положило начало необыкновенной истории успеха. Berkshire Hathaway как текстильная компания не могла больше продолжать борьбу за выживание, однако Berkshire Hathaway как инвестиционная компания была готова к стремительному взлету.

Для того чтобы в полной мере понять суть происходящего, необходимо осознать истинную ценность инвестиции в страховой бизнес Страховые компании не всегда представляют собой хороший объект для инвестиции. Тем не менее, в любом случае они предоставляют в распоряжение инвесторов отличный механизм для инвестирования.»

( Читать дальше )

«В марте 1967г. компания Berkshire Hathaway за 8,6 млн долл. Приобрела выпущенные акции двух страховых компаний со штаб квартирами в Омахе – National Indemnity Company и National Fire & Marine Insurance Company. Это положило начало необыкновенной истории успеха. Berkshire Hathaway как текстильная компания не могла больше продолжать борьбу за выживание, однако Berkshire Hathaway как инвестиционная компания была готова к стремительному взлету.

Для того чтобы в полной мере понять суть происходящего, необходимо осознать истинную ценность инвестиции в страховой бизнес Страховые компании не всегда представляют собой хороший объект для инвестиции. Тем не менее, в любом случае они предоставляют в распоряжение инвесторов отличный механизм для инвестирования.»

( Читать дальше )

Почему на рынке мало "Баффетов"?

- 13 января 2013, 20:44

- |

В любом деле, для меня авторитетным словом является слово лидера. Безусловно, в мире финансов лидером является Уоррен Баффет. По истину инвестор, который вкладывает средство в бизнес, поступает очень логично и ничего сложного в том, что он делает нет, как и он сам говорит, это может делать каждый. Парадокс, все восхищаются им, но мало (ну лично я никого не знаю) тех, кто идет по пути Баффета. В этом посту мне бы хотелось дойти до истины, почему так мало последователей Баффета.

Отвлекаясь от тебя, хотел бы обратиться к форексным домам. Какого художника на сайте всех форексных домов Беффет является примером для подражания? Или вы ничего не понимаете или вы считаете своих клиентов идиотами. Да если ваши клиенты будут следовать примеру Баффета, то вы с голоду умрете.

Итак, вернемся к нашей теме. Почему так мало последователей Баффета, а если они есть то где они? Я задаю эти вопросы в надежде в комментариях получить ответы, потому что сам не знаю ответы на этот вопрос.

( Читать дальше )

Отвлекаясь от тебя, хотел бы обратиться к форексным домам. Какого художника на сайте всех форексных домов Беффет является примером для подражания? Или вы ничего не понимаете или вы считаете своих клиентов идиотами. Да если ваши клиенты будут следовать примеру Баффета, то вы с голоду умрете.

Итак, вернемся к нашей теме. Почему так мало последователей Баффета, а если они есть то где они? Я задаю эти вопросы в надежде в комментариях получить ответы, потому что сам не знаю ответы на этот вопрос.

( Читать дальше )

Уоррен Баффетт

- 07 января 2013, 17:53

- |

На смартлабе с недельку назад выкладывали пару видео про Уоррена Баффета, которые я сегодня и посмотрел.

Фильм на BBC: http://smart-lab.ru/blog/95631.php

Интервью на РБК-ТВ: http://smart-lab.ru/blog/95614.php

Баффет конечно меня восхищает! Мужику 82 года, но как фантастически он соображает! Как молниеносно, остроумно и полно он отвечает на любой вопрос! Вообще без запинки! Чувствуется выдающийся ум, память и мудрость...

Что я для себя отметил (вкратце)

Кроме того, Баффетт последователен, сосредоточен, очень просто и здраво мыслит.

Хочу быть таким же!:)

( Читать дальше )

Фильм на BBC: http://smart-lab.ru/blog/95631.php

Интервью на РБК-ТВ: http://smart-lab.ru/blog/95614.php

Баффет конечно меня восхищает! Мужику 82 года, но как фантастически он соображает! Как молниеносно, остроумно и полно он отвечает на любой вопрос! Вообще без запинки! Чувствуется выдающийся ум, память и мудрость...

Что я для себя отметил (вкратце)

- Он живет в одном и том же доме все время, потому что именно в этом доме он наиболее счастлив. И он понимает, что 10 других домов в разных концах мира не сделают его счастливее.

- Он 60 лет (или около того) снимает один и тот же скромный офис в Омахе. В офисе работает около 20 человек.

- Он очень много читает. Жена его говорила, что он не уделял его особо время, потому что все время читал.

- Баффет с удовольствием каждый день ходит на работу а в выходные делает то же самое, что и в рабочие дни. Потому что ему это нравится.

- У него нет компа и даже калькулятора. Интересно узнать, что он читает

- Баффет особо не баловал своих 3 детей. Им перепало немного акций Berkshire, но свои $30 млрд он передал на благотворительность.

Кроме того, Баффетт последователен, сосредоточен, очень просто и здраво мыслит.

Хочу быть таким же!:)

( Читать дальше )

Интервью Уоррена Баффета на РБК-ТВ

- 31 декабря 2012, 12:44

- |

О том, почему Уоррен Баффет идёт на работу с радостью, о хедж-фондах, о перспективах мировой экономики на следующий год и многом другом.

Тур по офису Уоррена Баффета .

- 27 декабря 2012, 21:04

- |

Не могу никак сюда вставить видео .

Для просмотра видео пройдите по ссылке : http://money.cnn.com/video/news/2012/12/26/n-warren-buffett-office-tour.cnnmoney/index.html?iid=H_V_Top

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал