фРС

Урон рынку от ФРС

- 07 ноября 2020, 17:47

- |

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Итоги выборов в США для инвесторов

- 07 ноября 2020, 00:12

- |

( Читать дальше )

Золото лучший актив до весны 2021

- 06 ноября 2020, 16:37

- |

Во вчерашнем пресс-релизе ФРС много сказано про то, что существуют большие риски из-за пандемии для экономической активности в США. ФРС будет использовать все меры для того, чтобы достичь целевого показателя по инфляции выше 2% в долгосрочной перспективе.

В очередной раз убеждая нас в том, что денежно-кредитная политика будет оставаться мягкой на долгое время, а значит деньги продолжат печататься.

Единственное, что не затронула ФРС в своём пресс-релизе – это выборы! То есть ФРС не испытывает рисков связанных с выборами, а значит ФРС не ждёт каких-то жёстких сценариев и возможно уверена в абсолютной победе одного из кандидатов.

🤔А если ФРС уверенна в одном из кандидатов, то вероятно уверенна и в фискальных стимулах.

Исходя из всего, что было написано в пресс-релизе ФРС, и сказано на пресс-конференции Пауэллом (главой ФРС), то я делаю вывод, что рынки будут оставаться под давлением на протяжение всей пандемии, но ФРС будет пытаться удерживать их. По последним данным вторая волна в мире усиливается и прогнозируется, что она будет длится до весны 2021 года, а значит ФРС будет ещё сильнее смягчать свою денежно-кредитную политику.

Поэтому считаю золото до середины весны 2021 года будет лучшим активом, так как после выборов мы наконец-то дождёмся и новых фискальных мер, которые вероятно будут беспрецедентно большими. Рисковые активы будут продолжать оставаться волатильными, так что лучше планировать стратегию на среднесрок.

А вы поняли природу вчерашнего оптимизма?

- 06 ноября 2020, 16:08

- |

А вы поняли природу вчерашнего оптимизма?

Состояние денежного рынка США и долларовой ликвидности

- 06 ноября 2020, 12:44

- |

Вчера прошло заседание ФРС которое было и не нужно, т.к. кто займет белый дом пока не ясно. Пресс-конференция Пауэлла была скучной и ничего нового мы не услышали – старая пластинка

Пройдемся коротко по денежному рынку США.

Баланс ФРС на неделе подрос на 11 млрд долларов, но остается в боковой динамике, ликвидности предостаточно, о чем вчера сказал Пауэлл.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет tot сократился на 34.4 млрд долларов. Показатель остается близко к историческому максимуму и также стал в боковую динамику.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. По этому направлению продолжение снижения, т.е. инвестора сокращают объемы вложений на денежном рынке, отыграв рост цен на короткие активы связанным со снижением ставки ФРС.

( Читать дальше )

Заседание ФРС 05 11 2020, заявление FOMS.

- 05 ноября 2020, 22:32

- |

Комментарий ФРС:

«экономика продолжает восстанавливаться, но остается ниже докоронавирусного уровня.

Восстановление экономики США будет зависеть от ситуации с пандемией».

Ожидаемый комментарий.

Заявление FOMS.

«Пандемия COVID-19 вызывает огромные человеческие и экономические трудности в Соединенных Штатах и во всем мире.

Экономическая активность и занятость продолжили восстанавливаться, но остаются значительно ниже уровней начала года.

Ослабление спроса и существенно более низкие цены на нефть сдерживают потребительскую инфляцию.

В целом финансовые условия остаются благоприятными, что

частично обусловлено действиями ФРС по поддержке экономики и потока кредитов американским домохозяйствам и бизнесу.

Дальнейшая траектория движения экономики будет в значительной мере зависеть от развития эпидемиологической ситуации в США. Продолжающийся эпидемиологический кризис продолжит оказывать давление на экономическую активность,

занятость и темпы инфляции в стране в краткосрочной перспективе и несет в себе серьезные риски для экономики в среднесрочной перспективе.

FOMC стремится к достижению максимальной занятости и инфляции на уровне 2% в долгосрочной перспективе.

Поскольку инфляция устойчиво остается ниже долгосрочной цели,

FOMC будет стремиться к достижению инфляции умеренно выше 2% на некоторое время, с тем,

чтобы ее средний уровень за определенный период составлял 2% и

долгосрочные инфляционные ожидания были четко зафиксированы на уровне 2%», — отмечается в документе.

Комитет планирует сохранять стимулирующую денежно-кредитную политику до тех пор, пока эти цели не будут достигнуты.

FOMC решил сохранить целевой диапазон ставки по федеральным фондам на уровне 0-0,25% и полагает, что это будет целесообразным «до тех пор, пока условия на американском рынке труда не будут соответствовать понятию ФРС о полной занятости», а инфляция не достигнет 2%. При этом темпы повышения потребительских цен могут превысить 2% на некоторое время.

Кроме того, в ближайшие месяцы ФРС будет наращивать вложения в гособлигации (US Treasuries) и ипотечные бумаги, по крайней мере, текущими темпами, тем самым обеспечивая ровное функционирование рынков и содействуя сохранению стимулирующих условий на финансовых рынках для поддержания потока кредитов домохозяйствам и бизнесу.

«Оценивая целесообразность денежно-кредитной политики, FOMC продолжит отслеживать влияние поступающей информации на экономический прогноз. Федрезерв готов скорректировать свой подход к денежно-кредитной политике при необходимости, если возникнут риски, способные помешать достижению целей FOMC, — говорится в коммюнике. — Комитет будет принимать во внимание широкий круг информации, включая данные об эпидемиологической ситуации, условиях на рынке труда, инфляционном давлении и инфляционных ожиданиях, событиях на финансовых рынках, а также о международных событиях».

Все десять голосующих членов FOMC поддержали решения, принятые на ноябрьском заседании.

Желаю ВАМ Успеха.

Олег.

Выборы президента США / Так Кто Президент? /Новый Карантин в Европе / Фондовый рынок

- 05 ноября 2020, 18:23

- |

Разделенное правительство в США - один из лучших исходов для рынка?

- 05 ноября 2020, 14:00

- |

Европейские рынки открылись сильном ростом в среду, предвкушая победу Байдена на президентских выборах. Ближайший фьючерс SPX двигаются в сторону 3500 пунктов, максимума середины октября. Чтобы Трамп развернул игру, ему нужно выиграть в нескольких колеблющихся штатах подряд, вероятность чего невелика, т.к. большая часть голосов подсчитана и перевес на стороне Байдена.

Несмотря на это сохраняется риск длительных юридических баталий, т.к. в некоторых ключевых штатах перевес Байдена меньше 1% и законы США позволяют инициировать процедуру пересчета голосов в таком случае. Фондовый рынок пока уверенно игнорирует этот риск.

На момент написание статьи распределение вероятностей на тотализаторе следующее:

В четырех ключевых колеблющихся штатах — Пенсильвании (20 выборщиков), Джорджии (16 выборщиков), Аризоне (11 выборщиков) и Неваде (6 выборщиков) победа Байдена, на момент написания материала, оценивается в 77.52%, 63.69%, 75.19%, и 85.47% соответственно.

( Читать дальше )

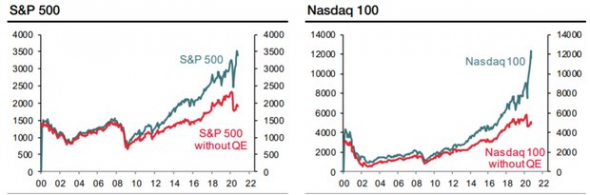

Почему «вера рынка в ФРС» может быстро угаснуть (перевод с elliottwave com)

- 05 ноября 2020, 11:34

- |

Легендарный финансист Джон Пьерпонт Морган был — практически полностью — центральным банком из одного человека до того, как в 1913 году появился ФРС. Во время финансовой паники 1907 года банковский титан использовал свое влияние, чтобы выручить ненадежные финансовые учреждения. И еще в 1895 году он фактически одолжил деньги федеральному правительству во время другого кризиса. Как отмечается в октябрьском обзоре глобального рынка:

Легендарный финансист Джон Пьерпонт Морган был — практически полностью — центральным банком из одного человека до того, как в 1913 году появился ФРС. Во время финансовой паники 1907 года банковский титан использовал свое влияние, чтобы выручить ненадежные финансовые учреждения. И еще в 1895 году он фактически одолжил деньги федеральному правительству во время другого кризиса. Как отмечается в октябрьском обзоре глобального рынка:В основе создания ФРС лежал Дж. П. Морган, и с тех пор отношения были очень приятными (посмотрите, как ФРС подарила Дж. П. Моргану Bear Stearns в 2008 году за десятую часть своей стоимости). Все сказанное относится к этому графику и комментариям — также из нашей октябрьской перспективы глобального рынка:

( Читать дальше )

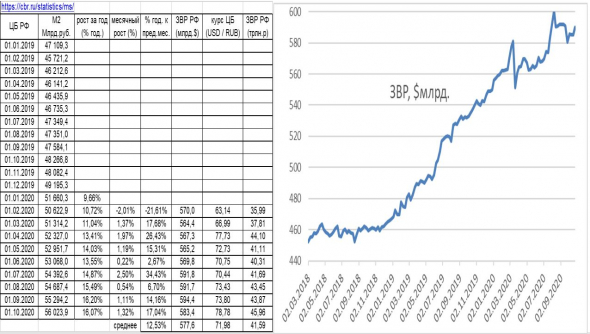

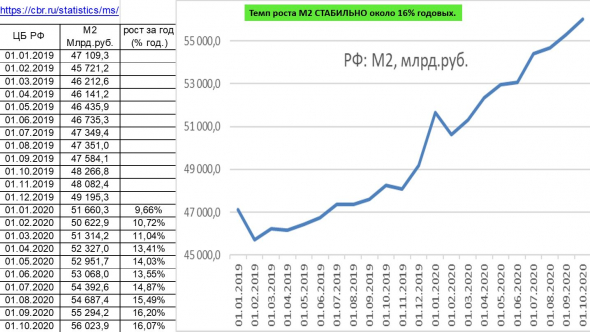

Денежная масса РФ и США. ЗВР РФ. Выборы в США, мнение о финансовых рынках, портфель.

- 04 ноября 2020, 12:35

- |

сделал для ВАС слайд по динамике золотовалютных резервов РФ.

Золотовалютные резервы РФ росли до 2020г. и с 2020г. стабильно около $580 млрд.

Денежная масса и в РФ, и в США растет в темпе примерно 16% годовых.

Обработал цифры с сайта РФС и сделал для ВАС слайды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал