фРС

По рынку. Рынки поверили в победу Х.Клинтон.

- 27 сентября 2016, 09:42

- |

Вторник 27.09.2016г.

В мире:

Внешний фон для всех фондовых рынков сегодня стал чуть позитивнее. Сегодня рано утром, около 3 часов по Москве, закончились первые телевизионные дебаты кандидатов в президенты США, которые, по мнению инвесторов, завершились в пользу кандидата от демократов Хиллари Клинтон. По мнению многих участников рынка, Х.Клинтон на дебатах выглядела предпочтительнее. Ей удалось заставить Трампа обороняться в ходе большей части дискуссии, отмечает The Wall Street Journal. Однако, не всё так однозначно, тот же Твиттер показывает расклад в пользу Трампа, поэтому доверять опросам и голосованиям на подконтрольных демократам СМИ, явно не стоит.

Поскольку фоновые рынки в США делают ставку на Клинтон и боятся прихода Трампа, то первая сегодняшняя реакция не заставила себя долго ждать. Фьючерсы на основные американские индексы подскочили на 0.6%, и небольшим ростом заканчивается торговая сессия в азиатском регионе. Сводный фондовый индекс региона MSCI Asia Pacific выросв пределах 0,2%. Японский индекс Nikkei 225 поднялся почти на 0,5%, более широкий Topix — на 0,6%. Китайский Shanghai Composite понизился в пределах 0,2%, гонконгский Hang Seng подскочил более чем на 1%. Южнокорейский Kospi прибавил 0,6%, австралийский S&P/ASX 200 потерял 0,4%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 27 )

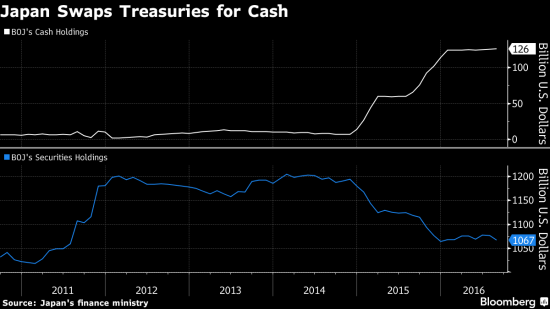

Крупнейшие игроки распродают облигации США

- 26 сентября 2016, 20:08

- |

На рынке госдолга США крупнейшие игроки были длительное время самым надежным источником спроса на госдолг США. Но в эти дни центробанки добавили забот инвесторам на самом важном рынке облигаций. Такие держатели, как Япония и Китай сокращают свои позиции в трежерисах в течение трех кварталов подряд, это самая длительная распродажа в истории, — об этом свидетельствуют данные Федерального Резерва. Распродажи усилились за последние три месяца, совпав с недавним восстановлением доходностей правительственных облигаций США.

Продолжающееся снижение может привести к весьма болезненным потерям на рынке, что само по себе неприятно. Но более важно то, каковы будут последствия для американских финансов. При наличии дефицита бюджета в США, который вполне может увеличиться еще на 10 триллионов долларов за следующее 10 лет, иностранный спрос имеет ключевое значение в сдерживании роста затрат на займы, особенно, если ФРС будет увеличивать процентные ставки.

( Читать дальше )

Вопросы без ответов

- 26 сентября 2016, 12:43

- |

Федеральная резервная система США опубликовала новые правила

- 25 сентября 2016, 23:57

- |

В пресс-релизе ФРС, опубликованном в пятницу, 23 сентября, заявляется о том, что представленные нормы предлагаются для общественного обсуждения и предложений в течение следующих 90 дней. После этого новые ограничения вступят в силу.

Среди основных нововведений ФРС:

• Введение норм по обязательному аккумулированию дополнительного капитала в соответствии с сырьевым бизнесом компании для покрытия потенциального экологического ущерба.

• Сокращение количественных объемов разрешенной торговли сырьевыми активами.

• Реклассификация меди как промышленного металла.

• Запрет на владение (и прежние исключения по запрету) для компаний по торговле и владению энергогенерирующими активами, включающими электростанции.

( Читать дальше )

ШоуМастГоуОн. Обзор на предстоящую неделю от 25.09.2016

- 25 сентября 2016, 22:29

- |

На уходящей неделе:

Заседание ФРС

Реакция рынков на решение, новые прогнозы и риторику ФРС была противоречивой, т.к. послание ФРС содержало и ястребиные сигналы и голубиные.

Инвесторам потребовалось время для понимания позиции ФРС и дальнейших перспектив монетарной политики.

Фондовый и долговой рынки определились достаточно быстро, а вот доллар ещё до сих пор находится в сомнении.

Невзирая на воинственные нотки риторики, перемены в настроении основного состава ФРС значительны, что может привести к окончанию роста доллара в текущем цикле.

Главные моменты сопроводительного заявления ФРС:

— «Руководство вперед» ФРС сопроводило новой формулировкой относительно срока повышения ставки:

«ФРС считает, что аргументы в пользу повышения ставки усилились, но решил выждать некоторое время для получения доказательств дальнейшего прогресса в достижении своих целей».

( Читать дальше )

ФРС вводит ограничения для торговли сырьем для банков с 22 декабря

- 25 сентября 2016, 20:50

- |

«Существует ряд потенциальных юридических, репутационных и финансовых исков, связанных с ведением торговли физическим сырьем. За последние десять лет экономический ущерб от экологических катастроф, связанный с физическим сырьем, составлял от сотен миллионов до десятков миллиардов долларов. Ущерб от подобных катастроф может превысить рыночную стоимость физических активов, вовлеченных в инцидент, и может превысить размер потраченного капитала и страхового покрытия той или иной организации.

Для того чтобы справиться с данными рисками, Совет управляющих ФРС установил ряд ограничений по проведению операций с физическими сырьевыми активами.

В настоящее время 12 финансовых холдинговых компаний обладают правом осуществлять торговлю физическим сырьем. 5 из этих 12 компаний также обладают правом ведения бизнеса по управлению энергогенерирующими активами и поставкам электроэнергии. Совет предлагает отозвать данные возможности для финансовых холдинговых компаний. Совет вводит ограничение по объему активов или прибылям, которые финансовые холдинговые компании могут получить от сопутствующих операций с сырьевыми активами. В частности, совокупная рыночная стоимость сырьевых активов в рамках торговли физическим сырьем не может превышать 5% от объема капитала I уровня финансовой холдинговой компании.

( Читать дальше )

ФРС ограничит доступ

- 24 сентября 2016, 00:52

- |

ФРС ограничит доступ к сырьевым активам для банков

www.vestifinance.ru/articles/75398?id=75398

Что бы это значило?)))

Рынки готовы к повышению ставки ФРС

- 23 сентября 2016, 16:16

- |

Сентябрьское заседание ФРС прошло успешно. Этот вывод можно сделать исходя из динамики, которая наблюдается на всех финансовых рынках. Фондовые площадки находятся в положительном ключе. Курс американского доллара не укрепляется, что позитивно влияет на американскую экономику. Но сама вероятность повышения процентной ставки в декабре 2016 года выросла и составляет уже 58%.

Последний раз ФРС повышала процентную ставку в декабре, но только 2015 года. Это было первое ужесточение денежно-кредитной политики за последние 9 лет. Вполне возможно, что вновь такое действие ФРС проведет именно в декабре и уже в 2016 году. Основной плюс такого этапа ужесточения денежно-кредитной политики в том, что рынки на сегодняшний день готовы к такому действию ФедРезерва.

Факт, при котором ФРС оттягивает повышение процентной ставки в 2016 году, не привел к негативным последствиям, как думали многие. По сути, отсрочка данного действия – это системный риск создания мыльных пузырей на финансовых рынках США и мира. На прошлой пресс-конференции, Джанет Йеллен заявила, что сейчас рынки не перегреты, но в дальнейшем с такой низкой процентной ставкой риск их перегрева существует.

( Читать дальше )

Похоже, что ФРС кинул Банк Японии...

- 23 сентября 2016, 13:56

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал