фРС

! ФРС не будет поднимать сегодня ставку !

- 27 января 2016, 10:27

- |

Например, Danske Bank пишет об этом.

Интересно послушать мнение товарищей со смарта, как думаете, стоит ожидать изменений в монетарной политике мегарегулятора уже сегодня? :) (на мой взгляд, ФРС даст миру передохнуть и не будет поднимать ставку, или использовать иные инструменты ужесточения политики)

Edit: FOMC to take a pass – Deutsche Bank + FOMC: Waiting for March and watching financial conditions – SocGen (еще два сообщения, в которых говорится о том, что пересмотра политики, вероятно, не будет до середины марта).

- комментировать

- Комментарии ( 13 )

Золото. День-"Сколько хочешь новостей".

- 27 января 2016, 07:38

- |

В этот день стоит воздержаться от каих либо прогнозов, потому что даже если Йеллен и не скажет «ничего нового», то например инвесторы могут «что то там увидеть» в ее словах, платье или жестах.

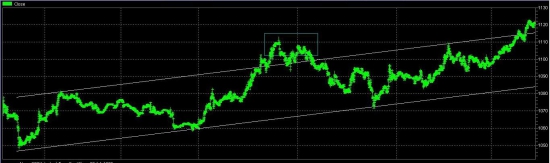

По технике -мы в растущем канале и (я считаю) проюили верхнюю границу.

Напрашивается логика коррекции.

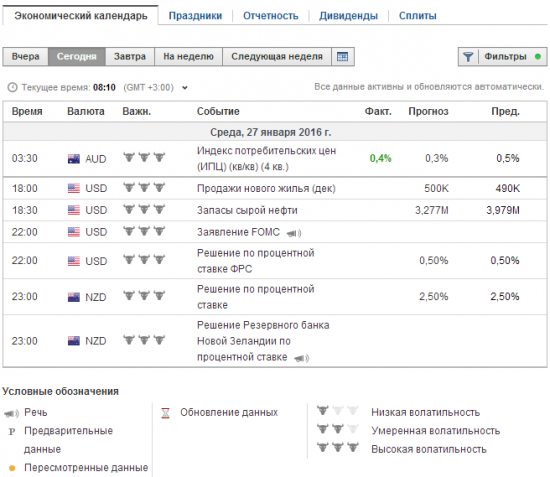

Новостей же сегодня -ну оооочень много и на любой вкус. Есть и безработица Франции и нефтезапасы и разного рода ключевые индексы, ну и сама ставка.

Какие вопросы стоят перед нами (уже после ставик)?

Отскок или зарождениея глобального тренда? (я думаю что дно все таки пройдено)

( Читать дальше )

Мда ситуация

- 26 января 2016, 22:49

- |

Итак, что я вижу по ситуации.

Подняв ставку ФРС, увеличила ценность доллара.

И что в итоге: — Весь мир сошел с ума, все забыли про огромный долг США и в ужасе стали скупать внезапно, не на чем ни основанным, дорогой доллар. Просто готовы продать все, лишь бы урвать и сесть в этот уходящий поезд.

А что, же получили американцы?

- Дешевую нефть. Которую потихоньку, вот уже третью сессию скупают обновляя по ночам пока мы спим, локальные максимумы.

- Дешевые акции. Которые я, не сомневаюсь, как свои, так и наши тоже скупают. Насчет наших не уверен. Но свои точно.

- Девальвированную валюту других стран.

- В общем все. Все то что так резко обесценилось.

Итог. Ставку снизят и все останутся с дорогим баксом. А цены благополучно вернуться на прежний уровень. А когда все поймут, что их обманули, будет перехай по все индексам. Вот так Я себе представляю ближайшее будущее. Отличная работа.

Затра в 22.00 МСК решение по ставке ФРС

- 26 января 2016, 16:27

- |

Низкие процентные ставки могут оставить мир ни с чем

- 26 января 2016, 13:17

- |

Нефть по 26 долларов за баррель, замедление темпов роста экономики Китая до уровня 25-летней давности и вновь обвал фондовых рынков стран всего мира. Все это – не радужные новости, и пусть они останутся в сторонке. Но это симптомы, и как «врачам» банкирам всего мира стоит понимать, что сейчас можно зафиксировать диагноз, который подтверждает МВФ, а именно — замедление темпов роста мировой экономики. Чревато это тем, что такое стоит лечить вовремя. А как же это сделать? Так, как было в 2008 – 2010 годах, только вот сие в данное время невозможно, поскольку процентные ставки на минимальных уровнях.

В чем суть проблемы.

Ведущие центральные банки мира в данный момент несут огромные риски, когда оставляют свои процентные ставки на текущем уровне. Процентная ставка любого ЦБ – это в первую очередь инструмент денежно-кредитной политики, которым можно влиять на рост экономики или на сдерживание роста инфляции.

И тут возникает вопрос: как тот же ФРС, ЕЦБ или Банк Англии будут в будущем спасать свою экономику, если повторятся события 7-летней давности? Ответы на данный вопрос отсутствуют!

( Читать дальше )

AMarkets. Утренний брифинг Артема Деева 26.01.2016. Курс Форекс

- 26 января 2016, 10:35

- |

О снижении нефти, о рубле, о перспективах евро, о комментариях Драги, о динамике фунта, об американских облигациях, об инфляции в Еврозоне, о дальнейших ценовых ориентирах по золоту и по парам USDCAD, AUDUSD, NZDUSD, USDJPY.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

Черпаки не успевают наполняться прибылью

- 26 января 2016, 09:00

- |

Вчера фондовый рынок показал отрицательную динамику. Во вчерашнем комментарии мы указали, что «много будет зависеть от способности «нефтебыков» в январе преодолеть зону сопротивления $32,7 – 34,5 на графике нефти (Brent)». Пока эта задача не решена. Следовательно, индексу ММВБ сложно вырасти в район 1750 – 1760 пунктов. Если взглянуть на мировые фондовые рынки глобально, то они похожи на колеса с прикрепленными к ним черпаками. Скорость вращения колес в последние три недели увеличилась. Если раньше черпаки успевали наполняться прибылью, которая потом по желобам стекала в карманы инвесторам, то теперь события ускорились и черпаки почти пустые.

А что собственно было ждать после падения в этом месяце индекса Dow на 550 пунктов в течение одного дня? Инвесторы получили глубокие раны, которые до сих пор не зажили. По прежнему в памяти многочисленные статьи в прессе о том, что начало года стало худшим для индекса DOW в истории. Или про худший старт индекса S&P 500 со времен начала Великой Депрессии в 1929 году. Зачем инвесторам рисковать в момент ужесточения денежной политики ФРС США, когда фондовые колеса вращаются так быстро, что невозможно произвести качественный анализ акций.

( Читать дальше )

Как устроена ФРС США.

- 25 января 2016, 23:28

- |

Инструменты денежно-кредитной политики ФРС

1. Изменение ставок2. Операции на открытом рынке3. Изменение резервных требований4. Изменение процента, начисляемого на обязательные и избыточные резервы5. Программа по финансовой поддержке малого бизнеса и потребителей (Term Asset Backed Securities Loan Facility)6. Cрочный депозит для привлечения средств коммерческими финансовыми учреждениями ( Term Deposit Facility)1. Изменение ставок

Основными ставками для ФРС являются ставка по федеральным фондам (Federal funds rate) и дисконтная (учетная) ставка (Discount rate).

Ставка по федеральным фондам — это процентная ставка, по которой банки США предоставляют в кредит свои избыточные резервы на короткие сроки (как правило овернайт) другим банкам. При этом, процент, под который один банк кредитует другой, устанавливается самим банком, а ФРС устанавливает только целевой уровень ставки по федеральным фондам. Реальная ставка может отчитаться от целевой в связи с тем, что первая является средневзвешенной ставкой по займам, о которых банк-заёмщик и банк-кредитор договорились между собой. Реальная ставка называется эффективной ставкой по федеральным фондам (Federal funds effective rate).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал