фРС

Снятие запрета на экспорт нефти ставит крест на повышение ставки ФРС

- 16 декабря 2015, 13:05

- |

Жду сегодня очередного облома для быков в баксе, но не исключаю повышения ставки на минимальную величину, с последующими намеками на новое КУЕ.

- комментировать

- Комментарии ( 8 )

Заседание ФРС: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 16 декабря 2015, 12:56

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 22:00 мск, является крайне важным мероприятием этого года. Это не удивительно, ведь уже сейчас американский ЦБ может объявить о повышении процентных ставок.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что в 22:00 будут также представлены цифровые прогнозы Федрезерва относительно экономики и процентных ставок, а в 22:30 состоится пресс-конференция Джанет Йеллен.

• Процентные ставки. Согласно консенсус-оценке аналитиков от Reuters, ключевая ставка может быть увеличена на 0,25% и составить 0,375% (диапазон 0,25-0,5%), это может стать первым пересмотром с декабря 2008 года. Следует отметить, что в текущих условиях ФРС боится опоздать с повышением ставок. Главной является четкая коммуникация, стремление не обмануть рынок. Именно поэтому американский ЦБ вряд ли воздержится сегодня от действий.

( Читать дальше )

Китай связал руки ФРС в плане повышения ставки

- 16 декабря 2015, 12:49

- |

ФРС изначально планировала повысить ставку так

сентябрь 2015 год 0.20%

июнь 2016 год 0.50%

Но Китай в августе 2015 года осуществил сброс

казначейских облигаций США

Далее ФРС планирует

декабрь 2015 год 0.25%

июнь 2016 год 0.50%

Но Китай дал понять ФРС что после повышения ставки

Китай начнёт резко увеличивать денежную массу тем самым

вызовет резкий рост цен на нефть...

и тогда ФРС придётся

декабрь 2015 год 0.30%

март 2016 год 0.60%

При таком резком повышении ставки ФРС

экономика США впадёт в пике...

Поэтому ФРС не станет повышать ставку до лета 2016 года

«То есть будет создан низкий старт в цене на нефть

( Читать дальше )

Что делать если ФРС поднимут ставку ?(заглянем в историю)

- 16 декабря 2015, 12:20

- |

(смотрим, делаем выводы)

( Читать дальше )

По поводу торговли на заседаниях ФРС)))

- 16 декабря 2015, 11:00

- |

-Мне самых лучших, как обычно.

Хозяйка отвечает

-Вы наш постоянный клиент но сегодня все девочки заняты.Но есть Гоша, будете брать?

Сенатор

-Вы что?! что вы предлагаете, я ведь не гей

Хозяйка

-Если возьмете и будет хоть одна любая жалоба на Гошу то получите пожизненное бесплатное обслуживание.

Сенатор согласился.Выходит Гоша и предлагает поехать к нему на дачу на Рублёвке на его машине.Сели в машину, едут, и в центре у Кремля попадают в пробку.Вокруг митинг, куча людей с транспорантами идут по дороге.Гоша берёт телефон набирает номер

-Алло, Владимир Владимирович!

Из трубки ответ

-А Гоша!!! Привет! Чем обязан?

Гоша

-Да едем тут мимо Кремля, попали в пробку.Может можно как то через Кремль проехать?

В ответ

-Да конечно, какие проблемы

Тут же появляются ребята в штатском делают коридор в демонстрации до Кремля.Открывают ворота здрасте пожалуста..., в общем проехал Гоша через Кремль.Едут дальше, на спидометре 250км/ч.Останавливают гаишники.Подходят к машине.Гоша опускает стекло.

( Читать дальше )

Жду евро наверх на любом решении по ставке ФРС

- 16 декабря 2015, 10:52

- |

Утренняя передача «Торговый план» на видеопортале трейдеров YouTrade.TV 16 декабря 2015 г.

Сегодня день Ч - ФРС будет повышать ставки

- 16 декабря 2015, 10:21

- |

Обзор рынков Среда, 16 декабря 2015

Сегодня “день Ч”, ФРС собирается для того чтобы повысить ставку. Еще раз напомним, что это первое повышение за 10 лет и отрыв от нулевых значений ставки впервые за 7 лет. Финансовый рынок США является самым большим (например, капитализация акций — 37% от мировой).

После заметного провала накануне, рискованные активы вчера отыгрывали обратно. Это еще не полноценный режим “risk on”, но уже заметный “отскок”. S&P 500 +1,1%, STOXX Europe 600 +2.9%, немецкий DAX +3.1%. Российский рублевый индекс ММВБ +2%, а его долларовый клон РТС +3%. Росли другие рискованные активы, к примеру, ETF на “мусорные облигации” HYG вчера поднялся на 1.6% (в нем около 1 тыс. бумаг). Накануне он показывал минимум, после того как потерял до 18% курсовой цены с максимума 2014 г. (с учетом дивидендов около 5.9% годовых — общие потери меньше).

Также отскочили цены на нефть. Так, брент в понедельник показал минимум на 36.33 долл.за баррель, а вчера, во вторник, днем показал максимум на 39.4 долл. за баррель. Это +8.5% прироста. На момент написания ближайший контракт был 38.3 долл./баррель (кстати, сегодня этот ближний январский контракт на Брент прекращает торги, уйдет на поставку, а завтра будет торговаться февральский, который сейчас на 38.6, то есть на 30 центов дороже).

( Читать дальше )

Как реагирует пара доллар рубль на повышение ставки ФРС !!!

- 16 декабря 2015, 08:35

- |

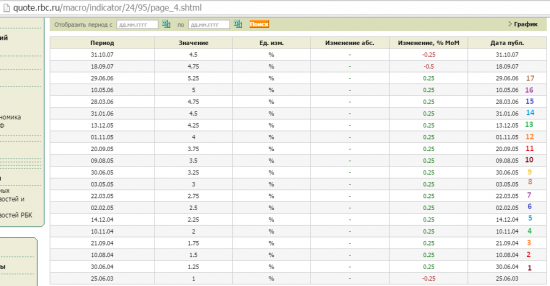

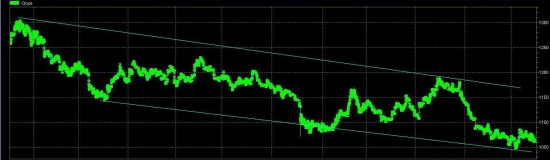

Как реагирует пара доллар рубль на повышение ставки ФРС за период 2004 – 2006 года. На графики все видно что временами повышение ставки дает рост пары иногда нет иногда рост начинается на следующий день иногда спустя пару дней а иногда роста и вовсе нет и реакция порой на повышение ставки обратное УРКЕПЛЕНИЕ РУБЛЯ!!! В рамках двух недель и месяца ситуация такая же 50 на 50. И я прихожу к выводу что от повышение ставки сего может как быть и рост так быть и падение пары доллар рубль. Что касается смарт-лаба то я проводил опрос и большинство проголосовала за рост а в коментах меня высмеяли (ссылка на пост smart-lab.ru/blog/297163.php) …. Что в 1000 раз доказывает что некомпетентных болтунов тут 90%… увы увы это печально.

( Читать дальше )

Китай и Нефть - Девальвация юаня - ФРС

- 16 декабря 2015, 07:24

- |

11-12 декабря 2015 года

вышла сильная статистика по экономике Китая за ноябрь

Из которой видно, что Китай начал увеличивать денежную массу

(отсюда и планомерная девальвация юаня)

стимулируя свою экономику...

Как следствие спрос на нефть будет расти со стороны Китая

Но вот по иностранным инвестициям видно начало оттока...

(ФРС повышение ставки)

Девальвация юаня

Китай будет замещать выбывающие иностранные инвестиции

в эффективных производствах собственной нац. валютой...

$ c мировой экономики пойдут на финансирование бюджета США

С января 2016 года

Китай снимает запрет на продажу крупных пакетов акций

А это говорит, что Китай с января 2016 года

начнёт резко увеличивать денежную массу

замещая $ юанем в своей экономике...

Выходить будут январь и февраль 2016 года

основной рост денежной массы в Китае — февраль 2016 года...

ФРС

( Читать дальше )

Золото. Прощай дно....

- 16 декабря 2015, 07:18

- |

Да что там краткосрок-все рынки в неопределенности. Главный вопрос состоит в том, закончит ли США эру «халявного бабла»? Чем это опасно развивающимся странам? Будет тогда удар по валютам, по экономикам, которые итак на ладан дышат.

Для нас же господа причисляющие себя к рынку ценных бумаг и финансовых инструментов, хороший шанс откраполить малек бабла от акульих империалистических запасов, ибо массы денег будут ходить тудой-сюдой, какие то крошки будут падать))).

Картина уходящего года в золоте, на память:

О новостях писать не буду… все итак знают про ФРС.

P.S. Предлагаю сегодня обмениваться мнениями-если ФРС поднимет ставку то......

Все равно, вряд ли у кого то есть магический шар и любые попытки предположить, где мы закончим день, превращаются в обычную «угадайку»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал