SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фРС

ФРС анонсировала последнее расписание операций POMO в рамках QE2.

- 10 июня 2011, 22:31

- |

олько что в свет вышло последнее расписание операций POMO в рамках QE2. ФРБ Нью-Йорка заявил о намерении купить долга казначейства на сумму $62 млрд. в этом месяце, последнем месяце программы количественного смягчения. Покупки будут включать в себя $12 млрд, из реинвестиции ипотечных бумаг с баланса ФРС MBS, остальные средства в рамках $600QE2 Выкуп начнется в понедельник. 6 и 11 июля пройдут две заключительные операции, в рамках $600 млрд. от QE2, то остатки средств вкачают в эти два дня. Расписание и объем операций на изображении.

- комментировать

- ★1

- Комментарии ( 8 )

Бен Бернанке и его инфляция, возможно мина для быков.

- 10 июня 2011, 15:35

- |

Бен Бернанке, все время повторяет фразу, то что инфляции нет, точнее она есть, но стержневой, по CPI нет. И поэтому, нет смысла поднимать ставку, инфляция вызвана ростом сырья и импорта.

Разберемся. Все товары и услуги, можно разбить, по сегментам добавленной стоимости. Это будет розница, опт, транспорт, производитель, комплектующие, сырье и импорт. Рост цен на сырье, топливо и энергию, сказывается на почти всех сегментах, так же, как и рост зарплат, или их падение. Для выявления инфляции, нужно сегментировать, по другим составляющим. Таким как, прибыль в цене, зарплаты работников, налоги, амортизация (включая выплаты по кредитам), сырье и импорт.

Если мы, будем брать только стержневую инфляцию, то ее будут касаться, зарплаты работников в США, налоги, амортизация и прибыль.

Зарплаты в США не растут, огромная безработица, создает условия, при которых, нет смысла повышать зарплаты, так как, всегда найдется тот, кто будет готов заменить недовольного работника. Мало того, компании сокращают «лишних» работников, тем самым, фонд оплаты труда, может даже снижаться, при росте производительности труда. Прибыль, тоже не может быть источником большой инфляции, в период с 2009 года по сей день, она только восстанавливает потери. Амортизация, тоже достаточно слабый источник инфляции, в особенности, когда объем инвестиций в экономике не велик. Ввиду этого, Бен прав, в долгосрочной перспективе, нет предпосылок для роста стержневой инфляции.

( Читать дальше )

Занятость в США, потопила позитив из Греции.

- 08 июня 2011, 11:50

- |

Из вчерашнего заявления Бена Бернанке, можно резюмировать. Экономика растет медленней, чем ожидалось в последние недели, восстановление рынка труда потеряло импульс. Крупные компании, имеют сейчас, возможность брать с очень дешевые кредиты, малым компаниям это делать все еще трудно, но условия улучшаются, Рынок недвижимости плох и оставляет желать лучшего. Сокращение государственных расходов, ведет к снижению занятости и расходов домохозяйств. Властям, нужно строить более долгосрочное бюджетное планирование, чтобы избежать резких потрясений в будущем. Инфляция, в последние шесть месяцев, подросла до 3,6%, в годовом исчислении, далее она вероятно, продолжиться, какое то время. Но пока, нет оснований полагать, что она укоренилась в экономике. Основную часть роста, дало сырье, в частности бензин. Причина роста цен на сырье, в том, что растет потребление в развивающихся странах. Продукты питания, подорожали из за сложившихся погодных условий. Спекулятивный побьем цен на сырье, как многие полагают, ввиду действий ФРС, опровергается отсутствием роста запасов сырья.

( Читать дальше )

Выступление председателя ФРС г-на Бернанке

- 08 июня 2011, 00:04

- |

- Рост экономики в 2011 г пока проходит «несколько медленнее», чем ожидалось

- Мягкая политика все еще необходима

- Условия в экономике оправдывают сохранение низких процентных ставок «в течение длительного периода»

- Землетрясение и цунами в Японии замедлили экономическую активность

- Активность на рынках труда снизилась

- Рост должен усилиться во второй половине 2011 г

- Видны перспективы того, что цены на газ будут станут более умеренными

- Восстановление экономики идет «умеренными темпами»

- Восстановление идет неровно и «чрезвычайно медленно» для безработных

- Расходы домохозяйств остаются главным двигателем экономического роста

- Цены на продукты питания, энергоносители, проблемы на рынке жилья оказывают давление на доверие

- Ситуация с занятостью «далека от нормальной»

- Рынок труда остается «довольно слабым», прогресс «неровен»

- Видны некоторые признаки постепенного улучшения на рынке труда

- Необходимо внимательно следить за рынком труда

- Условия для бизнеса выглядят «более оптимистично»

- Строительный сектор продолжает испытывать трудности

- Слабый рынок жилья вредит восстановлению

- США должны сфокусироваться на долгосрочной налогово-бюджетной стратегии

- Улучшения в налогово-бюджетной сфере должны осуществляться в течение длительного периода

- Налогово-бюджетная консолидация в ближайшей перспективе может повредить восстановлению

- Эффект от мер ФРС по стимулированию экономики ослабевает

Рынок пошел вниз перед выступлением Бернанке

- 07 июня 2011, 23:52

- |

- Стимулирующая политика все еще необходима

- Восстановление неуверенное без создания рабочих мест

- Экономический рост зиждется на ограниченной инфляции

- Есть замедление на рынке труда

- Рост вероятно ускорится во 2-м полугодии этого года

- Занятость ускориться во 2-м полугодии

- Экономический рост неровный и находится в стадии фрустрации

- Домохозяйства столкнутся с трудностями

- налицо улучшение кредитных условий для бизнеса

- Призывает к долгосрочному плану бюджетной консолидации

- Видит возможность увеличения негативного влияния ужесточения бюджетной политики на восстановление

- ФРС сделает все что необходимо для ограничения инфляции

Почему вчера падали акции банков в США?

- 07 июня 2011, 10:22

- |

- В пятницу выступал управляющий ФРС Дэниэл Тарулло, который якобы намекнул, что теоретически возможно дополнительное увеличение требования к капиталу крупных банков с 3% до 7%, что многими расценивается как катастрофа.

- 3 июня он представил расчеты, согласно которым буффер капитала крупных банков (SIFI) можно увеличить до этой величины.

- Базельский Комитет по банковскому регулированию сейчас придумывает меры, как снизить плечо с которым работают крупные банки (снизить их риск) с тем, чтобы избежать спасений банков за счет государства в будущем.

- мин собственный капитал банков повышен с 2 до 4,5%

- и доп запас капитала для рисковых активов максимум 7% от капитала

- было также предложение создать доп буффер в 3% для глобальных системно значимых банков (SIFI)

- Вчера также выступил Гайтнер в Атланте

- Сказал. что крупным банкам надо повысить требования по капиталу

- И эти меры для крупных банков должны быть приняты на международном уровне

Чем плохо повышение уровня собственного капитала?

- сокращает общую ликвидность фин системы, т.к. банки держат больше денег в запасе, которые просто лежат.

- приводит к падению рентабельности капитала, сниж прибыльность банков

- по идее, должно приводит к удорожанию кредитов

- и в конечном счете оказывать замедляющее влияние на как на кредитование так и на экономику

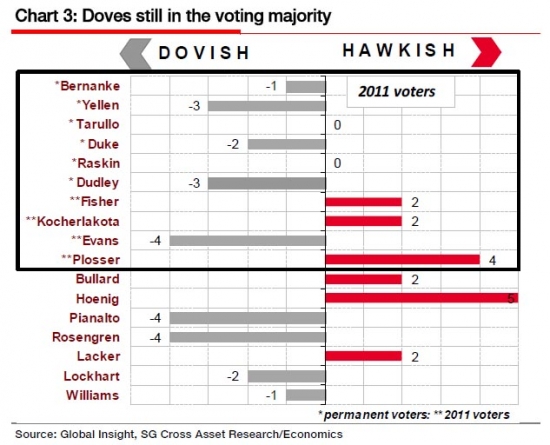

Ястребы и голуби ФРС

- 06 июня 2011, 20:31

- |

Из последних высказываний:

Bernanke – QE2 will be completed, but very little chance of QE3 as the trade-offs are unfavorable. Inflation expectations are still in comfort zone, but continue to watch very closely.

Pianalto – Labor market remains a long way from healthy. Looking at just above 3% GDP growth over next few years. Will take about 5 to 6 years for unemployment rate to reach NAIRU (5.5 to 6%).

Kocherlakota – Fed should raise the Fed funds rate by 50bps in 2011. Rate hikes hinge on his forecast for core inflation averaging 1.5% for rest of year. Rate hikes should be first move in exit strategy. Extended language means 2 to 4 meetings.

Lockhart – Extended period change hinges on Unemployment. Job progress slow and inflation transitory. QE3 probably unnecessary. Inflation will move to about 2% in two years.

( Читать дальше )

Короткий саммари по новостям c мировых рынков

- 06 июня 2011, 16:30

- |

- Индекс оптимизма трейдеров смартлаб сегодня =1. В итоге, мы получили вполне законный боковик сегодня!

- 4-й день падают рынки

- Европа600 -0,5% — на минимуме с середины марта

- Пик на рынке был фикс 1 мая

- С тех пор рынки потеряли более $2 трлн капитализации

- Причина: череда макроэк отчетов, к-е говорят о замедлении экономики

- Осн вопрос: то ли это простая коррекция на бычьем рынке 2,5 лет, либо это начало циклического спада и рынок будет существенно ниже.

- Чарльз Плоссер, ФРС Филадельфии (НЕГАТИВНО) на пресс-конференции в Хельсинки:

- выход из программы стимулирования должен начаться задолго до начала уверенного восстановления на рынке труда США.

- Ужесточение монетарной политики возможно до конца этого года.

- Барьер для дальнейшего стимулирования — очень высокий.

- данные по рынку труда, опубл-е в пятницу, хуже ожиданий, но не меняют среднесрочный прогноз федрезерва.

- Позиция Плоссера не является сюрпризом — он уже дважды голосовал против большинства в ФРС за ужесточение монетарной политики.

- Что он может иметь ввиду под ужесточением? Например, сокращение баланса ФРС за счет прекращения реинвестирования дохода ценных бумаг на балансе ФРС. Или распродажу активов. Или повышение процентной ставки

- Для справки: инфляция в США в апреле +3,2% — макс с октября 2008.

- Подобные комментарии, хоть и не являются большим сюрпризом, поскольку их выражает «ястреб» Плоссер, могут оказать незнач негативное влияние на фонду, и позитивное на доллар.

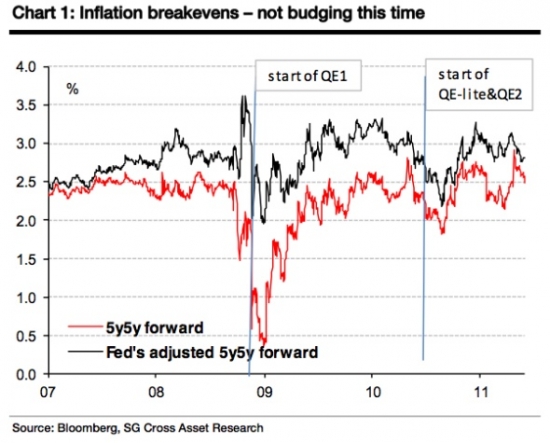

Будет ли QE 3

- 05 июня 2011, 22:23

- |

Как говорят аналитики Societe Generale если Вы думаете, что QE 3 будет из-за слабых экономичесских данных — подумайте снова. В прошлых двух случаях ФРС использовала QE в ответ на ослобление долгосрочных инфляционных ожиданий.

На графике видно снижение долгосрочных инфляционных ожиданий каждого раунда QE. А сейчас этого нет.

На графике видно снижение долгосрочных инфляционных ожиданий каждого раунда QE. А сейчас этого нет.

Хвост опять виляет собакой.

- 05 июня 2011, 17:52

- |

Во многих комментариях к чужим постам, я выражал уверенность в том, что американские монетарные власти регулируют цены на своем ФР и рынках сырья. Я думаю пора привести аргументы, хотя частично я уже обосновывал свою позицию, здесь я решил обобщить свои аргументы, чтобы было легче со мной согласиться или опровергнуть. У меня естественно нет никакого инсайда, поэтому смотрим на графики, анализируем их, пытаемся понять, чтобы это значило и кому это может быть нужно, а главное какой участник рынка способен действовать тем или иным образом. Именно таким образом развивалась вся научная мысль человечества (наблюдение, анализ, теоретизирование на их основе). Естественно я мог ошибиться в своих выводах, поэтому за любую конструктивную критику я буду искренне признателен. Критикуйте на здоровье, только пожалуйста по существу. Заранее благодарен. Ах да, графиков здесь не будет заранее извиняюсь. Ну ведь все грамотные, метастоки и всякие проги у всех есть, в общем кому будет интересно иллюстрацию сказанного найти сможет без проблем.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал