финансы

Данные о расходах и доходах смазано указывают на восстановление в США

- 28 мая 2021, 17:18

- |

Сегодня вышло много статистики по миру и начнём мы с США с доходов и расходов:

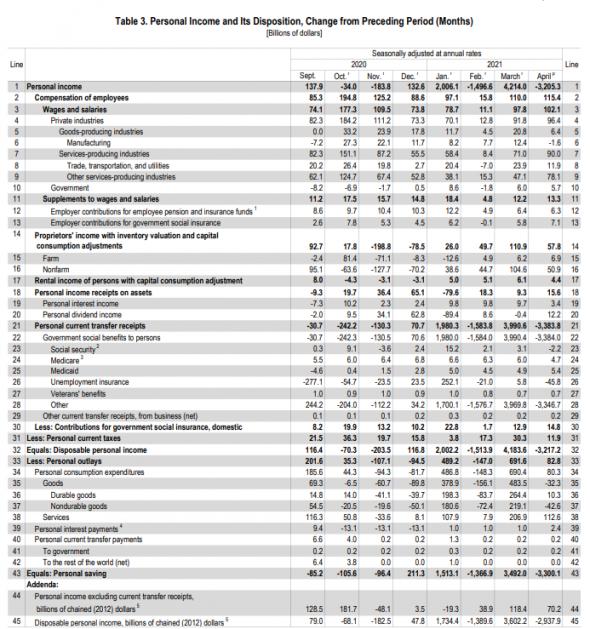

Про личные доходы и расходы – ничего нового тут не произошло, так как большинство показателей смазано стимулирующими чеками, которые были марте. Но всё же стоит отметить то, что доходы в апреле снизились на -3,205 трлн относительно прироста за счёт стимулирующих чеков в 4,214 трлн в марте. И казалось бы, получается так, что если бы не стимулирующие чеки, то доходы выросли на триллион? Нет, на самом деле чеки ещё высылаются + пособия, так как государственные пособия снизились в апреле -3,384 трлн относительно прироста в марте на 3,990 трлн

( Читать дальше )

- комментировать

- Комментарии ( 0 )

На что обратить внимание долгосрочному инвестору?

- 26 мая 2021, 17:47

- |

Всем привет. Сегодня я хочу поговорить о том, что по моему мнению, должен знать каждый долгосрочный инвестор. Расскажу сначала немного о своем пути становления как инвестора.

Начну с того, что инвестиции — это ниша, которая постоянно меняется и она требует тщательного подхода и изучения. Консультировать в этой сфере могут только люди с большим опытом работы. Они точно понимают, какие есть перспективы и что можно ожидать.

Убедился я в помощи финансовых экспертов, когда у меня сложилась тяжелая ситуация и мой приятель посоветовал мне разобраться в этой проблеме вместе с аналитиками из проекта Благополучие. Они действительно помогли мне и открыли глаза на происходящее. Оказывается, что я многое не замечал и делал неправильно.

Отвечу на свой поставленный вопрос. На что же все такие нужно обращать внимание? На прибыль? Я думаю, что прибыль не играет самую главную роль и у долгосрочного инвестора есть дела поважнее. Прибылью можно манипулировать, например, провести обесценивание активов или переоценить их по курсовой стоимости.

( Читать дальше )

Сценарии ФРС по печатному станку

- 25 мая 2021, 19:11

- |

На рынках сегодня абсолютно спокойный день. Из главного могу отметить скачки в риторики ФРС:

Представители ФРС продолжают попытки убедить рынки в том, что рост инфляции не страшен.

🤔И тут я заметил то, что ФРС прям активизировалась, особенно на этой неделе успокаивать рынки, что может означать: либо ФРС готовит нас к данным по инфляции за май (которые будут очень высокими), либо ФРС может оставить всю ДКП без изменений (то есть даже QE), что было бы волшебно для инвесторов. И до этого дня, я был уверен в том, что ФРС снизит скупку активов на 10-20 млрд, то теперь у меня появились вот ещё какие мысли:

▪️Данные по инфляции за май будут высокими и это напугает инвесторов, но данные по безработице могут показать силу и по моим прогнозам безработица в США может снизится к 5.9%, что воодушевит рынки и кроме, ФРС может оставить QE без изменений и это ещё сильнее воодушевит рынки. Если мы будем двигаться по этому сценарию, то есть вероятность, что восходящая тенденция на рынках может продолжится уже в ИЮНЕ.

( Читать дальше )

Сигналы безработицы рынкам

- 20 мая 2021, 16:46

- |

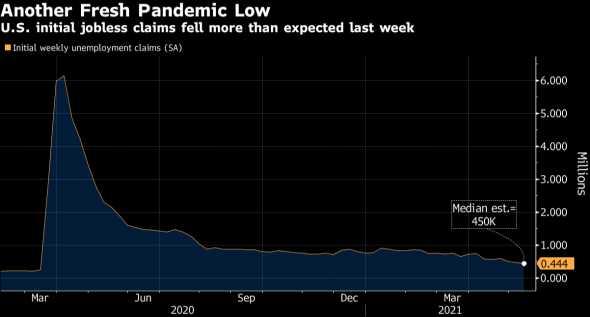

Согласно данным Министерства труда, за неделю, закончившуюся 15 мая, заявки на пособия по безработице в США снизились на 34000 до 444000 человек, что является самым низким показателем с середины марта 2020 года.

🤔В ближайшие недели число заявок, вероятно, сократится еще больше, поскольку более 20 штатов недавно объявили о планах выхода из федеральных программ пособий по безработице, а компании заявили, что прием на работу новых сотрудников затрудняется, поскольку пособия по безработице выше, чем большинство рабочих мест с минимальной заработной платой. Напоминаю, что уровень числа заявок на пособия до пандемии был на уровне 220 тысяч в неделю.

☝🏻На данный момент, учитывая тенденцию в пособиях, то пока можно сделать вывод, что экономика США с выходом из программы пособий некоторых штатов, добавит в апреле более 600 тысяч рабочих мест и таким образом безработица снизится ниже 6% примерно до 5.9%, что даст ФРС пространство для снижения скупки активов с 120 млрд в месяц, до 110-100 млрд в месяц. Правда предварительно ФРС и правительству США придётся разогреть ожидания от прогнозов экономического роста экономики.

🤨 С другой стороны снижать программу скупки активов в преддверии соглашения по пакету стимулов, тоже странно, так как доходность из-за новых стимулов может критически скакануть вверх, что может стать проблемой.

❗️Июнь будет для рынков очень забавный и волатильный.

P.S. Ставь лайк в поддержку автора и заходи в ТеЛеГу — ТУТ

СМОТРЕТЬ ВСЕМ ИНВЕСТОРАМ и ТРЕЙДЕРАМ. КАК КРУПНОГО ИГРОК ТОРГУЕТ НА ФОНДОВОМ РЫНКЕ КРИПТОВАЛЮТЕ

- 20 мая 2021, 16:11

- |

В данном видео я рассказываю простой способ инвестирования в долгую, на примере как крупные игроки скупают падения цен на инструментах и на какой простой базовой логике построена их торговая методика.Пока все думают что рынок это пузырь, разумные инвесторы зарабатывают сверх прибыль, хочешь знать как? — смотри

Не забываем:

— ставить лайк

— подписываться на канал

https://www.youtube.com/tradin...

(если понравился обзор )

- делюсь идеями: в instagram:https://www.instagram.com/aleksey.gref/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

Золото растёт, риск падает. казначейские облигации падают

- 17 мая 2021, 18:50

- |

😱Сегодня происходят забавные вещи:

☝🏻Золото растёт в цене, доходности казначейских облигаций ЕС и США растут, но тем временем рисковые активы в красной зоне. А это значит:

❗️Инвесторы сливают гос облигации из-за страха более высокой инфляции и неравномерного восстановления в мировой экономике.

Более того, (исключительно мои предположения) на Ближнем Востоке есть риск повторения 70-х, с точки зрения непрямого столкновения двух держав: Китая и США (ранее в 70-х как и сейчас США поддерживают Израиль, а арабскую сторону ранее поддерживала СССР, но сейчас – это Китай.

В ЕС появился огромный риск из-за роста доходности Итальянских казначейских бумаг, а учитывая то, что Италия крупнейший должник в ЕС и 3 экономика в ЕС, то рост доходности угрожает привести страну к банкротству. Коронавирус остаётся головной болью для многих стран, которые продолжают оставаться под ограничениями. Восстановление в США может развернуться в рецессию, так как инфляция растёт, а рабочие места создаются медленно. Цены на сырьё растут вместе с ценами на производство, а кроме того, в мире острая нехватка компонентов и комплектующих, что может затормозить рост рабочих мест.

( Читать дальше )

Ключевые события недели (17.05 - 23.05) и наши действия

- 17 мая 2021, 10:17

- |

Прошедшая неделя изменила настроения инвесторов. Рост инфляции от ожиданий переходит к факту. Тем не менее, важных вопросов по прежнему два:

1) Как долго продлится рост инфляции. Ключевой спор о том, является ли рост временным из-за открытия экономики и дефицита товаров. Аргументы по обыкновению есть как у одной, так и другой стороны. Например, в пользу «временного»: всплеск «Core» инфляции (без энергоносителей) в апреле наполовину обусловлен ростом цен на б/у автомобили, авиабилеты и проживание.

2) Какие действия будет предпринимать ФРС. Важно отметить, что у центрального банка есть ряд инструментов, включая контроль кривой доходностей облигаций, сокращение объемов выкупа и другие. Поднятие ставки — это крайняя мера, которую в 2021г мы с высокой вероятностью не увидим.

В среду 19 мая выходят «минутки» ФРС (протокол! прошлого-апрельского заседания, то есть — устаревший) в 21:00мск. Вероятно ничего нового мы не увидим. Пока рынок труда не восстановился (напомним, что данные за апрель были плохие), мягкая денежно-кредитная политика ФРС будет продолжаться без изменений в объеме выкупа.

( Читать дальше )

Стоит ли инвестировать на рыночных пиках?

- 16 мая 2021, 22:59

- |

Последнее время рынки не перестают радовать своих инвесторов. Всего за 14 месяцев S&P 500 подпрыгнул на 80% со дна в марте. Теперь же многие инвесторы, в особенности начинающие, опасаются, что все доходы уже включены в стоимость, и ждут следующего обвала цен для входа. Однако, насколько это хорошая идея?

Ответить на этот вопрос нам поможет исследование от JPMorgan. Аналитики исследовали, какой доход можно получить, инвестировав в S&P 500 в случайный день с 1988 по 2020 (график ниже).

Как показывают результаты, инвестиции в любой случайный день приносят прибыль через год в 83% случаев. Средний доход через год составляет 11.7%. Самое удивительное то, что исследование показывает, что доходность на пике даже лучше, чем в случайный день, 14.6% с вероятностью 88%! При этом стоит заметить, что доходность сохраняется и даже увеличивается через 3 и 5 лет.

( Читать дальше )

Усидчивость - залог успеха в инвестициях

- 16 мая 2021, 00:08

- |

«Рынок – это механизм передачи денег от нетерпеливых к терпеливым» (Уоррен Баффет)

Порой самый страшный враг любой инвестиции – это сам инвестор. Наши инстинкты постоянно толкают сделать нас что-нибудь. Беги или будь съеден. И если обычно в этом есть смысл, то инвестиции – редкий случай, когда это не работает.

Одно из самых интересных исследований на эту тему произвела компания Fidelity Investments. Аналитики проанализировали брокерские счета своих клиентов с 2003 по 2013 в поисках возможных причин успехов лучших инвесторов. В результате обнаружилось, что самые прибыльные счета брокера либо были забыты или вовсе принадлежали мёртвым.

Как бы странным это ни казалось, в этом есть своя логика. Мёртвые никуда не спешат и ничего не боятся. Их не интересуют последние движения котировок или новости, акции просто ждут своего часа. В тоже время живые инвесторы имеют тенденцию покупать на «хайпе» и продавать на панике, что и убивает всю прибыль.

( Читать дальше )

Что с Alibaba?

- 15 мая 2021, 02:38

- |

Вчера Alibaba, один из крупнейших e-commerce ритейлеров, отчитался за очередной квартал. Несмотря на рост выручки 64% год-к-году (32% без учёта приобретения ритейл-группы Sun Art), акции компании обвалились на 6% по итогам вчерашних торгов.

Что случилось? Инвесторов разочаровали две вещи: 1) заявление менеджмента о реинвестировании всей прибыли в рост 2) скромный рост облачного сегмента. Недавний штраф в размере $2.8 млрд и негативный рыночный фон отправили акции туда, где они были ровно год назад.

Тем не менее, мощный рост выручки по всем сегментам пока не учитывается рынком: основной сегмент, e-commerce, вырос на 72% за год, что лучше ожиданий даже с учётом низкой базы 2020 года. Сегмент digital media вырос на 35%, примерно в два раза лучше ожиданий аналитиков. Облачный сегмент хоть и разочаровал ростом, но несильно: 37% против ожидаемых аналитиками ~45%. Невооружённым глазом видно, что потенциал роста Alibaba ещё далеко не исчерпан, и рост акций упирается именно в краткосрочные факторы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал