SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

финрезультаты

Дивидендный сюрприз от ФосАгро превзошел ожидания - Финам

- 03 марта 2023, 18:09

- |

Наши надежды на то, что, несмотря на рост фискальной нагрузки, «ФосАгро» продолжит рисовать своим акциям сильную дивидендную историю, полностью оправдались. Совет директоров компании рекомендовал выплатить рекордные в истории компании дивиденды в размере 465 руб. на акцию за счет нераспределенной прибыли. Тем самым «ФосАгро» намного превзошла ожидания рынка, которые в основном находились в диапазоне от 150 до 300 руб., с учетом снижения цен на удобрения в 4 кв. 2022 г. и намерений правительства изъять часть прибыли через единоразовый сбор в бюджет.

Рекомендовано закрыть реестр на эти дивиденды 4 апреля 2023 г. Годовое собрание акционеров назначено на 24 марта 2023 г.

Информация о дивидендах подбросила котировки акций «ФосАгро» на 4,4% (по состоянию на 16:00 МСК). Дивидендная доходность к текущей цене составляет 6,6%. По сути, это квартальная выплата, если учесть, что компания уже заплатила дивиденды за 1 П 2022 г. и за 9 М 2022 г. Таким образом, акции «ФосАгро» уже с 2022 г. считать новой «дивидендной фишкой».

( Читать дальше )

Рекомендовано закрыть реестр на эти дивиденды 4 апреля 2023 г. Годовое собрание акционеров назначено на 24 марта 2023 г.

Информация о дивидендах подбросила котировки акций «ФосАгро» на 4,4% (по состоянию на 16:00 МСК). Дивидендная доходность к текущей цене составляет 6,6%. По сути, это квартальная выплата, если учесть, что компания уже заплатила дивиденды за 1 П 2022 г. и за 9 М 2022 г. Таким образом, акции «ФосАгро» уже с 2022 г. считать новой «дивидендной фишкой».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФосАгро в 2023 году сможет продолжать выплачивать дивиденды из нераспределенной прибыли - Синара

- 03 марта 2023, 17:59

- |

Как следует из опубликованных сегодня финансовых результатов деятельности ФосАгро за 4К22, из-за ценовой коррекции на рынке удобрений показатель EBITDA снизился на 23% к/к и, составив 44 млрд руб., оказался на 7% ниже наших расчетов и на 5% — консенсус-прогноза. В то же время скорректированная чистая прибыль и свободный денежный поток (FCF) превысили прогнозы на 10–20%.

Что важнее, совет директоров ФосАгро рекомендовал выплатить дивиденды за 4К22 в размере 465 руб. на акцию, что станет рекордным показателем в истории компании. На выплату совет рекомендовал направить часть нераспределенной прибыли. Рекомендованный размер дивидендов предполагает доходность в 6,5% и коэффициент выплаты в 265% от суммы FCF за 4К22. Список лиц на получение предложено составить по состоянию реестра акционеров на 4 апреля 2023 г.

( Читать дальше )

Что важнее, совет директоров ФосАгро рекомендовал выплатить дивиденды за 4К22 в размере 465 руб. на акцию, что станет рекордным показателем в истории компании. На выплату совет рекомендовал направить часть нераспределенной прибыли. Рекомендованный размер дивидендов предполагает доходность в 6,5% и коэффициент выплаты в 265% от суммы FCF за 4К22. Список лиц на получение предложено составить по состоянию реестра акционеров на 4 апреля 2023 г.

Более значительная, чем ожидалась, выплата в процентах к FCF должна стать катализатором роста котировок, так как и дальше в 2023 г. ФосАгро может продолжать выплачивать дивиденды из нераспределенной прибыли. Объявив щедрые дивиденды, компания также отчиталась о рекордном объеме производства по итогам 2022 г. — 11,1 млн т (+5% г/г).Смолин Дмитрий

( Читать дальше )

Значимых катализаторов для акций Fix Price не наблюдается - Атон

- 28 февраля 2023, 11:09

- |

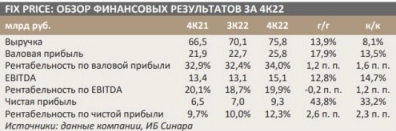

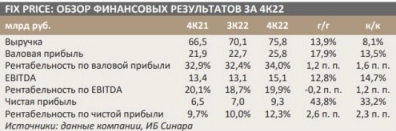

Fix Price – обзор финансовых результатов за 4К22

Как сообщалось ранее в операционной отчетности, продажи Fix Price увеличились на 13.9% г/г до 75.8 млрд руб., в основном за счет расширения торговых площадей (+15.9% г/г). LfL-продажи показали рост на 5.2% г/г в результате роста среднего чека на 9.7% (благодаря эффективному управлению ассортиментом) при одновременном снижении трафика на 4.1% из-за низкого уровня потребительской уверенности. Валовая прибыль по МСФО 16 выросла на 17.9% г/г, а валовая рентабельность увеличилась на 116 бп г/г до 34.0%, отражая эффективное управление ассортиментом и ценовую политику, а также укрепление рубля.

Административные, общие и коммерческие расходы (SG &A) за исключением расходов на износ и амортизацию в процентном отношении к выручке увеличились на 139 бп г/г вследствие роста расходов на персонал (+138 бп г/г). В результате скорректированный показатель EBITDA вырос на 12.8% г/г до 15.1 млрд руб., при этом рентабельность EBITDA несколько снизилась (-20 бп г/г) до 19.9%. Чистые финансовые расходы сократились на 10.5% г/г до 564 млн руб. на фоне снижения чистого долга (11.0 млрд руб. с учетом лизинговых обязательств, -53.3% г/г), при росте денежных средств и эквивалентов до 23.6 млрд руб. (+2.7x г/г). Отношение чистого долга к EBITDA составило 0.2х против 0.5х в прошлом году.

( Читать дальше )

Как сообщалось ранее в операционной отчетности, продажи Fix Price увеличились на 13.9% г/г до 75.8 млрд руб., в основном за счет расширения торговых площадей (+15.9% г/г). LfL-продажи показали рост на 5.2% г/г в результате роста среднего чека на 9.7% (благодаря эффективному управлению ассортиментом) при одновременном снижении трафика на 4.1% из-за низкого уровня потребительской уверенности. Валовая прибыль по МСФО 16 выросла на 17.9% г/г, а валовая рентабельность увеличилась на 116 бп г/г до 34.0%, отражая эффективное управление ассортиментом и ценовую политику, а также укрепление рубля.

Административные, общие и коммерческие расходы (SG &A) за исключением расходов на износ и амортизацию в процентном отношении к выручке увеличились на 139 бп г/г вследствие роста расходов на персонал (+138 бп г/г). В результате скорректированный показатель EBITDA вырос на 12.8% г/г до 15.1 млрд руб., при этом рентабельность EBITDA несколько снизилась (-20 бп г/г) до 19.9%. Чистые финансовые расходы сократились на 10.5% г/г до 564 млн руб. на фоне снижения чистого долга (11.0 млрд руб. с учетом лизинговых обязательств, -53.3% г/г), при росте денежных средств и эквивалентов до 23.6 млрд руб. (+2.7x г/г). Отношение чистого долга к EBITDA составило 0.2х против 0.5х в прошлом году.

( Читать дальше )

Темпы роста Fix Price замедляются из-за слабых LFL показателей - Финам

- 27 февраля 2023, 14:09

- |

Сегодня Fix Price отчиталась по МСФО за четвёртый квартал 2022 года. Выручка ритейлера выросла на 13,9% г/г до 75,8 млрд руб., EBITDA – на 12,8% до 15,1 млрд руб., а чистая прибыль увеличилась на 43,8% г/г до 9,3 млрд руб. Отметим, что слабая динамика прибыли всего года связана с разовым ростом налога на прибыль и курсовыми убытками в первом полугодии.

Рост выручки и EBITDA преимущественно происходил за счёт открытия 759 новых магазинов за прошедший год и роста среднего чека примерно на уровне инфляции. При этом далее компания планирует придерживаться не менее высоких темпов открытия новых магазинов, что продолжит поддерживать выручку.

( Читать дальше )

Рост выручки и EBITDA преимущественно происходил за счёт открытия 759 новых магазинов за прошедший год и роста среднего чека примерно на уровне инфляции. При этом далее компания планирует придерживаться не менее высоких темпов открытия новых магазинов, что продолжит поддерживать выручку.

( Читать дальше )

Бизнес-модель Fix Price хорошо подходит для складывающейся ситуации - Синара

- 27 февраля 2023, 12:15

- |

Объявленные сегодня финансовые результаты Fix Price по МСФО за 4К22 нам представляются весьма сильными.

Общая выручка от реализации выросла на 14 % г/г до 76 млрд руб. (показатель, который уже раскрывался в операционных результатах, свидетельствует о некотором замедлении роста по сравнению с 3К22), валовая прибыль — на 18% г/г до 26 млрд руб., рентабельность по валовой прибыли — на 1,2 п. п. до 34,0% (благодаря оптимизации ассортимента), EBITDA — на 13% г/г до 15 млрд руб.

При этом рентабельность по EBITDA лишь незначительно снизилась (на 0,2 п. п. в годовом сопоставлении) и составила 19,9%, так как повышение рентабельности по валовой прибыли нивелировалось увеличением транспортных затрат, а также расходов на оплату труда, аренду и некоторых других элементов в составе общих, коммерческих и административных затрат.

ИБ «Синара»

Общая выручка от реализации выросла на 14 % г/г до 76 млрд руб. (показатель, который уже раскрывался в операционных результатах, свидетельствует о некотором замедлении роста по сравнению с 3К22), валовая прибыль — на 18% г/г до 26 млрд руб., рентабельность по валовой прибыли — на 1,2 п. п. до 34,0% (благодаря оптимизации ассортимента), EBITDA — на 13% г/г до 15 млрд руб.

При этом рентабельность по EBITDA лишь незначительно снизилась (на 0,2 п. п. в годовом сопоставлении) и составила 19,9%, так как повышение рентабельности по валовой прибыли нивелировалось увеличением транспортных затрат, а также расходов на оплату труда, аренду и некоторых других элементов в составе общих, коммерческих и административных затрат.

Бизнес-модель Fix Price хорошо подходит для складывающейся сегодня ситуации, поскольку покупатели больше обращают внимание на цены (и ценностное предложение в целом), что было отражено и в операционных результатах. Финансовая отчетность за 4К22 указывает и на способность Fix Price удерживать показатели рентабельности на высоких уровнях в текущих операционных и экономических условиях, в свете чего мы позитивно оцениваем новости.Белов Константин

ИБ «Синара»

Квартальные результаты Baidu оказались лучше ожиданий и консенсус-прогнозов - Синара

- 22 февраля 2023, 21:04

- |

Согласно опубликованному сегодня отчету Baidu за 4К22 и 2022 г., квартальная выручка практически не изменилась по сравнению с результатом годичной давности, составив CNY33,1 млрд (опрошенные Bloomberg аналитики ожидали CNY32,06 млрд). Скорректированная прибыль в расчете на ADS составила $15,25 и на 16% превысила консенсус-прогноз в $13,19. Стоимость акций Baidu выросла на 7,6% в ходе расширенных торгов.

В 4К22 себестоимость реализации снизилась на 2% г/г, общие, коммерческие и административные расходы — на 9%, а расходы на исследования — на 23%, благодаря чему операционная прибыль выросла на 135% г/г.

По итогам 2022 г. чистая прибыль по ОПБУ упала на 26% даже при неизменной выручке и резком сокращении расходов. Компания понесла значительные убытки от переоценки инвестиций по справедливой стоимости (CNY 3,9 млрд), а также от обесценения долгосрочных инвестиций (CNY 3,0 млрд). Так как это разовый фактор, стоит отметить увеличение скорректированной операционной прибыли в 2022 г. на 22% г/г.

Совет директоров Baidu санкционировал новую программу выкупа акций на сумму до $5 млрд (10,3% рыночной капитализации), которая рассчитана на срок до 31 декабря 2025 г.

( Читать дальше )

В 4К22 себестоимость реализации снизилась на 2% г/г, общие, коммерческие и административные расходы — на 9%, а расходы на исследования — на 23%, благодаря чему операционная прибыль выросла на 135% г/г.

По итогам 2022 г. чистая прибыль по ОПБУ упала на 26% даже при неизменной выручке и резком сокращении расходов. Компания понесла значительные убытки от переоценки инвестиций по справедливой стоимости (CNY 3,9 млрд), а также от обесценения долгосрочных инвестиций (CNY 3,0 млрд). Так как это разовый фактор, стоит отметить увеличение скорректированной операционной прибыли в 2022 г. на 22% г/г.

Совет директоров Baidu санкционировал новую программу выкупа акций на сумму до $5 млрд (10,3% рыночной капитализации), которая рассчитана на срок до 31 декабря 2025 г.

( Читать дальше )

Опубликованные финансовые результаты Юнипро за 2022 год сильные - Атон

- 20 февраля 2023, 11:25

- |

Юнипро представила результаты за 2022 по МСФО

Выручка компании выросла на 20% г/г до 105.8 млрд руб., а показатель EBITDA — на 40% до 42 млрд руб. за счет благоприятных цен на электроэнергию и превышения изначального прогноза компании по генерации на 2022. Юнипро увеличило чистую прибыль в 2.6 раза до 21.3 млрд руб. Чистая денежная позиция компании составляет 27 млрд руб.

Что касается возможных дивидендов, в этом вопросе по-прежнему нет ясности, поскольку материнская компания Uniper классифицировала инвестиции в Юнипро как активы, деятельность по которым прекращена. Uniper планирует продать Юнипро, но согласие правкомиссии РФ на эту сделку пока не получено, а кроме того, непонятно, кто может стать потенциальным покупателем актива. Теоретически, в случае возобновления выплат, дивидендная доходность, по нашему мнению, превысит 20%, что в принципе и привлекает нас в акциях Юнипро.

Выручка компании выросла на 20% г/г до 105.8 млрд руб., а показатель EBITDA — на 40% до 42 млрд руб. за счет благоприятных цен на электроэнергию и превышения изначального прогноза компании по генерации на 2022. Юнипро увеличило чистую прибыль в 2.6 раза до 21.3 млрд руб. Чистая денежная позиция компании составляет 27 млрд руб.

Компания представила сильные финансовые результаты. Исходя из показателей отчетности, бумага торгуется с мультипликаторами P/E 4.7x и EV/EBITDA 1.7x — это все еще очень дешево, несмотря на хорошую динамику стоимости (+21% с начала года).Атон

Что касается возможных дивидендов, в этом вопросе по-прежнему нет ясности, поскольку материнская компания Uniper классифицировала инвестиции в Юнипро как активы, деятельность по которым прекращена. Uniper планирует продать Юнипро, но согласие правкомиссии РФ на эту сделку пока не получено, а кроме того, непонятно, кто может стать потенциальным покупателем актива. Теоретически, в случае возобновления выплат, дивидендная доходность, по нашему мнению, превысит 20%, что в принципе и привлекает нас в акциях Юнипро.

Результаты Русгидро за 4 квартал разочаровали инвесторов - Синара

- 20 февраля 2023, 10:58

- |

РусГидро отчиталась о финансовых результатах за 4К22 по РСБУ. Выручка выросла на 8,9% г/г до 48,2 млрд руб., однако EBITDA упала на 5% г/г до 18,9 млрд руб. Компания сообщила о чистом убытке в 22,3 млрд руб. против чистой прибыли в 7 млрд руб. в 4К21. В финансовой отчетности по РСБУ РусГидро не консолидирует результаты дальневосточных «дочек» (они указываются как финансовые активы).

Генерация энергии на ГЭС РусГидро в европейской части России снизилась на 2% г/г до 9,3 млн МВт*ч в 4К22, а генерация в Сибири — на 39,4% до 3,9 млн МВт*ч. Эти слабые показатели стали результатом разнообразия погодных условий, а также крайне низкого уровня воды в Енисее. Вместе с тем слабые операционные результаты частично компенсировал рост спотовых цен (на 3,6% г/г в первой ценовой зоне и на 26% г/г — во второй).

ИБ «Синара»

Генерация энергии на ГЭС РусГидро в европейской части России снизилась на 2% г/г до 9,3 млн МВт*ч в 4К22, а генерация в Сибири — на 39,4% до 3,9 млн МВт*ч. Эти слабые показатели стали результатом разнообразия погодных условий, а также крайне низкого уровня воды в Енисее. Вместе с тем слабые операционные результаты частично компенсировал рост спотовых цен (на 3,6% г/г в первой ценовой зоне и на 26% г/г — во второй).

Чистая прибыль ушла в минус на фоне увеличения сальдо прочих доходов и расходов на 28,6 млрд руб., включая переоценку финансовых вложений (в дальневосточные дочерние компании). Мы рассматриваем результаты как негативные для настроений в отношении акций РусГидро.Тайц Матвей

ИБ «Синара»

Результаты Юнипро подтверждают крепкий инвестиционный профиль компании - Промсвязьбанк

- 17 февраля 2023, 21:11

- |

Юнипро представила ожидаемо сильные финансовые результаты за 2022 год по стандартам МСФО. Компания продемонстрировала рост показателей на фоне увеличения выработки электроэнергии и роста цен на рынке на сутки вперед (РСВ). Существенный рост чистой прибыли связан с восстановлением признанного ранее убытка от обесценения активов. Отчетность нейтральная для акций компании.

Чистая прибыль Юнипро по МСФО за 2022 год выросла в 2,6 раза по сравнению с предыдущим годом, до 21,3 млрд руб. EBITDA выросла на 39,4%, до 42,0 млрд руб. Выручка составила 105,8 млрд руб. (+20,0%).

Увеличение выручки обусловлено ростом выработки и цен на электроэнергию на фоне роста энергопотребления. Максимальный вклад в рост производства электроэнергии внесла Березовская ГРЭС: объемы выработки электростанции в 2022 году были в 2,4 раза выше относительно предыдущего года, что обусловлено, помимо растущего потребления, снижением генерации ГЭС Сибири. Рост цен на рынке РСВ в 1 ценовой зоне составил 3%, во 2 ценовой зоне – 24%.

( Читать дальше )

Чистая прибыль Юнипро по МСФО за 2022 год выросла в 2,6 раза по сравнению с предыдущим годом, до 21,3 млрд руб. EBITDA выросла на 39,4%, до 42,0 млрд руб. Выручка составила 105,8 млрд руб. (+20,0%).

Увеличение выручки обусловлено ростом выработки и цен на электроэнергию на фоне роста энергопотребления. Максимальный вклад в рост производства электроэнергии внесла Березовская ГРЭС: объемы выработки электростанции в 2022 году были в 2,4 раза выше относительно предыдущего года, что обусловлено, помимо растущего потребления, снижением генерации ГЭС Сибири. Рост цен на рынке РСВ в 1 ценовой зоне составил 3%, во 2 ценовой зоне – 24%.

( Читать дальше )

Чистая прибыль Юнипро по итогам 2022 года взлетела в 2,6 раза после корректировки обесценений - Финам

- 17 февраля 2023, 16:20

- |

В пятницу, 17 февраля, «Юнипро» представила результаты за 4-й квартал и весь 2022 год по МСФО. Отчет вышел довольно сильный: выручка по году впервые в истории компании перевалила за порог 100 млрд руб., показав рост на 20% (г/г) до 105,8 млрд руб., EBITDA увеличилась на 41% (г/г) до 42,0 млрд руб., чистая прибыль акционеров – на 158% (г/г) или в 2,6 раза до 21,3 млрд руб.

Главным сюрпризом для рынка обернулась корректировка суммы обесценения активов, которая стала основной причиной столь сильного роста годовой прибыли. В 1-м квартале «Юнипро» показала убыток от обесценения активов в размере 19,1 млрд руб., который был вызван усилением страновых рисков, но в 4-м квартале в связи с улучшением макроэкономических прогнозов убыток в размере 10,2 млрд руб. был восстановлен. В результате обесценение основных средств и нематериальных активов по итогам года составило 9,0 млрд руб., что на 22% меньше значений 2021 года.

В остальном динамику финансовых результатов «Юнипро» можно назвать ожидаемой. Рост выручки и EBITDA определила Березовская ГРЭС после того, как 3-й энергоблок был вновь запущен весной 2021 года и начал получать платежи за мощность по ДПМ.

( Читать дальше )

Главным сюрпризом для рынка обернулась корректировка суммы обесценения активов, которая стала основной причиной столь сильного роста годовой прибыли. В 1-м квартале «Юнипро» показала убыток от обесценения активов в размере 19,1 млрд руб., который был вызван усилением страновых рисков, но в 4-м квартале в связи с улучшением макроэкономических прогнозов убыток в размере 10,2 млрд руб. был восстановлен. В результате обесценение основных средств и нематериальных активов по итогам года составило 9,0 млрд руб., что на 22% меньше значений 2021 года.

В остальном динамику финансовых результатов «Юнипро» можно назвать ожидаемой. Рост выручки и EBITDA определила Березовская ГРЭС после того, как 3-й энергоблок был вновь запущен весной 2021 года и начал получать платежи за мощность по ДПМ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал