фондовый рынок

Технический анализ акций РФ. Акции Новатэка и Роснефти выполнили цели роста.

- 05 июля 2021, 08:28

- |

На прошедшей неделе акции Новатэка выполнили цель роста 1650 рублей. Акции Роснефти выполнили цель роста 585 рублей.

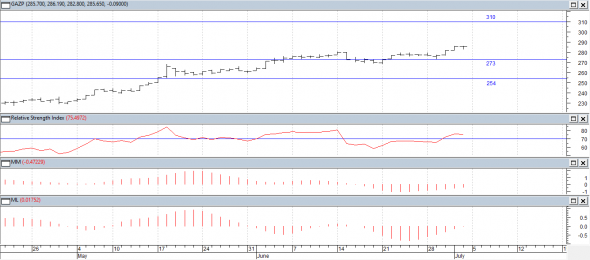

Акции Газпрома закрылись на уровне 285,6.

RSI перекупленность, MACDы нейтральные – состояние неявной перекупленности.

Уровень сопротивления: 310.

Уровни поддержки: 273 и 254.

Рекомендуется удерживать длинные позиции.

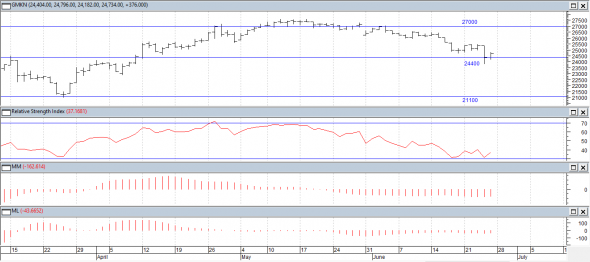

Акции ГМКН закрылись на уровне 25015.

RSI и MACDы нейтральные.

Уровни сопротивления: 27000 и 31000.

Уровни поддержки: 24400 и 21100.

Рекомендуется торговать от лонга/удерживать длинные позиции.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торгуем по динамической лесенке. Новатэк +2400р. Роснефть +3480р.

- 05 июля 2021, 08:20

- |

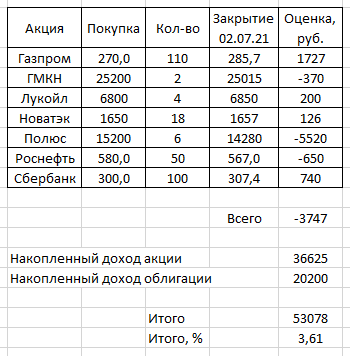

На прошедшей неделе акции Новатэка проданы по 1650 рублей. Прибыль +2400 рублей (Новатэк Long 12.03 1530 20 акций. Sell01.07 1650 20 акций). Акции Роснефти проданы по 580 рублей. Прибыль +3480 рублей (Роснефть Long30.04 522 60 акций. Sell01.07 580 60 акций).

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

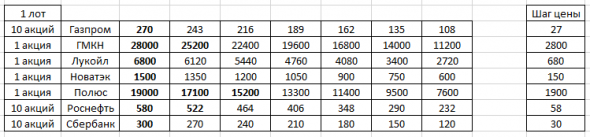

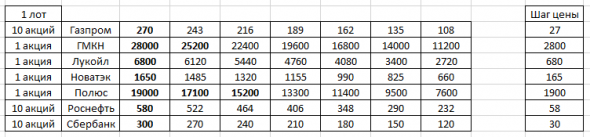

Текущая сетка динамической лесенки.

Сетка динамической лесенки по Новатэку изменилась. Шаг цены динамической лесенки по Новатэку изменился – 165 рублей.

Сделки по акциям.

Новатэк Sell01.07 1650 20 акций. Long01.07 1650 18 акций.

Роснефть Sell01.07 60 акций.

Текущие позиции по акциям.

Газпром Long 02.06 270,0 110 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long25.06 6800 4 акции.

Новатэк Long01.07 1650 18 акций.

Полюс Long19.04 15200 6 акций.

Роснефть Long15.03 580,0 50 акций.

Сбербанк Long27.04 300,0 100 акций.

Текущая лесенка по акциям.

( Читать дальше )

Фондовый рынок. Индекс РТС готовится надеть летние шорты?

- 02 июля 2021, 15:24

- |

Размявшись немного на отдельных акциях Российского фондового рынка, решил перейти к «финальному боссу» -к анализу индекса РТС.

Да, Коллеги, кому интересно — отработку идей по ГАЗПРОМУ, ВТБ и СБЕРу, Вы можете посмотреть по следующим ссылкам:

— СБЕР сберегает силы для штурма исторического максимума?

— ВТБ Хороший отчет по МСФО помогает вырваться из медвежьей клетки

( Читать дальше )

Максимальное падение акций на Мос бирже

- 01 июля 2021, 18:54

- |

Нигде не смог найти информацию по ограничениям на рост и падение акций на российском фондовом рынке...

Знаю, что по общему правилу рост не может превышать что-то около 40% за день. Однако видел исключения, когда акции росли более 40%.

А вот что касается падения акций, тут я расширения коридора не видел. Отсюда вопрос, кто видел падение акций на российской фонде более чем на 40% за день?

Количество частных инвесторов на фондовом рынке вырастет в 2 раза в ближайший год-два - Костин

- 30 июня 2021, 18:49

- |

глава ВТБ Андрей Костин.

Граждане уходят сегодня из банков, уходят с депозитами. В России только за год с небольшим количество инвесторов в фондовый рынок выросло в три раза, мы ожидаем, что он еще вырастет в два раза в ближайший год-два. Люди начинают вкладывать в более рисковые активы, они забирают ресурсную базу у банков в виде депозитов, идут на рынок с непредсказуемыми последствиями, кстати, пытаясь получить большую прибыль

Новость — БИР-Эмитент (1prime.ru)

Индикатор золото сигнализирует о возвращение быков. Как избежать кризис?

- 29 июня 2021, 19:01

- |

Неоднократно говорил вам о том, что необходимо следить за таким индикатором как золото, чтобы понимать, где находится аппетит к риску. И в данный момент мы видим, что золото приступило к продолжительному снижению.

О чём это говорит? Если бы золото снижалось на фоне того, что доллар продолжал дорожать, то можно было бы сделать вывод, что инвесторы испугались ужесточения монетарной политики и начали пересаживаться в доллар, НО ИНДЕКС ДОЛЛАРА США СТОИТ НА ОТМЕТКЕ 92 И ОСОБО НЕ ДВИГАЕТСЯ С 17 ИЮНЯ.

Окей, может быть, инвесторы как бешённые скупают казначейские облигации? Тоже – НЕТ! Так как доходность замерла и учитывая то, что казначейство США снизила объём выхода на долговой рынок, то ФРС является в данный момент крупнейшим покупателем на рынке облигаций и тем самым сдерживает рост доходности.

Если ФРС единственный покупатель казначейских облигаций, золото падает, доллар стоит особо без динамики, а Фондовый рынок и Биткоин растут, то это означает только одно! Аппетит к риску возвращается и у нас появляется среда для роста.

( Читать дальше )

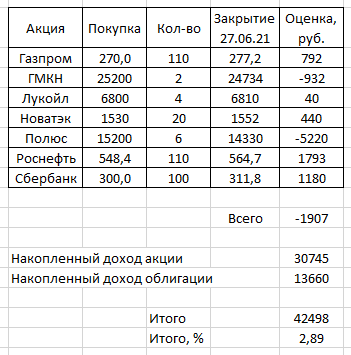

Технический анализ акций РФ.

- 28 июня 2021, 08:10

- |

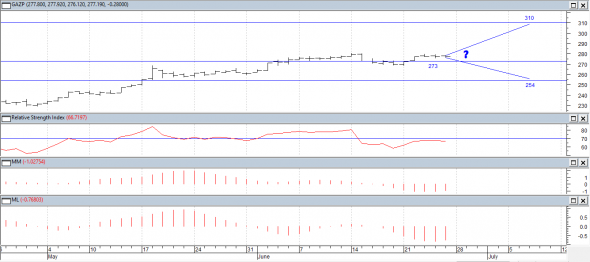

Акции Газпрома закрылись на уровне 277.

RSI и MACDы нейтральные.

Уровень сопротивления: 310.

Уровни поддержки: 273 и 254.

Сценарий снижения к уровню 258 не получил своего развития, вероятность роста равна вероятности падения.

Рекомендуется аккуратно торговать от лонга/удерживать длинные позиции.

Акции ГМКН закрылись на уровне 24730.

RSI и MACDы нейтральные.

Уровни сопротивления: 27000 и 31000.

Уровни поддержки: 24400 и 21100.

Рекомендуется торговать от уровня 24400.

( Читать дальше )

Торгуем по динамической лесенке. Лукойл +5600 рублей.

- 28 июня 2021, 08:05

- |

На прошедшей неделе акции Лукойла проданы по 6800 рублей. Прибыль +5600 рублей (Лукойл Long 12.03 6360 5 акций. Long 18.03 6120 5 акций. Sell25.06 6800 10 акций).

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Лукойл Sell25.06 6800 10 акций. Long25.06 6800 4 акции.

Текущие позиции по акциям.

Газпром Long 02.06 270,0 110 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long 25.06 6800 4 акции.

Новатэк Long 12.03 1530 20 акций.

Полюс Long 19.04 15200 6 акций.

Роснефть Long 15.03 580,0 50 акций. Long30.04 522,0 60 акций.

Сбербанк Long 27.04 300,0 100 акций.

Текущая лесенка по акциям.

( Читать дальше )

Волшебные данные по пособиям в США. Ждём рост экономики

- 24 июня 2021, 22:34

- |

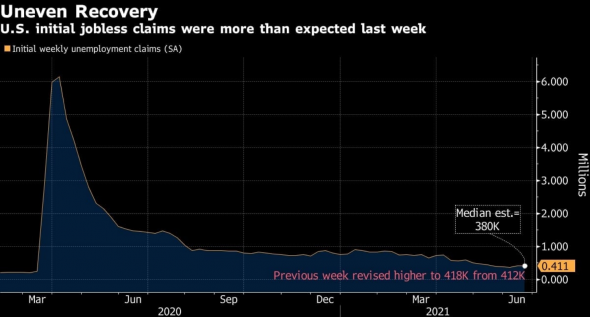

Сегодня вышли данные по количеству заявок на пособия по безработице в США и данные скажем так – ХРЕНОВЫЕ. Но сейчас Евген станет феей и постарается взмахом волшебной палочки распедалить (доказать), что данные больше близки к прогнозным чем к фактическим показателям.

👉🏻Заявок 411 тысяч при прогнозе в 380 тысяч и прошлом показателе 418 тысяч. Что же пошло не так? Почему их так много? Неужели экономика США – СКАМ и замедляется? 🤷🏼♂️

Нет. Дело в том, что весёлый штат Пенсильвания поменял свою систему приёма заявок в самом начале месяца, что привело 10 июня к снижению заявок до самого низкого уровня со времён пандемии. А сейчас из-за того, что система начинает работать – данные искажаются и Пенсильвания показала сегодня огромный прирост заявок, что и привело к результатам безработицы выше прогнозов.

❗️Число повторных заявок за пособием упало до самого низкого уровня со времён пандемии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал