фондовый рынок рф

Большой обзор недели. Выпуск 3.

- 24 августа 2024, 21:18

- |

Индекс Мосбиржи падает и достигает уровня июня 2023 года, рекомендованы новые дивиденды, прошли интересные размещения облигаций, как себя ведет криптовалюта, читайте в обзоре событий этой недели.

⭐Индекс Мосбиржи по итогам недели упал на -5.9% и остановился на отметке 2662 пункта. Это июньские минимумы 2023 года. Индекс продолжил снижение, на котировки оказывают негативное влияние несколько причин: во-первых, слухи о повышении ЦБ ключевой ставки до 20% на фоне данных об инфляции, во-вторых, на этой неделе добавились продажи нерезидентов, в-третьих, новые санкции которые наложили буквально вчера ( туда попали: Мечел, ГМК, Распадская, Новатэк😢), в-четвертых, слабые отчёты и снижение цен на нефть.

Дивиденды объявили: Делимобиль дивидендная доходность 0,4%😂; Займер дивидендная доходность 6.7%; Инарктика дивидендная доходность 1.3%; Банк Санкт-Петербург дивидендная доходность: 7.3%.

Лучший рост недели: Лукойл (+1,4%)

Отрицательный рост недели: Мечел (-27,3%)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Отчет ГМК Норникель - выводы

- 24 августа 2024, 12:43

- |

Отчет ГМК Норникеля (как ожидалось, см наше превью ранее), вышел слабым.

Операционная прибыль сократилась на 40%, а финансовые расходы (платежи по долгам) выросли на 50%.

Не читайте заголовки о росте прибыли, в прошлом году сыграли отрицательные курсовые разницы (переоценка валюты) на 95 млрд рублей.

Кроме того, в последнее время ГМК Норникель перешел на выплату дивидендов от FCF (свободный денежный поток), смотрим: «FCF НОРНИКЕЛЯ В I ПОЛУГОДИИ УПАЛ ДО $525 МЛН, СКОРРЕКТИРОВАННЫЙ ПОКАЗАТЕЛЬ — ОТРИЦАТЕЛЬНЫЙ $159 МЛН».

То есть тут либо не будет дивов, либо дадут копейки.

Обидно за инвесторов

- 24 августа 2024, 09:30

- |

Крайне обидно за инвесторов из РФ

В США будет идти пересмотр дкп, крипто рынок в ожидании ликвидности, когда как в РФ ужесточение.

Вариантов заработка в РФ крайне мало (депозиты, фонды ликвидности, шорт бумаг через фьючерс), на других рынках и в других активах намного больше возможностей, но для рядовых инвесторов они недоступны.

Подписывайся на нас:

Текущие риски для инвесторов в РФ

- 24 августа 2024, 09:28

- |

Давайте подумаем насчет потенциальных рисков, которые могут реализоваться в РФ

— Навес ADR от недружественных инвесторов (BNY Melon конвертация, выход из Мосбиржи Capital Group и т.д)

— Повышение ставки выше 20, сейчас рынок закладывает 20 ставку, но если инфляция продолжит недельное ускорение, то рынок будет закладывать ещё более высокую ставку

— Геополитические риски (обострение на курском направлении)

— Риски мобилизации к осени, вероятность выросла намного сильнее, чем было до этого (опять же из-за курского направления и увеличения длины фронта)

В связи с этими рисками пока сидим и смотрим, что происходит. Но некоторые бумаги уже начинают стоить более-менее адекватных денег.

Подписывайся на нас:

Из конференц-звонка с менеджментом Яндекса

- 31 июля 2024, 14:04

- |

Приводим ключевые тезисы со звонка с менеджментом Яндекса, который традиционно происходит после выхода отчета:

— Поисковик остается основным и одним из наиболее рентабельных направлений (маржа выше 50%). Реклама продолжит драйвить бизнес компании, ребрендинг западных компаний требует расходов на рекламу, чтобы восстановить узнаваемость, следовательно, позитив для Яндекса.

— GMV (оборот) в направлениях электронной коммерации +53%. Менеджмент сохраняет фокус на больших городах т.к более рентабельно.

— Компенсируют часть затрат водителям такси (минус маржа, но мера вынужденная, чтобы сохранить пул водителей).

— Дивиденды будут на полугодовой основе, менеджмент утверждает, что дивы не скажутся на капзатратах и росте бизнеса.

— Мобильный трафик продолжает расти за счет малого и среднего бизнеса.

Какие направления менеджмент видит наиболее перспективными: 1) Облако; 2) Автономное вождение; 3) Голосовое управление; 4) Малый и средний бизнес.

Нет конкретики по долгосрочной стратегии компании после раздела активов. Менеджмент ушел от ответа на вопрос.

( Читать дальше )

📈 Европлан. Бизнес растет на операционном уровне, ждём финансовый отчет

- 24 июля 2024, 08:38

- |

Позавчера, лидер российского рынка лизинга легковых и грузовых автомобилей и спецтехники для юридических и физических лиц Европлан, представил операционные результаты за I полугодие 2024 года:

❗️ Новый бизнес вырос на 27% г/г, до 124,3 млрд рублей. Общее количество сделок выросло на 25% г/г, а общее число сделок компании достигло 636 000

По сегментам бизнеса:

— легковой: 40,9 млрд руб (+34% г/г).

— лидеры продаж: LADA, Haval, Geely;

— коммерческий транспорт: 64,0 млрд руб (+29% г/г);

— лидеры продаж: ГАЗ, УАЗ, Sitrak;

— самоходная техника: 19,4 млрд руб (+7% г/г);

— лидеры продаж: китайские марки LGCE, XCMG, Lonking.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

В отчетном периоде компания продолжила успешно развивать отношения с автопроизводителями и дилерами для формирования спецпредложений для клиентов. В настоящий момент клиентам Европлана доступны более 80 автомобильных брендов со скидками до 2 млн рублей.

( Читать дальше )

Северсталь $CHMF — дивидендная ловушка?!

- 24 июля 2024, 06:31

- |

Если хотите научиться через боль и страдание исчерпывающим образом понимать, почему дивидендная доходность очень часто обманчива — то лучше сектора чем металлурги не найти.

Металлургия — цикличная отрасль, в которой хорошие дивы обычно начинаются как раз тогда, когда в отрасли заканчивается позитив. В итоге народ набивается в акции сектора а потом пытается искать причины, почему в будущем дивиденды будут как минимум не хуже текущих (= самообман).

Недавно вышел отчет Северстали за первое полугодие, и он очень показателен. И дивиденды вроде бы неплохие вырисовываются за 2024-й год, и долговая нагрузка отрицательная, и выручка растет — а че б не брать то?!

Только вот есть загвоздка, даже несколько:

1. Со второго полугодия начнется РЕЗКИЙ рост капитальных затрат, который лишит компанию свободного под выплату дивов денежного потока.

2. Через выплату дивов компания по факту сжигает свои резервы кэша — и достаточно стремительно. Уже к 2025 году кэш может быть исчерпан полностью, и компании придется занимать долг под конский процент если в этом возникнет необходимость.

( Читать дальше )

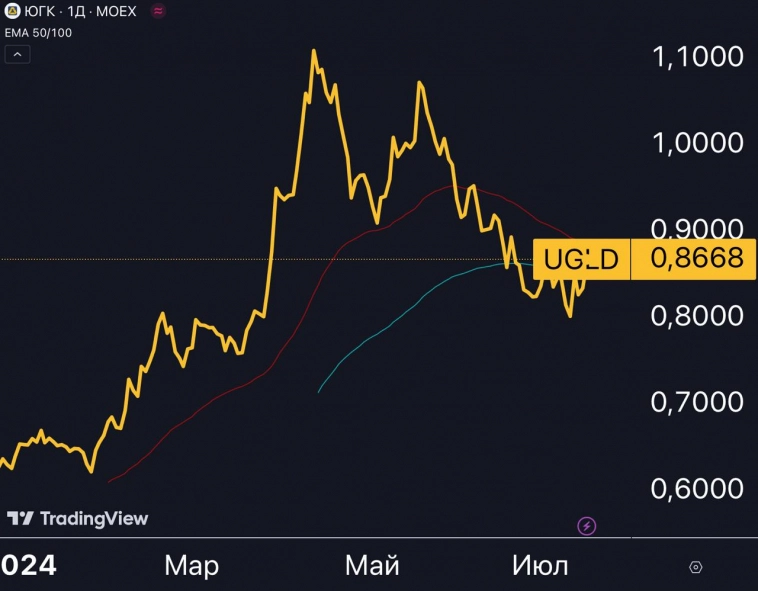

Южуралзолото $UGLD — готовимся к взлету

- 17 июля 2024, 09:03

- |

Если не следите за котировками золота, очень зря: драгметалл с начала года уже сделал +19.38% — больше, чем даже американский S&P500, не говоря уже про индекс Мосбиржи.

В свою очередь, Южуралзолото в моменте +32% с начала года, а в апреле максимальный рост достигал +70% — и это при более низких котировках золота на тот момент!

Серьезного влияния высоких ставок на компанию мы вряд ли увидим — да, у компании есть долг, но с такими ценами на золото просто море по колено.

Мы уже говорили, что видим перспективные идеи на любом рынке — даже когда Мосбиржа плюхается ниже 2900 пунктов. Собственно, что и требовалось доказать: $UGLD сегодня +4.20%. Коррекция на рынке? Не, не слышали.

Ждем свежий отчет по компании и как только ЦБ РФ начнет намекать на снижение ставок — ЮГК с очень высокой вероятностью рванет вверх быстрее, чем кто-либо успеет вывести деньги с депозитов чтобы вернуться в рынок.

Так что, друзья, не упускаем момент, рост уже начался!

Смотрите больше наших разборов по акциям в основном источнике по ссылке ниже!

( Читать дальше )

Башнефть преф #BANEP $BANEP

- 17 июля 2024, 08:54

- |

Вся нефтяная отрасль в РФ чувствует себя отлично (см. отчеты нефтяников за 1кв 2024г). Башнефть не исключение, например, прошлый год был для компании и вовсе рекордным.

Однако отчеты за 2023г и 1кв 2024г вышли хуже ожиданий. Ориентир на выплаты по топливному демпферу указывал на то, что цифры должны были быть лучше процентов на 20-30%, чем оказался факт. Что же случилось? Многие догадались… Основной акционер Башнефти забирает 3/4 прибыли через дебиторскую задолженность. Кроме того, в отчетах резко выросли прочие операционные расходы (что там внутри пояснений конечно же нет).

В итоге, остатка прибыли хватило на 250 руб. дивидендов (25% от чистой прибыли МСФО).

Эта важная предыстория формирует основной риск (или возможность?) в компании. Тем не менее, пока половина 2024 года прошла лучше, чем 2023. Давайте представим консервативно, что 2024=2023 и дивиденд 250 руб. Тогда 250 / 1595 = 15.67% див доходность к текущей цене.

Такая див доходность по большей части связана с дисконтом основного акционера Башнефти… Стоит ли сюда лезть? Если вы готовы принимать эти риски, то стоит, однозначно. Мы держим 6.5% портфеля #Россия в этой позиции и думаем добрать, если еще на 5-10% прольют ниже.

( Читать дальше )

🔋 $NVTK — Новатэк, с каждым днем все больше позитива

- 01 июля 2024, 16:55

- |

В последнее время в котировках газового гиганта заметно некоторое оживление.

В чем же дело?

А дело в том, что проблемы, с которыми столкнулась компания, уже решаются:

⚙️ Подготовка второй производственной линии Арктик СПГ 2 уже начинается:

Новатэк планирует начать отправку необходимого для строительства второй линии проекта Арктик СПГ 2 оборудования из Мурманска уже в конце июля.

🚢 Теневой флот уже формируется:

Так за последние 3 месяца малоизвестные компании из Объединенных Арабских Эмиратов получили право собственности по меньшей мере на 8 судов для транспортировки СПГ.

🇻🇳 Вьетнам с нами:

По недавнему указу президента Новатэк будет осуществлять СПГ-проекты на вьетнамской территории.

_______________________________

Этих новостей хватило, чтобы поддержать котировки и отскочить почти на 8%, но это не предел.

❗️ В ближайшей перспективе акции Новатэка могут подрасти еще в пределах 10%. Ну а чтобы штурмовать отметки выше, нужно намного больше позитивных новостей и фактов, которых пока нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал