SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фондовый рынок

Быстрое обогащение на финансовых рынках: шансы с научной точки зрения

- 20 января 2021, 17:00

- |

Продолжим разговор об инвестициях. Мы уже поговорили о том, какое место в инвестиционном портфеле следует уделить облигациям и акциям, чтобы он мог понемногу расти, не отнимая у нас время и нервы.

А как быть тем, кто, имея сто рублей в кармане, хотел бы уже завтра превратиться в миллионера? Ясно, что консервативный подход, изложенный в предыдущих постах, в этом случае не годится. Несколько соображений по пунктам для таких людей:

1. Следует начать с фундаментального экономического закона, который я уже по случаю излагал: любая возможность обогащения, если и возникает, сохраняется крайне непродолжительное время. Это объясняется тем, что люди со временем узнают об этой возможности, начинают ею пользоваться и она перестает работать.

Частный случай этого закона – гипотеза эффективного рынка. Она предполагает, что ожидаемый выигрыш любой спекулятивной сделки на рынке равен нулю, а, если учесть комиссии, то ниже нуля.

( Читать дальше )

А как быть тем, кто, имея сто рублей в кармане, хотел бы уже завтра превратиться в миллионера? Ясно, что консервативный подход, изложенный в предыдущих постах, в этом случае не годится. Несколько соображений по пунктам для таких людей:

1. Следует начать с фундаментального экономического закона, который я уже по случаю излагал: любая возможность обогащения, если и возникает, сохраняется крайне непродолжительное время. Это объясняется тем, что люди со временем узнают об этой возможности, начинают ею пользоваться и она перестает работать.

Частный случай этого закона – гипотеза эффективного рынка. Она предполагает, что ожидаемый выигрыш любой спекулятивной сделки на рынке равен нулю, а, если учесть комиссии, то ниже нуля.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Большинство всегда ошибается

- 20 января 2021, 14:21

- |

Сегодня ETF-индустрию защищают также, как и инвестирование в недвижимость в 2007-2008 году. Как может упасть рынок недвижимости? Как все банки могут обанкротиться, когда кредит обеспечивается недвижимостью? За все ошибки, как и вы догадались, заплатили гои налогоплательщики, эмиссию провели, выкупили облигации...

Баффет советует вкладывать в его фонд, пассивные инвестиции, никто не хочет богатеть медленно. Вы действительно думаете, что все будут с прибылью, если вдруг большинство будет пассивно инвестировать через ETF в долгосрок? Наивные.

Кстати, Майкл Бьюрри, прототип героя фильма «Игра на понижение» о финансовом кризисе 2008 года, указал на «пузырь» на рынке пассивных инвестиций.

Предсказываю будущий кризис ликвидности и банкротства ETF-фондов.

Рисковые активы - «пузырь, который вот-вот лопнет»? (перевод с deflation com)

- 20 января 2021, 11:33

- |

В издании книги Роберта Пректера Conquer the Crash 2020 года есть раздел под названием «Финансовые ценности могут исчезать». Вот отрывок:

Люди, кажется, считают само собой разумеющимся, что финансовые ценности могут создаваться бесконечно, казалось бы, из ниоткуда и накапливаться до Луны. Поверните направление и отметьте, что финансовые ценности могут исчезнуть в никуда, а они настаивают, что это невозможно. «Деньги должны куда-то уходить… Они просто переходят из акций в облигации, в денежные фонды… Они никогда не уходят… Для каждого покупателя есть продавец, поэтому деньги просто переходят из рук в руки». Это верно в отношении денег, но не так в отношении ценностей, которые могут пройти весь путь как вверх, так и вниз.

Цены на активы растут не из-за «покупки» как таковой, потому что на каждого покупателя есть продавец. Они растут, потому что те, кто совершает сделки, просто соглашаются с тем, что их цены должны быть выше. Что касается всех остальных — включая тех, кто владеет некоторыми из этих активов, и тех, у кого нет, — им ничего не нужно делать. И наоборот, чтобы цены на активы упали, достаточно одного продавца и одного покупателя, согласных с тем, что прежняя стоимость актива была слишком высокой. Если никакие другие активные заявки на покупку или продажу не конкурируют с ценой этих покупателя и продавца, то стоимость актива падает, и она падает для всех, кто им владеет. Если им владеет миллион других людей, их собственный капитал падает, даже если они ничего не сделали. Два инвестора сделали это, заключив сделку, а остальные инвесторы и все неинвесторы сделали это, решив не возражать со своей ценой. Финансовые ценности могут исчезнуть из-за снижения цен на любой тип инвестиционного актива, включая облигации, акции, товары, недвижимость и криптовалюты.

( Читать дальше )

Люди, кажется, считают само собой разумеющимся, что финансовые ценности могут создаваться бесконечно, казалось бы, из ниоткуда и накапливаться до Луны. Поверните направление и отметьте, что финансовые ценности могут исчезнуть в никуда, а они настаивают, что это невозможно. «Деньги должны куда-то уходить… Они просто переходят из акций в облигации, в денежные фонды… Они никогда не уходят… Для каждого покупателя есть продавец, поэтому деньги просто переходят из рук в руки». Это верно в отношении денег, но не так в отношении ценностей, которые могут пройти весь путь как вверх, так и вниз.

Цены на активы растут не из-за «покупки» как таковой, потому что на каждого покупателя есть продавец. Они растут, потому что те, кто совершает сделки, просто соглашаются с тем, что их цены должны быть выше. Что касается всех остальных — включая тех, кто владеет некоторыми из этих активов, и тех, у кого нет, — им ничего не нужно делать. И наоборот, чтобы цены на активы упали, достаточно одного продавца и одного покупателя, согласных с тем, что прежняя стоимость актива была слишком высокой. Если никакие другие активные заявки на покупку или продажу не конкурируют с ценой этих покупателя и продавца, то стоимость актива падает, и она падает для всех, кто им владеет. Если им владеет миллион других людей, их собственный капитал падает, даже если они ничего не сделали. Два инвестора сделали это, заключив сделку, а остальные инвесторы и все неинвесторы сделали это, решив не возражать со своей ценой. Финансовые ценности могут исчезнуть из-за снижения цен на любой тип инвестиционного актива, включая облигации, акции, товары, недвижимость и криптовалюты.

( Читать дальше )

А большое оно - Поле Чудес?

- 20 января 2021, 00:13

- |

Буратино, счастливчик, какое счастье. Буратино, а ты денежки сохранил? Буратино, мой инвестор мальчик. Буратино, ты умница, ты человек. Иди ко мне на ручки. Сегодня же вечером закрываются торги. Не купим, не посеем, не пожнем. Ты сам себе враг… А может все-таки успеем? Успеем.

Вот оно, Поле чудес, фондовый рынок. Вот тут рой ямку и покупай ETF S&P500, посыпь землей, полей хорошенько и иди спокойно спать. И главное не забудь сказать: крекс… фэкс… пэкс. Это главное.

Ну что, там, Базилио Богл?

Покупает, покупает.

Буратина, при обвале дети должны спать.

Вот оно, Поле чудес, фондовый рынок. Вот тут рой ямку и покупай ETF S&P500, посыпь землей, полей хорошенько и иди спокойно спать. И главное не забудь сказать: крекс… фэкс… пэкс. Это главное.

Ну что, там, Базилио Богл?

Покупает, покупает.

Буратина, при обвале дети должны спать.

Рынок готовится к финальному выносу. Повлияет ли Навальный на рынки?

- 20 января 2021, 00:07

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

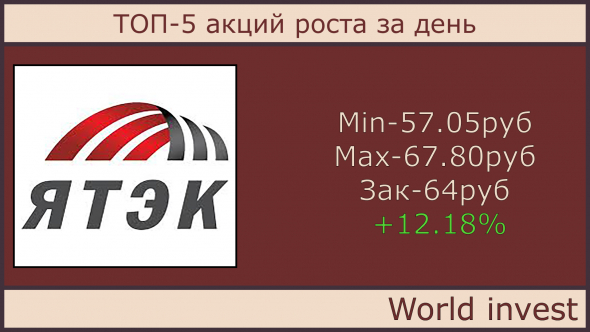

ТОП-5 акций роста за день 19.01.2021

- 19 января 2021, 21:36

- |

1-ТНС энерго Ярославль

Вырос на 12,96%

Min-230руб.

Max-304руб

Закрытие-248руб

Причины(Возможные):

1-Из за новостей о сильных морозах, ожидается сильное энергопотребление

Вырос на 12,18%

Min-57,05руб

Max-67,80руб

Закрытие-64руб

Причины(Возможные):

1-Компания победила на аукционах (участки в якутии)

( Читать дальше )

Индекс S&P: схлопывание опционных позиций вызывает «потенциал высокой волатильности»

- 19 января 2021, 19:35

- |

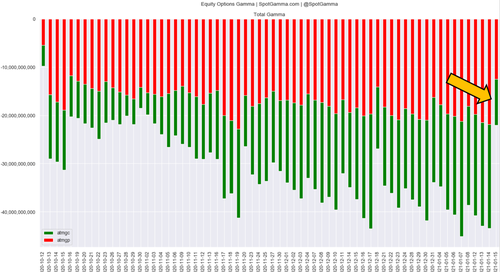

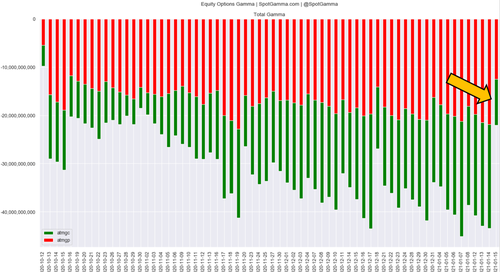

Как мы подробно рассказывали на прошлой неделе, очень крупная экспирация опционов в пятницу привела к сокращению гаммы отдельных акций примерно на 50%, что сделало рынки уязвимыми для краткосрочной волатильности.

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

( Читать дальше )

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

![Купил акции компании UMC [NYSE] - United Microelectronics Corporation. Купил акции компании UMC [NYSE] - United Microelectronics Corporation.](/uploads/images/01/21/48/2021/01/19/d7af7d.png)

![Купил акции компании UMC [NYSE] - United Microelectronics Corporation. ⃣](https://vk.com/emoji/e/1e283a3.png)