фондовый рынок

Алроса: финансовые результаты за II кв. 2019 г. по МСФО. Падение продолжается…

- 21 августа 2019, 09:52

- |

Выручка компании снизилась на 21% по сравнению с аналогичным периодом прошлого года – до 55,9 млрд руб. Показатель EBITDA упал на 39% — до 25 млрд руб., чистая прибыль Алроса за апрель-июнь составила 13,4 млрд руб., сократившись на 47%.

Слабые финансовые показатели были получены в основном в результате укрепления рубля и падения продаж. Также, отрицательное влияние оказывает средняя цена на реализацию алмазов ювелирного качества, которая снизилась на 20,7% — до $130/кар.

Слабые финансовые показатели были получены в основном в результате укрепления рубля и падения продаж. Также, отрицательное влияние оказывает средняя цена на реализацию алмазов ювелирного качества, которая снизилась на 20,7% — до $130/кар.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Сбербанк ПАО (SBER) - поход на 150. Анализ волн Эллиотта от TradeWaves/EWA

- 21 августа 2019, 09:07

- |

Недельный интервал , логарифмическая шкала цен. После более детального анализа остановился на подсчёте в рамках которого волна (2)of[5] проявила себя в виде двойной тройки (зигзаг-зигзаг-треугольник). Далее импульс в волне (3) и формирующаяся волна (4), которая по нормам чередования должна проявить себя в виде острой коррекции. Целями для волны (4) выступает диапазон цен четвёртой волны на единицу меньшей степени, что соответствует нижней границе восх.канала и Фибо уровню 62% длины волны (3)of[5]

( Читать дальше )

Торговый план для инвесторов, если Китай предпримет ответные меры против Трампа

- 20 августа 2019, 15:39

- |

Торговый план для американских фондовых инвесторов, если Китай предпримет ответные меры против Трампа.

Opinion: Here’s the game plan for U.S. stock investors if China retaliates against Trump.

Aug 17, 2019 12:38 a.m. ET

Держите свободные денежные средства и будьте готовы использовать их, как только появятся долгосрочные возможности.

В прошлом Китай проявлял исключительную сдержанность в ответ на тарифы в США и критические твиты президента Трампа.

Но теперь Китай предупреждает об ответных действиях, если новые тарифы, установленные на 1 сентября, будут приняты. Это критическое время для инвесторов. Мы в The Arora Report готовим множество сценариев заранее. Таким образом, мы не только опережаем кривую, но и можем действовать с уверенностью, если произойдут эти события. Все инвесторы должны рассмотреть возможность сделать то же самое. Давайте обсудим ваш торговый план, если Китай ответит, начиная с двух графиков.

Две диаграммы

Нажмите здесь, чтобы увидеть аннотированный график S&P 500 ETF SPY. Несмотря на то, что индекс Dow Jones Industrial Averag является самым популярным индексом, для целей анализа инвесторам следует сосредоточиться на S&P 500, поскольку основная часть денег связана с индексом S&P 500 крупнейших компаний США. Инвесторы с высокой концентрацией в технологиях могут рассмотреть Nasdaq 100 ETF.

( Читать дальше )

DAX 30 добавляет опасений глобальной рецессии

- 19 августа 2019, 19:10

- |

Часовой график немецкого DAX 30 показывает, что структура снижения с 12 656 до 11 266 является импульсивной. Паттерн помечен (i) — (ii) — (iii) — (iv) — (v), где также видны пять подволн волны (iii). Импульсы указывают в сторону большей тенденции, которая более или менее отвечает на наш вопрос. Медведи по-прежнему у руля DAX 30. В ближайшие месяцы можно ожидать более низких уровней. С другой стороны, трехволновая коррекция следует за каждым импульсом, прежде чем тренд может возобновиться. Можно ожидать восстановления примерно до 12 000 человек до того, как медведи вернутся. Индикатор MACD также поддерживает краткосрочный позитивный прогноз. Он показывает сильную бычью дивергенцию между волнами (iii) и (v). Даже если быкам удается превысить 12 000, негативный прогноз остается действительным ниже 12 656. Если этот подсчет верен, это не время, чтобы играть против тренда. Часовой график DAX 30 показывает, что инвесторы правы, что нервничают на этот раз.

Часовой график немецкого DAX 30 показывает, что структура снижения с 12 656 до 11 266 является импульсивной. Паттерн помечен (i) — (ii) — (iii) — (iv) — (v), где также видны пять подволн волны (iii). Импульсы указывают в сторону большей тенденции, которая более или менее отвечает на наш вопрос. Медведи по-прежнему у руля DAX 30. В ближайшие месяцы можно ожидать более низких уровней. С другой стороны, трехволновая коррекция следует за каждым импульсом, прежде чем тренд может возобновиться. Можно ожидать восстановления примерно до 12 000 человек до того, как медведи вернутся. Индикатор MACD также поддерживает краткосрочный позитивный прогноз. Он показывает сильную бычью дивергенцию между волнами (iii) и (v). Даже если быкам удается превысить 12 000, негативный прогноз остается действительным ниже 12 656. Если этот подсчет верен, это не время, чтобы играть против тренда. Часовой график DAX 30 показывает, что инвесторы правы, что нервничают на этот раз.перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Несколько слов о том, что на самом деле стоит за ралли на фондовом рынке США

- 19 августа 2019, 15:20

- |

В июле на ZeroHedge опубликовали хорошую статью, посвященную феномену устойчивого роста фондового рынка Штатов на протяжении последнего времени. Он наблюдается на фоне оттока средств инвесторов с фондового рынка на долговой:

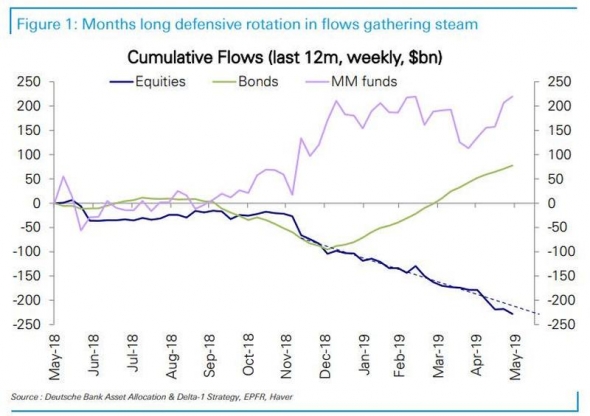

(Приток средств инвесторов на долговой (зеленая линия), фондовый (синяя линия) и денежный рынки (сиреневая линия), суммарное значение за 12 месяцев в млрд долл.)

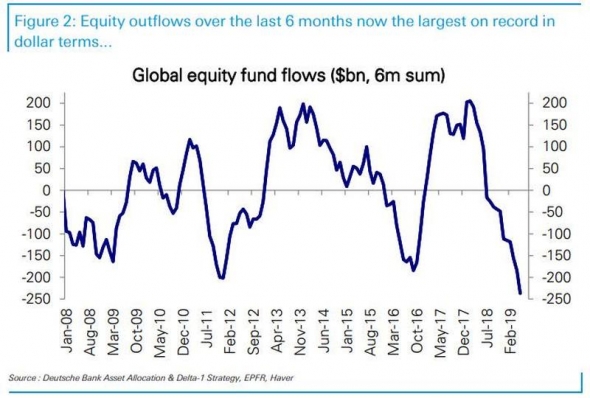

За прошедшие полгода инвесторы вывели с фондового рынка США рекордную сумму средств за всю историю:

( Читать дальше )

Индекс S & P 500: явные признаки «снижения энтузиазма» (перевод с elliottwave com)

- 19 августа 2019, 08:57

- |

Психология инвестора настолько важна, что EWI публикует раздел на эту тему каждый месяц.

Психология инвестора настолько важна, что EWI публикует раздел на эту тему каждый месяц.Этот график и комментарий взяты из раздела, представленного в нашем июльском финансовом прогнозе волн Эллиотта:

( Читать дальше )

X5 Retail Group: финансовые результаты за II кв. 2019 г.

- 16 августа 2019, 15:51

- |

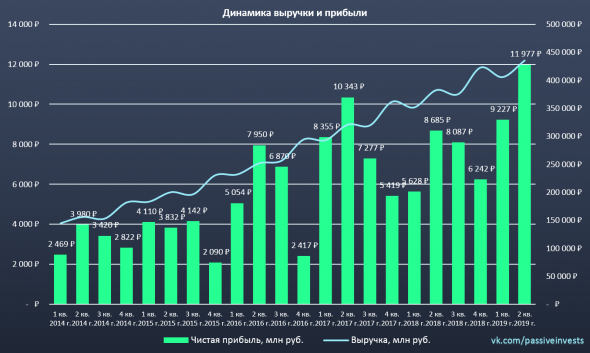

Выручка ритейла выросла на 14,3% по сравнению с аналогичным периодом прошлого года – до 437,3 млрд руб., валовая маржа увеличилась до 25%. Показатель EBITDA вырос на 24,2% — до 36,6 млрд руб., рентабельность по EBITDA составила 8,4%. Чистая прибыль X5 за апрель-июнь выросла на 55,5% и составила 11,97 млрд руб.

Сильные показатели обусловлены ростом like for like продаж, а также увеличением торговой площади. Самые лучшее показатели группы у «Пятерочки», сеть увеличила маржу за счёт сокращения энергопотребления на 4,9% с помощью технологии «умный дом». Расходы ритейла (SG&A), не включающие в себя расходы на амортизацию и обесценение, LTI и выплат на основе акций, как процент от выручки, увеличились до 17,3%, к чему привел рост затрат на персонал и прочих расходов. Чистый долг X5 снизился на 7,2% и составляет 195 млрд руб., при долговой нагрузке 1,6х. Капитальные затраты увеличились на 6,8% — до 21,8 млрд руб.

Что касается капитальных затрат, то прогноз компании на 2019 г. не изменился, и сумма составит 80-90 млрд руб., но при этом, по итогам года величина CAPEX будет зависеть в основном от сделок M&A. Во II кв. основная часть затрат пришлась на открытие новых магазинов — 54%, логистика – 14%, текущий ремонт и развитие IT – 8% и обновление магазинов – 6%.

( Читать дальше )

Торговые войны не так легко выиграть

- 15 августа 2019, 13:43

- |

Если почитать американские СМИ, то можно прийти к выводу, что в «торговой войне» с Китаем Трамп вновь не смог проявить выдержку. После анонсирования четвертого раунда «тарифов» с 1 сентября последовали исключения для ряда товаров (чтобы не испортить настроение электорату в рождественские распродажи). Также состоялся телефонный разговор на тему возобновления переговоров, если верить уже китайским СМИ – по инициативе американцев. Между тем, радость не была долгой, да и поддержка движения вверх была вялой, так как инвесторы уже не верят в благополучный исход и ждут беды.

Ящик Пандоры открыт: мало кто из рыночных наблюдателей и бизнеса в целом ждет заключения «сделки» до ноября 2020 года. Во всяком случае, пока «боль» рынков и экономики не стала невыносимой. Эффект от политики «AmericaFirst» в условиях, когда Трампу дали отпор, не заставил себя ждать. Откровенно слабая статистика из Германии и КНР. Также переход долгового рынка США в инвертированное состояние (переход спреда между доходностями двух и десятилетних гособлигаций в негативную область), надежный сигнал приближения рецессии, который не обманывал в последние 50 лет. И несмотря на то, что последнее дает гандикап для рынка акций (рецессия после инверсии фиксируется не сразу, а в течение следующих 10 месяцев-2 лет) – реакция в среду говорит о том, что по крайней мере в краткосрочной перспективе сила будет с «медведями». Хотя если обратиться к рыночной статистике, то в предыдущие пять аналогичных случаев с 1978 года фондовые индексы успевали спустя месяц или даже двух лет, обновить достигнутый прежде пик.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал