формирование портфеля

Как собрать портфель для выхода на пенсию?

- 14 сентября 2024, 15:39

- |

Как собрать портфель для выхода на пенсию❓

Доброго времени суток, Смартлаб! Сегодня поговорим о главных принципах формирования инвестиционного портфеля.

Одна из главных целей формирования инвестиционного портфеля – создание пассивного дохода для раннего выхода на пенсию. Сегодня рассмотрим модель для формирования портфеля с целью создать стабильный источник дохода.

Сколько нужно откладывать, чтобы заменить доход исключительно пассивным❓

Например, если в 25 лет начать откладывать около 70% дохода, то через 7–10 лет при доходности в 8–12% годовых пассивный доход вырастет до уровня первоначального дохода, какой бы он ни был. Такая стратегия актуальна для инвесторов, которые готовы выжать максимум от карьеры и хотят выйти раньше на пенсию.

Откладывая ме́ньшую сумму, вы тоже выйдите на пассивный доход, но это займет более длительный срок.

👉Откладывая 10% своих накоплений или 70% всегда нужно придерживаться принципов. Обязательно запомните это:

🔵Главная тактика пенсионных накоплений – это пассивное управление инвестициями. Предполагается что временной горизонт инвестиций составляет минимум 10 лет, на протяжении которых бумаги не продаются, а только продолжают докупаться, пока не придет время выхода на пенсию.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Завьялов Илья Николаевич про судьбу криптовалюты Ч.2

- 27 октября 2023, 17:08

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Институциональное дегенство

Конечно, мои друзья, которые каждое утро покупают *буквально* щиткоины сидя на горшке, — это далеко не единственная причина, по которой цифровые активы превратились в многотриллионную индустрию. Институты — или, как я привык их называть, закредитованные дегенераты в костюмах — играют свою роль в этом уравнении. Возьмем для примера венчурный капитал. Сегодня в США компании требуется в среднем 7 лет, чтобы достичь ликвидности — от начального финансирования до выхода на биржу. Во времена «пузыря доткомов» на это уходило всего 3 года.

Появление мегафондов, таких как Softbank или Tiger Global, изменило траекторию развития венчурного капитала как класса активов. Фирмы были «переоценены» в фирмы на стадии роста в гораздо более короткие сроки. До тех пор, пока они могли показать хоть какую-то динамику. Венчурные компании, поддерживающие стартапы, которые сжигают деньги, не являются чем-то новым в мире венчурного капитала. Но скорость, с которой это происходило, была гораздо выше в последние 2 года.

( Читать дальше )

Риск-менеджмент. Вторй шаг к успешной стратегии.

- 03 апреля 2023, 15:01

- |

В рамках данной рубрики я разрабатываю стратегию по фондовому рынку на примере нашего читателя из тг-канала – Руслана.

Предыдущий пост этой рубрики: smart-lab.ru/blog/890911.php

Нужен риск-менеджмент для того, чтобы было проще контролировать свои эмоции при торговле и ограничивать риски.

‼️ Основных аспектов управления своими рисками три:

1) Процент от депо на сделку.

Вы должны определить для себя сумму (в % от депозита), на которую вам комфортно входить в позицию. То есть вы не испытываете эмоций.

☝️20-30% этой части депо вам не жалко потерять и вы не испытаете эйфорию если заработаете 20-30% от неё.

2) Стоп-лосс.

Если вы краткосрочный трейдер, или интрадейщик, то вам необходимо продумать, какой максимальный стоп и при каких обстоятельствах вы ставите. Стопы ставятся под уровни поддержек.

3) Кредитные плечи.

Если вы на рынке не инсайдер, то плечи брать вообще нельзя. Тут математика трейдинга работает против вас, так как заработали вы, или потеряли – деньги за плечо брокеру отдать обязаны.

( Читать дальше )

#СТРАТЕГИЯ. 1 шаг создания. Определитесь, кто вы на рынке?

- 31 марта 2023, 12:42

- |

В рамках данной рубрики я буду разрабатывать стратегию по фондовому рынку на примере нашего читателя из тг-канала – Руслана.

Итак. 1 шаг формирования стратегии – это определение того, кем вы являетесь на рынке.

‼️Попрошу каждого отнестись к этому шагу серьёзно, ведь насколько я понял, общаясь с новичками на бирже, больше половины из них вообще не понимают, кем они являются на бирже.

👉 Всего типов участников рынка 4:

1) Долгосрочный инвестор. Человек, который покупает акцию минимум на 3 года исходя из макроэкономики и фундаментала компании. Не волнуется за свои позиции. Тратит минимальное количество времени на рынок. Имеет минимальный риск.

2) Среднесрочный спекулянт. Человек, который совершает сделки сроком 1-12 месяцев. Использует на 50% макроэкономику и фундаментал, на 50% технический анализ. Имеет повышенный риск и потенциальную доходность.

3) Краткосрочный трейдер. Человек, который берёт акцию на срок до нескольких недель. Каждый день заходит в приложение брокера, тратит на биржу 1-2 часа в день. Использует в основном теханализ. Имеет средний риск и повышенную доходность.

( Читать дальше )

С чего начать формирование инвестиционного портфеля?

- 20 февраля 2021, 19:58

- |

Хотите узнать как формировать инвестиционный портфель? Об этом наше новое видео, для просмотра переходите по ссылке:

( Читать дальше )

Портфель

- 03 апреля 2019, 07:24

- |

Как определить долю облигаций в портфеле

- 10 октября 2017, 10:39

- |

Есть два способа определить долю облигаций в портфеле. Можно задать ее единожды при формировании портфеля. А можно менять с учетом того, что происходит на рынке. Первый подход кажется проще, но второй оказывается выгодней. И вот, почему.

( Читать дальше )

Как найти баланс активов в портфеле

- 10 июля 2017, 11:20

- |

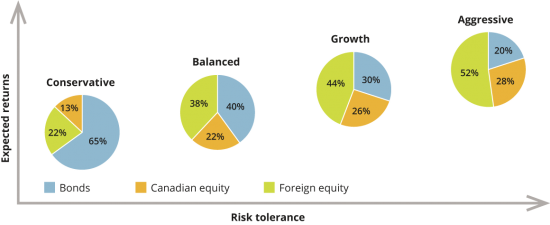

Продолжаем работать с портфелем. Ранее мы узнали, как ведут себя классы активов по отдельности и при добавлении в портфель. А сейчас разберем, как влияет структура портфеля (а говоря проще, состав) на его доходность. В этом нам помогут так называемые модельные (эталонные) портфели. Инвестиционные компании составляют их для того, чтобы нам было проще найти баланс в распределении активов.

( Читать дальше )

Американский и российский фондовый рынок. Преимущества и недостатки.

- 18 ноября 2016, 12:55

- |

Добрый день!

Сегодня провел вебинар по сравнению плюсов и минусов торговли на российской и американской бирже. Выложил на Youtube: www.youtube.com/channel/UCsxxaH4lzm4Ds3YQlCL91_A

Очень надеюсь, Вам понравится! Рассказал от души! Хорошего трейдинга и удачи во всем!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал