фундаментальный Анализ

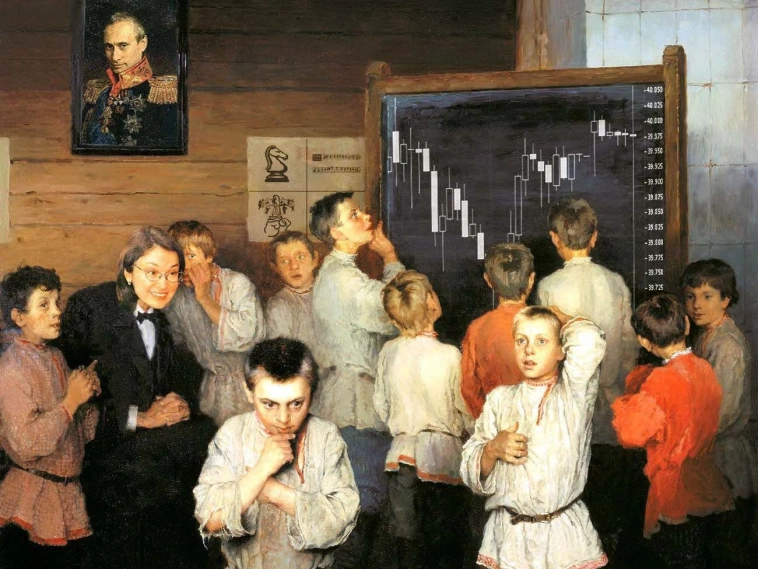

Учиться плавать или плыть? Фундаментальный или технический? Личное имхо

- 28 января 2024, 15:06

- |

Коротко: безусловно, технический с постепенным включением фундаментального.

Длинно: Фундаментальный анализ это база, основа. Когда она есть, это прекрасно. Но, как любую базу, ее изучать трудно, долго и, что немаловажно, быстрого выхлопа нет. На такое обучение нам в жизни отведено, грубо, 25 лет. А что делать 30-летним, начинающим торговать? Идти за парту лет на 5-8? Так ведь пойди найди еще ту парту. Я искал, натыкался только на дебилов и жуликов.

Не торговать, не изучив фундаментал это как, не соваться в воду, не научившись плавать. Глупо. Лезь в воду, плавай ежедневно, а попутно изучай технику, бери уроки, ставь физуху. Пловец с «базой», конечно, тебя переплывет, ну и что, на берегу сидеть? Кстати, где-то читал, что среди утопленников процент пловцов-разрядников огромен. Вроде как новички осторожничают, а разрядникам всё по колено.

Моя стратегия новичка в отношении акций:

0) Читать всякие книжки и вообще ловить любую инфу — это само собой. Мне нравятся японские свечи: изучая их, понимаешь рынок, и чисто визуально они начинают «катить в глаза».

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Обзор Инарктики — агрессивная идея с потенциалом в 40%, НО значительным риском

- 23 января 2024, 15:28

- |

Уважаемые коллеги, в первой части обзора мы с вами рассмотрели состав акционеров Инарктики, байбек и SPO компании: операционные показатели и рост объема производства рыбы, строительство новых заводов и цены на продукцию. Если вы ее не читали, то рекомендую начать с нее: t.me/Vlad_pro_dengi/708

А в этой части мы рассмотрим финансовые показатели компании, рассчитаем справедливую цену и отметим важные риски.

➡️ Финансовые показатели

✔️ Выручка, в млрд руб.

• 2017 – 5

• 2018 – 3,2

• 2019 – 8,8

• 2020 – 8,3

• 2021 – 15,9

• 2022 – 23,5

• 9 мес. 2023 – 20(прогноз на год – 27)

• 2024 (прогноз) – 31,3

Выручка за 2023 год будет рекордная для компании за все время – сказывается и рост и цен, и рост объемов продаж продукции.

Структура выручки за 6 мес. 2023 года:

• лосось (58,9%)

• форель (38,9%)

• красная икра (0,5%)

• прочая выручка (1,7%)

( Читать дальше )

Как инвестировать, если рынок не совсем эффективен?

- 22 января 2024, 13:50

- |

( Читать дальше )

Усиленные Инвестиции: итоги недели 12-19 января

- 21 января 2024, 23:17

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель на неделе снизился на 0.7%, против индекса Мосбиржи -0.6%

- Валютная позиция выросла на 0.1%

- СБЕР снизился на 0.4%. Смешанно отчитался по результатам по РПБУ за декабрь 2023:

— Чистый процентный доход +26.4% г/г

— Чистый комиссионный доход +19.3% г/г

— Операционные расходы +23.6% г/г

— Чистая прибыль -7.9% г/г

Прогнозный дивиденд (50% от чистой прибыли): 34.6 руб на акцию или 12.6% див. доходности к текущей цене

- По основным компаниям изменения: Северсталь +1.3%, ММК +0.3%, Сбербанк -0.4%, Лукойл -1.9%, Whoosh +5.1%, Черкизово -0.4%, Henderson -3.8%

- В Госдуму внесён законопроект о праве ЦБ ограничивать выдачу ипотечных кредитов с 1 июля 2024 года с целью предотвращения роста закредитованности граждан (СОЗД)

- Справочно, во вторник (23.01.2024) в 20:00 пройдет полюбившийся многим формат MasterMind с топовыми инвест. экспертами по ссылке: youtube.com/live/t3pPqp3WL2E

- В этот раз спикерами будут:

— Linmath / Linmath Trade Channel (https://t.me/+Dk5q22wakAsyYWMy)

( Читать дальше )

Будет ли расти наш рынок? Гигантские дивиденды, высокая процентная ставка, минимальные объемы покупок

- 19 января 2024, 16:19

- |

Целый триллион дивидендов я насчитал от крупных компаний, которые до конца этой недели инвесторы получают в свои карманы, и часть из них могут залить обратно на рынок. (Из них дивов на фри флот акции примерно 10% от общего объема). Но пойдут ли эти деньги на рынок акций?

А меж тем ЦБ опять начал сушить деньги...

‼️ Вышли свежие данные по узкой денежной массе. Я писал что к новому году ее прирост будет заметен, и так и получилось. Однако уже с начала этого года падение получилось довольно-таки сильным. Деньги куда то испарились.( Читать дальше )

ЛАДИМИР и ШАДРИН или ФА против ТА(часть3)

- 19 января 2024, 15:21

- |

Всем привет, снова я чтоб подтвердить, свое предостережение. ДА И С ПОСЫЛОМ ИЗУЧАЙТЕ ТЕХАНАЛИЗ и не слушайте ПРОФАНОВ

Началось все здесь

ЛАДИМИР и ШАДРИН или ФА против ТА(часть2) (smart-lab.ru)

Мне ЛАДИМИР как человек симпатичен своей искренностью, но ОН совершает и учит совершать своих последователей необдуманные поступки

Например плечи перед СВО привели к сливу его портфеля, но он продолжает их юзать без стопов и в необдуманных рекомендациях как выше по ссылке.

Совесть мне подсказывает, что нужно предупредить людей и создавать подобные посты… чтоб уберечь начинающих...

НАПОМНЮ графически как было(лучше один раз увидеть)

ГРАФИК АКЦИЙ АЛИБАБА БЫЛО

( Читать дальше )

Globaltrans. Новые вводные

- 18 января 2024, 09:40

- |

На этой неделе произошли важные события в отношении компании Globaltrans, поэтому предлагаю освежить общую картину.

📌Что случилось?

Ходили слухи, что в капитал компании войдёт Алексей Мордашов (Северсталь), но по итогу изменения в структуре произошли более кардинальные: казахстанский бизнесмен Кайрат Итемгенов купил 26,2% акций у основных акционеров (в будущем купит ещё 5.1% акций у другого акционера). Как итог новая структура капитала будет выглядеть так:

-Free float 56,2%

-Кайрат Итемгенов 31,3%

-Андрей Филатов 11,5%

-Прочие 1%

По идее должна быть оферта другим акционером, так как произошли изменения с более чем 30% акций, но Globaltrans не попадает под данный закон РФ, так как является Кипрской компанией.

📌Оценка бизнеса

По мультипликаторам у компании все очень здорово:

-P/E= 3,59

-EV/EBITDA=2,35

-Чистый долг отрицательный

Также компании почти нестрашны санкции и изменение рыночной конъюнктуры (не верю в сильное падение ставок).

Единственный долгосрочный минус — это высокий средний возраст вагонов (15 лет), что вызовет сильной рост Capexa в будущем ❗

( Читать дальше )

ЗОЛОТОДОБЫТЧИКИ РОССИИ — ТОП-3 АКЦИИ СЕГОДНЯ ❗️

- 17 января 2024, 21:08

- |

С момента моего последнего обзора золотодобытчиков минуло уже больше полугода!

Настала пора взглянуть на новый ТОП-3 сектора на Мосбирже по мнению Ranks 💰

⛏ ПОЛЮС (#PLZL) — ТОП-1 в России по добыче и ТОП-5 в мире с самой низкой себестоимостью!

— Стоит 7.2 EBITDA (средняя цена)

— Ликвидность бумаги (высокая)

— Total Cash Cost (себестоимость производства) ~$519 на унцию

— Дивы платит 2 раза в год (30% от Прибыли)

— В 2023 году дивиденды не заплатил и провёл выкуп «не для всех»

— К 2028 году планирует ввести в эксплуатацию Сухой Лог (40 млн унций золота в запасах ~$80 млрд)

— По итогам 9 месяцев не стал раскрывать выручку по РСБУ, но финрез компании улучшается

⛏ ЮГК (#UGLD) — ТОП-2 в России по ресурсам и самый быстрорастущий!

— Стоит 6.9 EBITDA (дёшево)

— Ликвидность бумаги (низкая)

— Total Cash Cost ~$996 на унцию

— Дивы платит 2 раза в год (50% от Прибыли), хочет перейти к выплате из денежного потока, что увеличит доходность

( Читать дальше )

Что интересного на Мосбирже? Самые рентабельные голубые фишки

- 17 января 2024, 16:47

- |

Выбираем самые рентабельные компании крупнейшей капитализации. В сочетании с мультипликаторами и техническим анализом это поможет выявить несколько интересных акций.

Рентабельность собственного капитала — ключевой показатель оценки эффективности работы компании. Другими словами, это процентная ставка, под которую в компании работают средства акционеров.

ROE (return on equity) = чистая прибыль (net income) / собственный капитал (equity).

При эффективном распределении и реинвестировании полученного дохода возможен рост ROE, а это может способствовать росту акций. Коэффициент помогает рассчитать фундаментальную стоимость балансовых мультипликаторов (ROE*(P/E) = P/BV). В сравнительной оценке ROE, Debt/Equity, прогноз по динамике EPS используются для подтверждения или опровержения дисконта/премии относительно мультипликаторов.

Структура таблицы:

1) ROE, данные за 2022 г.

2) P/E adj. — капитализация / чистая прибыль, скорректированная версия (без учета единовременных факторов).

( Читать дальше )

Яндекс

- 16 января 2024, 18:43

- |

Yet another indexer – еще один индексатор. Таково было рабочее название поисковой системы, которую разработали в середине 90-х программисты Аркадий Волож и Илья Сегалович. Длинное название урезали до знакомого нам «Яндекс». Начинали свой бизнес будущие основатели Яндекса с компании CompTek, занимавшейся автоматизацией рабочих мест и поставкой компьютеров. Сайт yandex.ru был запущен в 1997 году.

Уникальными преимуществами Яндекса стали изначально ориентированный на русский язык алгоритм поиска, минималистичный сайт, революционная контекстная реклама и опытный менеджмент, который на волне интереса к интернету не соблазнился щедрыми предложениями инвесторов и не продал контрольный пакет, как Озон или Рамблер. Яндекс сам по себе приносил мало денег, но держаться на плаву помогал более стабильный CompTek.

В 2000 году Baring Vostok Capital Partners и UFG купили 35,7% акций стартапа за 5,28 млн. долларов. Тогда команда Яндекса состояла из 25 человек, а все данные помещались на одном сервере. В тот год мы узнали знаменитый рекламный лозунг: «Яндекс. Найдется все!»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал