фьючерсы

В пятницу 13-го "вечерки" не будет...

- 10 декабря 2019, 14:20

- |

Московская биржа обращает внимание, что в связи проведением финального тестирования перед внедрением нового релиза торгово-клиринговой системы срочного рынка SPECTRA СР2019-3, вечерняя дополнительная торговая сессия на срочном рынке Московской биржи в пятницу 13 декабря 2019 года проводиться не будет.

Пресс-центр ММВБ

- комментировать

- ★1

- Комментарии ( 10 )

Задача по волатильности позиции

- 06 декабря 2019, 10:14

- |

Вот здесь https://smart-lab.ru/blog/579036.php ставился вопрос о способах сравнения волатильности фьючерсов.

В ходе обсуждения участники сошлись на правильности следующего утверждения:

«Волатильность инструментов можно сравнивать через их ГО. Инструменты с одинаковым ГО имеют одинаковую волатильность».

Теперь попробуем на основании первого утверждения провести следующий эксперимент:

1. Открываем 5 счетов на одинаковую сумму.

2. На каждом формируем моно-позицию из, соответственно, Brent, Ri, Si, Gold, Сбербанк.

3. На каждом счёте загружаем доступное ГО (в каждом случае разное) на 100%.

Далее вопрос: волатильность всех этих позиций будет одинаковой?

Сравнение волатильности фьючерсов

- 05 декабря 2019, 12:03

- |

Допустим, есть задача подобрать набор фьючерсов с примерно одинаковыми волатильностью и ГО.

ГО мы сравниваем по спецификациям. В таком случае остаётся необходимость сравнить волатильность двух фьючерсов.

Допустим, глядя на график, видим, что Mix, Ri, Gold и Brent более подвижные, чем Si или Eu.

Но таким интуитивным оценкам мало доверия.

Есть ли способы быстро и объективно провести такое сравнение, не проводя больших вычислений?

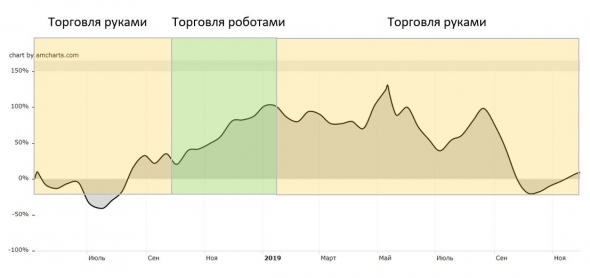

Наглядный результат преимуществ алготрейдинга

- 30 ноября 2019, 17:02

- |

Мое эквити за полтора года — наглядное тому доказательство.

По весьма уважительной причине пришлось свернуть недолгую роботорговлю в начале 2019. Появились дела, гораздо более важные и доходные, чем биржа. Но продолжил слегка приторговывать руками. Результат рукоблудия — налицо))

Вывод:

Любая система торговли выгоднее любой торговли без системы.

Фьючерс RTS-12.19

- 29 ноября 2019, 22:24

- |

Краткие текущие итоги недельного прогноза или Как использовать прогноз на практике

- 28 ноября 2019, 10:02

- |

Прошло три дня – приведу данные по прогнозам движения цены, максимальной и минимальной цен для каждого дня. А также поясню, как можно пользоваться этой информацией с пользой для своей торговли.

В таблицах показаны:

— для каждой даты: фактические значения High и Low (колонка «Факт»), их прогнозные значения (колонка «Прогноз на день»), отклонение прогнозного значения от фактического в шагах цены (колонка «Факт "-" прогноз»), прогнозное и фактическое направление движения цены (колонка «Направление цены») и торговый диапазон дня, т.е. разница между High и Low (самая правая колонка);

— в целом для недели (т.е. для интервала «неделя»)): прогнозное и текущее фактическое направление движения цены (первая строка в колонке «Направление цены»), текущие фактические значения High и Low (первая строка в колонке «Факт за неделю»), их прогнозные значения (первая строка в колонке «Прогноз на неделю»), отклонение прогнозного значения от фактического в шагах цены (колонка «Прогноз на неделю» — ниже прогнозных цен).

( Читать дальше )

"Модель Краснова" (Дедовский метод)

- 27 ноября 2019, 18:44

- |

Каждый профессиональный трейдер, оттачивает свое мастерство, и часто приходит к открытиям в этом моменте, когда видит рынок с высоты гармонии в себе и размышлений.

В одном из таких моментов я открыл уникальный ход цены. Модель, которая повторяется и имеет свою закономерность. Она обычно возникает в том месте, где цена подходит к середине своего диапазона. Это очень удобно, видеть такое место, и понимать, что уже половина ценового пути пройдена, и мы приближаемся к ее логической цели.

Можно взять любой актив, график любого периода и внимательно рассмотреть историю его движения от «вершинки» до «низинки».

Эта модель настолько уникальна и точна, что уже торгующему трейдеру её невозможно не заметить. Но замечая, её нужно и понять, т.к. это фактически независимая от новостей, политических событий, движений, индикаторов, акций, индексов, фьючерсов, валютных пар, бирж, стран – ОТРАБОТКА ДВИЖЕНИЯ ЦЕНЫ НА ЦЕЛЬ.

Четко понимая цель модели и уровень ее отмены, мы уже подбираем комфортную стратегию своих действий, смело, применяя в своей торговле опционы.

( Читать дальше )

Si и тренд

- 26 ноября 2019, 13:37

- |

2017 год (+7.15%)

Оптимизация на промежутке с 2014-01-01 по 2016-12-31, торговля 2017 год.

2018 год (+9.83%)

Оптимизация на промежутке с 2015-01-01 по 2017-12-31, торговля 2018 год.

( Читать дальше )

Сбер и тренд

- 26 ноября 2019, 10:40

- |

Тестирование идёт с постоянным размером капитала, в среднем использование капитала примерно 50%, фьючерс SR, комиссия + проскальзывание установлены в размере 0.02% от оборота (адекватные).

В тесте параметры оптимизируются по промежутку в три года и потом ещё год идёт торговля с использованием этих параметров. На графиках эквити разным цветом указаны промежутки IS и OOS.

2017 год (+1.73%; так себе, но живы остались)

Оптимизация на промежутке с 2014-01-01 по 2016-12-31, торговля 2017 год.

2018 год (+24.86%; неплохо, особенно с плечом)

Оптимизация на промежутке с 2015-01-01 по 2017-12-31, торговля 2018 год.

( Читать дальше )

Про тестирование стратегий на фьючерсах

- 26 ноября 2019, 09:29

- |

Тестер стратегий у меня самописный (java), что даёт неплохую производительность и возможность запрограммировать именно то, что нужно мне.

Обычная склейка фьючерсов не используется из-за нестыковок цены соседних контрактов, которые портят как расчёт прибылей/убытков, так и значения индикаторов.

Свечные данные сохраняются из терминала QUIK скриптом на QLua в ежедневном режиме отдельно по каждому инструменту. Получается, что для каждого фьючерса есть вся его история в виде csv-файлов «финамовского» OHLCV-формата. Тестер умеет загружать временные ряды из этих файлов за любой период времени.

Для каждого фьючерса прописаны 3 даты: дата экспирации, день, предшествующий экспирации, и день экспирации предыдущего фьючерса. В коде это выглядит примерно так:

SiH9("Si-3.19", "SiH9", "Si", 20190321, 20190320, 20181220),

SiM9("Si-6.19", "SiM9", "Si", 20190620, 20190619, 20190321),

SiU9("Si-9.19", "SiU9", "Si", 20190919, 20190918, 20190620),

SiZ9("Si-12.19", "SiZ9", "Si", 20191219, 20191218, 20190919),

В торговых системах используется правило: не торгуем истекающим фьючерсом в день экспирации. Позиции по фьючерсу в торговый день, предшествующий дню экспирации, закрываются по цене закрытия этого дня, а в день экспирации торгуется новый фьючерс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал