хедж-фонд

Против кого играют хедж - фонды и ОПЕК?

- 22 февраля 2017, 14:16

- |

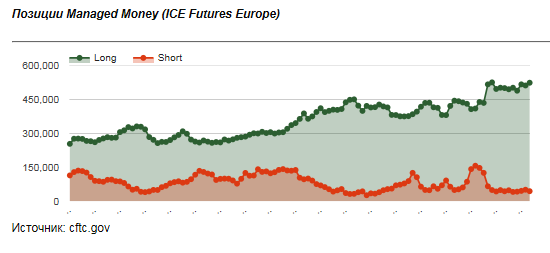

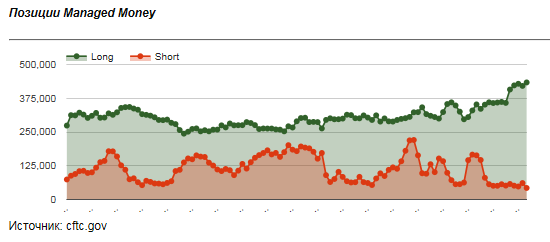

Это 10 дней мирового потребления или треть всех физических запасов нефти, которые на данный момент имеются в коммерческих хранилищах мира. По данным ОПЕК они составляют 2,999 млрд баррелей. Еще ни разу в истории фонды не аккумулировали такую длинную позицию по нефти в пересчете на физический объем. Это все происходит на фоне роста добычи сланцевой нефти в США и роста уровня запасов несколько на протяжении нескольких недель подряд.

Согласно раскрытой биржами информации, за неделю с 7 по 14 февраля фонды докупили фьючерсы и опционы на 12,8 млн баррелей нефти WTI и 12,1 млн баррелей Brent. Еще 24 млн баррелей было выкуплено при закрытии коротких позиций. Длинных позиций открыто в 11,5 раз больше.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Хедж-фонды подставили евро

- 21 февраля 2017, 11:29

- |

Наряду с сильной макроэкономической статистикой, желанием ФРС повысить ставку по федеральным фондам и намерением ЕЦБ придерживаться ультра-мягкой монетарной политики доллар США имеет еще один козырь по сравнению с евро. Речь идет о неспособности европейских хедж-фондов конкурировать с американскими аналогами. В 2016 средняя доходность первых составила лишь 1,3%, вторых – 6,9%. Хедж-фонды из Штатов воспользовались ралли S&P 500 на 16,7% с начала прошлого года, в то время как Stoxx Europe 600 за аналогичный период вырос в местной валюте лишь на 4,3%. Объем европейской индустрии хедж-фондов оценивается Wall Street Journal в $545 млрд, при этом велика вероятность, что неудовлетворенные итогами работы клиенты решат доверить свои средства американским институтам, что увеличит перелив капитала между Старым и Новым светом и будет способствовать снижению котировок EUR/USD.

«Brokers.pro. Новости и аналитика из платных первоисточников: FT, WSJ и FX-дилеров»

Использование Калькулятора Трейдера спасет Ваш депозит от слива!!!

- 29 января 2017, 19:23

- |

При Торговле, Кредитное плечо можно значительно уменьшать, и закладывать риск в каждую сделку не более 2% [Процент риска определяете сами].

Я лично рекомендую постепенно увеличивать % риска и сумму депозита, например по следующей схеме:

1. 50 USD центовый счет, 2% риска на каждую сделку, период — 3 месяца. (при успешной торговле, переходим к пункту №2).

2. 100 USD центовый счет, 3% риска на каждую сделку, период — 3 месяца (при успешной торговле, переходим к пункту №3)

3. 300 USD ПАММ счет, 4% риска на каждую сделку.

Когда станете профи, можно закладывать 5% риска в каждую сделку, но не больше, так как начинает работать отрицательное мат.ожидание против Вас.

Данную схему используют Хедж фонды и Инвест компании, к новичкам которые приходят к ним на работу [Только суммы на каждом этапе у них более значительные].

Калькулятор Трейдера можно скачать по ссылке:

( Читать дальше )

Объясните пожалуйста организационную структуру американского хедж-фонда?) Как я понял, хедж-фонд - это обычная LLC (ООО) c юр лицом-управляющим во главе?

- 28 января 2017, 11:57

- |

Наука зарабатывать: как команда талантливых математиков создала один из лучших в мире инвестфондов

- 24 января 2017, 22:34

- |

промелькнуло сегодня в нескольких местах. Довольно интересно рассказано в общих чертах просамый прибыльный хедж фонд. О том какие ошибки, какие уроки и какая там внутри атмосфера. Кстати люди не запариваются по поводу своего сайта: https://www.renfund.com/ — узнаете почему в статье. http://theoryandpractice.ru/…/15656-samyy-chernyy-yashchik-…

theoryandpractice.ru/posts/15656-samyy-chernyy-yashchik-kak-komanda-talantlivykh-matematikov-sozdala-odin-iz-luchshikh-investfondov-v-mireХЕДЖ-ФОНДЫ МАССОВО СНИЖАЮТ КОМИССИОННЫЕ

- 14 января 2017, 12:13

- |

Когда Крис Рокос открывал собственный хедж-фонд в конце 2015 г., он предложил инвесторам на выбор две схемы комиссионных: либо традиционные 2% годовых за управление и 20% от заработанной прибыли, либо 1% за управление и 30% от прибыли. Такие примеры сейчас не редкость. Из-за низкой прибыли и оттока средств хедж-фонды вынуждены снижать комиссионные.

«Большие усилия прилагаются, чтобы структура комиссионных удовлетворяла и управляющих, и инвесторов, – цитирует FT начальника глобального консалтингового отдела Barclays Эрнанно Дала Понта. – Время, когда все брали 2% за управление и 20% от прибыли, безусловно, в прошлом». По данным Barclays, хедж-фонды предлагают дисконт, если клиенты инвестируют большие суммы или работают с ними долгое время, а также при росте цен на определенные активы. Дисконты на комиссионные предлагают более 60% хедж-фондов (см. график), правда, непросто добиться скидок у фондов, работающих с мультистратегиями.

Сейчас средние комиссионные у хедж-фондов составляют 1,65% за управление и 18% от прибыли, рассказал FT гендиректор Beachhead Capital Эндрю Бир. У только что открывшихся хедж-фондов средние комиссионные – 1,49 и 17,5% (данные Hedge Fund Research). «Схема 2 и 20% мертва дольше, чем люди думают», – говорит директор подразделения хедж-фондов Aberdeen Asset Management Расселл Барлоу. По его словам, фонды, работающие с такими комиссионными, становятся редким исключением, в 2016 г. сдались даже самые могущественные из них.

«Инвесторы несут убытки вместе с фондом и отдают большую часть заработанной прибыли, – цитирует FT гендиректора платформы для молодых хедж-фондов Mirabella Джо Витториа, – сокращать комиссионные – это как переставлять стулья на палубе «Титаника».

В 2016 г. чистый отток хедж-фондов составил $51,4 млрд, больше было только в 2009 г. в разгар финансового кризиса (данные HFR). Однако уходящий год вселяет некоторую надежду. Индекс хедж-фондов HFR за январь – ноябрь вырос на 4,5% по сравнению со снижением на 1,1% в 2015 г. и ростом на 2,98% в 2014 г.

Сектор надеется на рост волатильности рынка и рост ставок – как следствие победы на президентских выборах в США Дональда Трампа. «Рынок, ранее одержимый низкой инфляцией и одинаковыми облигациями, теперь вынужден быстро приспосабливаться к росту доходности бондов и возможному переходу от денежного к фискальному стимулу», – говорит управляющий фонда Templeton Euroland Дилан Болл.

Свои надежды хедж-фонды связывают с ралли на рынке акций, начавшимся в ноябре после победы Трампа. Сильнее всего дорожают акции компаний с циклическими доходами и банков. Индекс финансовых компаний S&P 500 вырос на 20% по сравнению с 6%-ным ростом общего рынка. «Когда после Brexit, а затем и победы Трампа рынок сметал акции компаний с циклическими доходами, он дал нам возможность усилить долгосрочные позиции по нецикличным акциям, – отмечает портфельный управляющий по развивающимся рынкам хедж-фонда Man GLG Саймон Пикард. – Мы докупали акции, в отношении которых, как мы считаем, уже возник перебор с краткосрочным пессимизмом».

Инвестировать в хедж фонд

- 17 декабря 2016, 19:10

- |

Для этого нужна прибыльная стратегия и немного везения.

Ознакомится с текущим проспектом моего фонда может любой желающий по этой ссылке (там ссылка на файл PDF)

(будут ремарки — пишите, это короткий pitch book)

We have repeatable and expandable strategies, which were capable of predicting 2008 crisis. Records confirming this event are available. Also our unmatched strategies have proven to be very successful in stocks and commodities on rising and declining markets afterwards. We believe that with our offer investors will not have to tighten the belts and experience decline in returns on their investments. The pitch book provides detailed explanation of our investment process and examples of performance.

Что касается моего опыта, так с этим все просто. Я профессиональный управляющий. И у меня есть свой, в простонародье так называемый «граль» — а по сути простой алгоритм зарабатывания денег. Я его периодически совершенствую, разрабатываю новые модели. Время не стоит на месте. Что-то уже не работает. Поиск идей всегда продолжается."

А хеджфонд без хорошей проверенной стратегии — это мы уже знаем чем заканчивается — сливом.

Хеджфонд — это не писькадром.

Серьезных инвесторов прошу писать на почту info@banca.asia

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал