х5 retail group

Сильные результаты Х5 обусловлены в основном расширением торговых площадей - Атон

- 16 октября 2020, 11:36

- |

Общая чистая розничная выручка от продаж в 3К20 увеличилась на 15.4% г/г до 485.6 млрд руб., но упала на 1.5% кв/кв. Продажи Пятерочки и Перекрестка выросли на 18.4% и 18.7% г/г соответственно. Продажи Карусели снизились на 44.3% в основном из-за перевода 9 магазинов под управление Перекрестка. Динамика LfL-продаж продемонстрировала заметное ускорение кв/кв с 4.3% до 6.9%. В 3К20 магазины под брендом Пятерочка показали сильный рост LfL-продаж кв/кв до 8.5% (против 6.0% во 2К20), Lfl-трафик улучшился с -15% во 2К20 до -0.4%, тогда как рост LfL-корзины замедлился с +24.8% до +8.9%. Рост LfL-корзины Перекрестка замедлился с 44.9% во 2К20 до 13.6%, а LfL-трафик улучшился с -32.6% во 2К20 до -10.8%. Динамика LfL-продаж Карусели снова ухудшилась — с -8.4% во 2К20 до -10.1% в 3К20. Общее число магазинов X5 достигло 17 352, а рост торговых площадей составил 9.6% г/г в 3К20. Перекресток Впрок показал блестящую динамику — темпы роста чистых продаж и заказов в годовом сопоставлении составили 207.6% и 176.8% соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

X5 продемонстрирует достойные финансовые результаты по итогам квартала - Велес Капитал

- 15 октября 2020, 16:07

- |

Чистые розничные продажи группы выросли на 15,4% г/г до 485,5 млрд руб., немного опередив наш прогноз. LFL-продажи увеличились на 6,9% г/г при росте среднего чека на 8,8% и падении трафика на 1,8%. Структура роста сопоставимых продаж ожидаемо выровнялась по сравнению с предыдущим кварталом после выхода населения из самоизоляции. Продуктовая инфляция за период ускорилась с 3,6% до 4,3%, что также поддержало продажи. Торговая площадь увеличилась на 9,6% г/г против +10,7% во 2К и +11% в 1К, что примерно соответствует нашему прогнозу. Плотность продаж на кв. м. выросла, согласно нашим расчетам, на 4,8% г/г, что является самым высоким показателем за последние несколько лет.

( Читать дальше )

X5 продемонстрирует в этом квартале валовую рентабельность на уровне 25% - Велес Капитал

- 14 октября 2020, 15:07

- |

Согласно нашим расчетам, чистая розничная выручка X5 выросла в 3 квартале на 14,8% г/г до 483,1 млрд руб. Прирост обеспечат увеличение совокупной торговой площади на 9% г/г и рост сопоставимых продаж на уровне 6-7%. По итогам первой половины квартала менеджмент группы сообщил о росте выручки на 16,1% г/г (+19,3% г/г в сети «Пятерочка») и LFL на 7,6% г/г (+9,3% г/г в сети «Пятерочка»). Июль оказался особенно сильным месяцем с точки зрения продаж на фоне активизации населения после самоизоляции. Мы предполагаем, что на протяжении 3 квартала основной рост LFL пришёлся на средний чек, в то время как трафик оставался отрицательным, но, вероятно, эффект был уже менее ярко выраженным, чем в предыдущем периоде.

( Читать дальше )

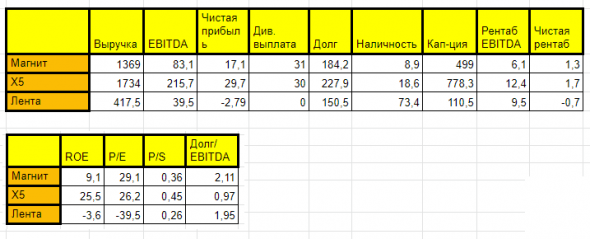

Сравнительный анализ крупнейших продуктовых ритейлеров России.

- 06 октября 2020, 00:09

- |

⚖️По примеру прошлых публикаций сравниваю продуктовые ритейл компании $MGNT $FIVE $LNTA по их мультипликаторам ROE, P/E, P/S и Долг/EBITDA.

📝План следующий: анализируем по мультипликаторам, лучшая компания по каждому мультипликатору набирает 3 балла худшая 1. Составляем итоговый зачёт и получаем наиболее предпочтительную компанию, а далее рассмотрим как пришли к такому результату в динамике 5 лет по финансовым показателям.

➖P/E (Price / Earnings) — количество лет, за которые бизнес, при его покупке по текущим ценам, себя окупит.

➖P/S – коэффициент отношения капитализации компании к ее выручке.

➖ROE — прибыльность собственного капитала (пример — ROE = 25% значит что на вложенные 100 рублей бизнес компании генерирует 25 рублей чистой прибыли).

➖Долг/Ebitda — за сколько лет компания может погасить свой долг.

1️⃣P/E. По данному пункту первое место заняла Х5. Хотя он у достаточно высокий 26,5 и не сильно отличается от магнита. Лента имеет отрицательный P/E так как в 2019 году был зафиксирован убыток в 2,8 млрд руб.

( Читать дальше )

Х5 сможет увеличить долю рынка за счет расширения своего присутствия в регионах - Промсвязьбанк

- 05 октября 2020, 12:51

- |

X5 Retail Group планирует по итогам 2020 года увеличить долю на рынке продуктовой офлайн-розницы до 13% с 11,5% в 2019 году, сообщается в презентации компании. В 2023 году ритейлер планирует нарастить долю до 15%.

Пандемия коронавируса существенно ускорила процесс трансформации бизнеса ритейлеров, причем не только продуктовых. Отличительной чертой стал уход в онлайн сегмент. Увеличить долю X5 сможет помимо онлайн сегмента и за счет расширения своего присутствия в регионах, в частности, Дальнего Востока.Промсвязьбанк

Лента может уделять особое внимание развитию формата супермаркетов - Альфа-Банк

- 03 сентября 2020, 14:04

- |

После вступления в должность Владимира Сорокина г-н Тинга станет консультантом компании для обеспечения гладкого процесса передачи полномочий. Владимир Сорокин занимал пост гендиректора “Перекрестка” (супермаркеты X5 Retail Group) с 2014 г. и был заместителем гендиректора – коммерческим директором сети “Магнит” с 2019 г. В X5 г-н Сорокин отвечал за программу редизайна “Перекрестка”, которая доказала свою успешность и улучшила финансовые результаты этого формата (рост LFL-трафика превышал 6% г/г в 2017-2018 гг., демонстрируя самую сильную динамику среди форматов X5).

В последнее время информация о назначении г-на Сорокина гендиректором “Ленты” так или иначе появлялась в СМИ. Таким образом, новость не стала сюрпризом для рынка. В то же время новость указывает на то, что у мажоритарного акционера “Ленты” есть амбиции вернуть рост бизнеса “Ленты”. Учитывая предыдущий успешный опыт г-на Сорокина в “Перекрестке”, мы не исключаем, что “Лента” будет уделять особое внимание развитию формата супермаркетов (в том числе через сделки M&A). Мы считаем, что эта информация не повлияет сильно на динамику акций компании до момента объявления рынку долгосрочной стратегии.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Х5 Retail - через сеть будут выдавать заказы из маркетплейса iHerb

- 19 августа 2020, 19:41

- |

iHerb обеспечит перемещение посылок за границей и авиафрахт, а 5Post обеспечит доставку посылок по стране.

Сейчас сервис 5Post охватывает 10 700 пунктов выдачи в торговой сети «Пятерочка» в 65 регионах присутствия.

Российский рынок обеспечивает около 20% оборота iHerb

источник

Акции Х5 обладают хорошим потенциалом для дальнейшего роста - Газпромбанк

- 14 августа 2020, 15:28

- |

Финансовые показатели улучшились после снижения в начале года. Валовая рентабельность (здесь и далее по стандарту МСФО 17) выросла на 23 б.п. г/г в 2К20 после падения на 43 б.п. в 1К20 благодаря сокращению потерь, снижению доли промо, а также эффекту товарного микса – на фоне закрытия сегмента HoReCa потребительский спрос сместился в сторону высокомаржинальных, в частности, готовых к употреблению продуктов питания, что разительно отличается от ситуации в 1К20, когда спрос был сосредоточен на низкомаржинальной бакалее и товарах длительного пользования. Денежные административные и коммерческие расходы (за вычетом эффекта от реклассификации части операционных издержек), как % от продаж, уменьшились на 17 б.п. г/г в 2К20, несмотря на дополнительные расходы, связанные с пандемией (1,76 млрд руб.). Это было достигнуто в основном за счет сокращения расходов на бэк-офис на фоне автоматизации процессов, а также снижения операционного левериджа на фоне опережающего роста выручки.

( Читать дальше )

Подтверждение планов по увеличению дивидендных выплат позитивно для акций X5 - Альфа-Банк

- 14 августа 2020, 12:32

- |

Компания ожидает ускорение роста продаж в 3К20 и улучшение рентабельности в 2П20 на фоне снижения промоактивности; менеджмент также указал на возможное ускорение темпов открытия новых магазинов в 2П20, ближе к концу года.

Это указывает на дальнейшие возможности повышения как нашего прогноза, так и консенсус-прогноза рынка в части выручки и EBITDA 2020П. Учитывая это, а также подтвержденные планы по увеличению дивидендных выплат в размере вплоть до 50% г/г по итогам 2020 г., мы подтверждаем свой позитивный взгляд на акции компании.Кипнис Евгений

«Альфа-Банк»

Основной вклад в рост выручки Х5 внес формат магазинов шаговой доступности - Атон

- 14 августа 2020, 11:49

- |

Выручка во 2К20 увеличилась на 12.9% г/г до 494 млрд руб., что соответствует консенсус-прогнозу. Рост выручки был поддержан хорошей динамикой LfL-продаж (+4.3%) и увеличением торговых площадей (+10.7% г/г). Валовая прибыль Группы по IAS 17 выросла на 13.9% г/г до 125 млрд руб. в результате снижения уровня потерь (по сравнению со 2К19) и более низкой доле промо. Валовая рентабельность достигла 25.3% (+23 бп г/г, 92 бп кв/кв), а по стандартам МСФО 16 — 25.6% (+22 бп г/г). Показатель EBITDA Х5 во 2К20 вырос на 14.4% г/г до 41.3 млрд. рублей, что соответствует рыночным прогнозам. Рентабельность EBITDA составила 8.4%. Чистая прибыль Группы увеличилась на 20.5% до 16.3 млрд рублей, что на 4.0% выше консенсус-прогноза. Чистая рентабельность составила 3.3% против 3.1% во 2К19. Общая сумма долга достигла 231.2 млрд руб., в то время как величина чистого долга составила 220 млрд руб. Отношение чистого долга к EBITDA (в соответствии с IAS 17) составило 1.68x. X5 отметила, что уровень рентабельности в онлайн-сегмента превысил ее собственные целевые показатели на 2К20, а онлайн-операции вышли на положительный уровень по EBITDA уже в мае 2020. Группа планирует увеличить количество дарксторов до 12 в 2022 (с 4 в декабре 2019) и развивать продажи на независимых торговых площадках. В ходе телеконференции компания также сообщила о росте чистых продаж с начала 3К20 на 16.1% г/г, а LfL-продаж — на 6.7%. Во 2П20 X5 ожидает роста уровня EBITDA г/г. Как и прежде, Группа видит потенциал для увеличения дивидендных выплат на 50% (что подразумевает дивидендную доходность в 5.8%). В октябре Х5 планирует представить стратегию развития на 2021-2023.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал