цБ рф

4 сценария экономики с планом действий от ЦБ

- 30 августа 2024, 10:07

- |

Как ЦБ видит текущую ситуацию:

Высокие ставки во 2П 2023 года ужесточили денежно-кредитные условия, но за счет растущих прибылей компаний и доходов населения кредиты продолжили расти.

Возможности для увеличения предложения ограничены: дефицит кадров + уже достигнута высокая загрузка производственных мощностей (вблизи 80%).

У компаний увеличиваются издержки: дефицит кадров приводит к росту зарплат, так как идет борьба за удержание и привлечение, из-за санкций стали выше расходы на логистику и транзакции. Повышение издержек компании переносили в цену за счет сильного внутреннего спроса.

Трансформация российской экономики — рост внутреннего спроса и производства и сокращение доли импорта и экспорта.

Действия ЦБ:

При прогнозе инфляции на уровне 4-4,5% в 2025 году сохранят ставку на уровне 14-16%, чтобы сдерживать спрос в условиях ограниченного предложения. Долгосрочная нейтральная ставка 7,5-8,5% предполагается с 2027 года. Считают, что изменение ставок влияет на экономику с отставанием в 3-6 кварталов, т.е. за год-полтора ЦБ может возвращать инфляцию к цели, если за это время не появляются новые шоки.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

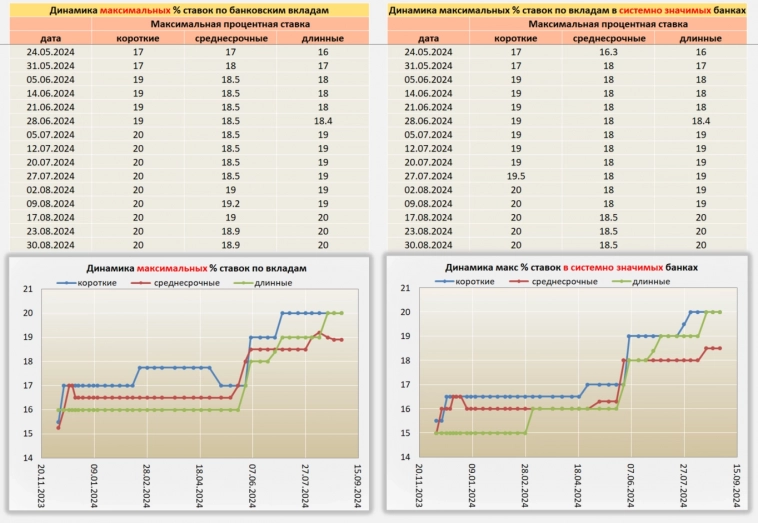

Ситуация по Вкладам от 30.08.24

- 30 августа 2024, 09:49

- |

На конец рабочей недели 30.08.24, ситуация следующая:

— В течение рабочей недели, ничего не изменилось, ставки по банковским продуктам не растут и не падают

— Недельная инфляция не снижается

— В целом экономическая ситуация в РФ, на данный момент без улучшений

— Путин обратил внимание на денежно кредитную политику, и сказал, что необходимо активнее бороться с инфляцией, естественно заинтересованные лица стали трактовать слова президента так, как будто ставку снизят и что она не помогает в борьбе с ростом цен. Но, не ведитесь на это, и скорее всего нас готовят к повышению КС. Т.к. единственный способ ЦБ РФ в борьбе с инфляцией, это повышение ключевой ставки и ограничение доступности кредитов.

На заседании ЦБ РФ 13.09.2024 шансы на повышение ключевой ставки увеличиваются, но в базовом сценарии, скорее всего, отставят на уровне 18%. Речи о снижении КС не идет вообще.

Ссылка на таблицы, актуальных банковских вкладов

Гадание на кофейной гуще Банка России!

- 29 августа 2024, 19:13

- |

При этом ключевая ставка ЦБ — главный инструмент влияния на инфляцию — не уходит выше 20%.

На мой взгляд это говорит о том, что реально управлять инфляцией они не в состоянии и экономика России находится под угрозой!

Заботкин А.Б. сегодня на пресс-конференции...

- 29 августа 2024, 18:34

- |

1. Порадовал тем, что ставку ниже инфляции опускать даже не думают.

2. Огорчил тем, что ущербную модель развития экономики с моторчиком от «циклосипеда», на основе параметров которой строится ДКП, менять не планируется.

В этом контексте сегодня он связал мысль председателя ЦБ, высказанную не так давно о том, что мол экономику на перегреве необходимо временно остудить (зажать спрос) пока предложение расширит свои мощности, а потом спустить деньги с депозитов на это предложение, тот спрос который нагулял жирок на солнышке.

Представляете какая продуманная макро стратегия, направить капиталы людей и предприятий с полянки сбережений в загон потребления.

Тут можно подумать, что это не я сберегаю на вкладе, а государство готовит спрос под своё предложение, интересно.)

План действий ЦБ по борьбе с инфляцией

- 29 августа 2024, 16:42

- |

Ведомости пишут, что Правительство и ЦБ подготовят план действий по борьбе с инфляцией

📝 По словам источников «Ведомостей», власти договариваются об охлаждении спроса на новые займы по трем видам заемщиков: госкомпаниям и компаниям с госучастием, получателям кредитов с субсидированной ставкой и розничному сектору.

По всем направлениям кредитование слабо реагирует на изменение ключевой ставки.

🟢В первой группе заемщиков – компаниях, которые контролируются государством, – активный рост задолженности связан с замещением иностранных займов российскими и финансированием инвестиционных программ, отметил один из источников. В ряде случаев организации оценивают свои возможности слишком оптимистично.

🟢Второе направление – кредитование с субсидированной ставкой, которое касается льготных программ для малого и среднего бизнеса, аграриев и экспортеров по корпоративным программам повышения конкурентоспособности. Предлагается пересмотреть условия этих мер поддержки либо вовсе отказаться от их финансирования со следующего года.

( Читать дальше )

Мировой кризис не сильно отразится на ключевой ставке в России

- 29 августа 2024, 16:19

- |

Проект основных направлений единой государственной денежно-кредитной политики на 2025-2027гг. ещё предстоит внимательно изучать всем интересующимся, хотя его уже начали растаскивать на громкие цитаты, вроде такой:

( Читать дальше )

Джентльмен удачи Заботкин

- 29 августа 2024, 15:39

- |

У ЦБ НЕТ ПРЕДЕЛЬНОГО ПОРОГА ДЛЯ УРОВНЯ КЛЮЧЕВОЙ СТАВКИ — ЗАБОТКИН

ЗАБОТКИН: ИДЕТ УСИЛЕНИЕ ИНФЛЯЦИИ, ПО ИТОГАМ 24Г ОНА СКЛАДЫВАЕТСЯ ЗАМЕТНО ВЫШЕ НАШЕЙ ЦЕЛИ ВБЛИЗИ 4%

ЗАБОТКИН: В ЭТИХ УСЛОВИЯХ ЦБ ВИДИТ НЕОБХОДИМОСТЬ В БОЛЬШЕЙ ЖЕСТКОСТИ ДКП И ПОДДЕРЖАНИИ ЕЕ БОЛЕЕ ДЛИТЕЛЬНОЕ ВРЕМЯ

ЗАБОТКИН: ПОТРЕБУЕТСЯ СОХРАНЕНИЕ ЖЕСТКОЙ ДКП В ТЕЧЕНИЕ ВСЕГО 25Г, БЛАГОДАРЯ ПРЕКРАЩЕНИЮ ПЕРЕГРЕВА В ЭКОНОМИКЕ ИНФЛЯЦИЯ В 25Г ВЕРНЕТСЯ К ЦЕЛИ

БАЗОВЫЙ СЦЕНАРИЙ БАНКА РОССИИ НЕ ИСКЛЮЧАЕТ, ЧТО КЛЮЧЕВАЯ СТАВКА МОЖЕТ ВЫРАСТИ ДО 20% ДО КОНЦА ГОДА, НО ЭТО НЕ ПРЕДОПРЕДЕЛЕНО — ЗАБОТКИН

Мой комент: Он говорит про 24 год, то есть в 25 году возможно будет 20+ процев.

Может быть, имхо естессно, давят и фонду шоб подготовить вкусные цены для захода американских синагог после снятия санкций, но это я хз, так… конспирология)

Последние данные по инфляции не дают основания говорить, что происходит последовательное снижение темпов роста цен - зампред ЦБ Заботкин — ТАСС

- 29 августа 2024, 15:38

- |

- Общий баланс аргументов за повышение и неизменность ключевой ставки с июля существенно не изменился;

- Последние данные по инфляции не дают основания говорить, что происходит последовательное снижение темпов роста цен;

- Оперативные данные за август свидетельствуют о замедлении темпов роста кредитования в РФ.

t.me/tass_agency

tass.ru/ekonomika

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал