экономика

Несостоявшиеся кризисы экономики США

- 22 ноября 2019, 15:57

- |

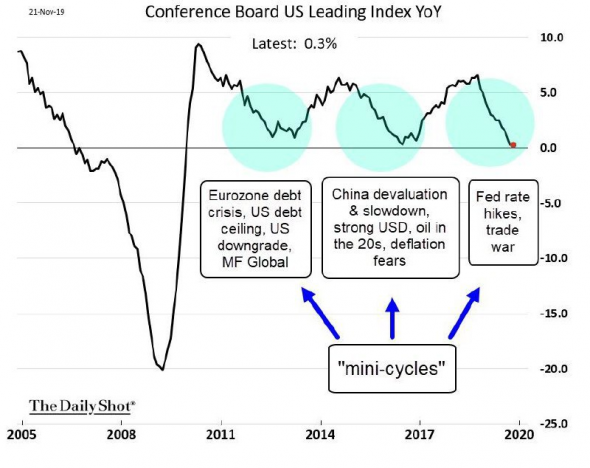

На графике хорошо видно как американская экономика трижды за последние годы подходила к кризису. Однако запуск программ количественного смягченичения в 2011-2014 годах и бюджетное стимулирование от Трампа в 2017 году продлевали цикл.

Сейчас ФРС пытается вновь смягчить падение через снижение ставок и де-факто возобновление покупок активов на баланс.

Телеграм-канал Bastion. Присоединяйтесь!

- комментировать

- ★4

- Комментарии ( 2 )

Картина дня: Вербальные интервенции и проблемы в переговорах

- 21 ноября 2019, 11:15

- |

Корпоративные события:

- Сегодня АО «Газпром газораспределение» с 10:00 до 17:00 собирает заявки на продажу 850,59 млн бумаг Газпрома (около 3,6% от акционерного капитала). Продажа должна пройти по единой цене. Сегодня акции растут на 3% до 256 руб. на крайне высоких оборотах.

- Еще вчера зампред правления Газпрома Фамил Садыгов заявлял, что компания может продать часть казначейского пакета акций в скором времени, однако конкретных сроков по данному вопросу нет. «Я даже не делаю такую сенсацию, что в обязательном порядке «Газпром» должен прямо сегодня продать. Такой задачи нет… Часть реализовали, часть тоже будем реализовывать, для этого будем смотреть на рынок. Как рынок сложится, так и выйдем. Разумеется, на российской бирже», – говорил Садыгов.

- Кроме того, в Газпроме еще раз подтвердили план на постепенный рост дивидендных выплат.

- Начальник департамента 816 Газпрома Александр Иванников сообщил, что компания рассмотрит проект новой дивидендной политики 5 декабря 2019 года. Дивиденды за 2019 год будут рассчитываться уже в соответствии с новой политикой.

- По словам Владимира Путина, капитализация Газпрома сейчас сильно занижена. «Капитализация будет расти. Она вообще явно занижена, это очевидно для всех экспертов. Она находится на минимальном уровне. Потенциал роста компании «Газпром» даже трудно посчитать. У нее самые большие запасы в мире», – уверен Путин.

- Министр финансов РФ Антон Силуанов также считает, что капитализация Газпрома, на фоне оценок президента, имеет высокий потенциал роста.

- Сбербанк сообщил о том, что компания начинает принимать карты American Express в платежных терминалах и банкоматах по всей России. «Новое сотрудничество будет полезно для туристов, приезжающих в Россию, поток которых растет с каждым годом, предоставляя им возможность выбора оплаты картами American Express во время пребывания в стране», – утверждает зампред правления Сбербанка Светлана Кирсанова.

- Финансовый директор Норникеля Сергей Малышев говорит, что компания не исключает возможности проведения IPO Быстринского проекта горно-обогатительного комбината (ГОКа) после 2020 года.

- Президент Норникеля Владимир Потанин утверждает, что компания начинает внедрять технологии безлюдного производства, способных заменить человеческий труд в самых тяжелых условиях. «Мы начинаем внедрять современные технологии. В частности, например, мы говорим о создании безлюдного производства, безлюдной шахты. Это означает, что при помощи различного рода механизмов — дронов в том числе — мы проводим те работы, которые раньше проводили люди. И таким образом часть профессий просто-напросто отмирает», – подчеркивает Потанин.

- Скорректированная чистая прибыль QIWI в 3 квартале 2019 года выросла в 1,6 раза до 1,89 млрд руб. в сравнении с тем же периодом прошлого года.

- Глава ВТБ Андрей Костин рассказал, что банк готов пойти на долгосрочную реструктуризацию долгов оборонно-промышленного комплекса при условии сохранения минимальной рыночной ставки, но решения по вопросам списания долгов не приняты. Кроме того, Костин не исключает кадровых изменений в ВТБ в начале следующего года.

- Ритейлер Дикси начнет развитие онлайн-продаж. Уже со следующего года на одном из российских маркетплейсов откроется интернет-магазин супермаркетов «Виктория», которыми управляет группа компаний Дикси.

( Читать дальше )

Почему связь между процентными ставками и движением валют больше не существует?

- 20 ноября 2019, 16:56

- |

Сколько бы не старались центральные банки опустить ставки глубже на отрицательную территорию, их валюты от этого не слабеют. Почему так происходит?

С момента появления центральных банков одним из железных правил финансирования была зависимость уровня ставки и стоимости валюты. Чем ниже процентная ставка, тем слабее валюта. Об этом расскажут в любой книжке по классической экономической теории.С 2009 г. многие центробанки активно снижали ставки, чтобы помочь экономике дешевыми деньгами, а также снизить стоимость своей валюты, тем самым подстегнув экспорт.Стоит сказать, что ЦБ до сих пор снижают ставки, иногда даже до отрицательных значений. Однако все изменилось, и, как отмечают в Bank of America, процентные ставки больше не влияют на курс валют G10.

Скользящая 12-месячная корреляция теперь равна практически нулю.

Прежде чем углубиться в детали этого наблюдения, стоит отметить воздействие отрицательных ставок на экономику.

Как резюмирует Афанасиос Вамвакидис из BofA, отрицательные ставки являются своего рода формой финансовых репрессий. Центральный банк, по сути, наказывает банки, которые не предоставляют достаточно кредитов. Но у банков есть определенные правила, которые не позволяют быть слишком агрессивными на рынке кредитования.

Если сначала спрос будет слабым, например из-за торговой войны и высокой политической неопределенности в других регионах, отрицательные ставки могут ухудшить ситуацию, еще больше снизив доходность банков.Даже если банки выдают кредит под давлением, качество такого кредита может оказаться сомнительным, устраняется рыночная дисциплина, и это поставит под угрозу портфель банков в долгосрочной перспективе и приведет к снижению потенциального роста экономики в целом.Как показал последний саммит МВФ, отрицательные ставки являются огромным негативом для вкладчиков, людей с низкими доходами и инвесторов.Большинство центральных банков признали наличие таких проблем, а также риски со стороны слишком длительного сохранения отрицательных ставок.

Но в ответ они обычно отмечают, что это временная мера. Конечно, через пять лет после того, как ЕЦБ опустил ставки ниже нуля, он продолжил снижать их, тем самым, по сути, издеваясь над формулировкой “временная мера”.Весомым аргументов в пользу отрицательных ставок был бы факт того, что такие меры помогли ослабить валюту, что в свою очередь повысило инфляцию и помогло экономике.Атанасиос Вамвакидис отмечает, что он больше не верит этому аргументу. Причина настолько проста и интуитивно понятна, что неудивительно, почему ни один экономист не понял этого раньше: “Когда многие центральные банки имеют отрицательные процентные ставки, они просто компенсируют друг друга в гонке на дно, оставляя свои валюты в целом неизменными”.Вамвакидис обращает внимание, что осенью этого года произошли два ключевых события, которые заставляют его поверить, что у ЦБ появилась прекрасная возможность избавиться от отрицательных ставок, не заботясь об укреплении валюты.

Во-первых, ЕЦБ в сентябре сократил депозитную ставку еще глубже в отрицательную зону, но евро не отреагировал (график 1).

Если так, то зачем снижать ставки?

( Читать дальше )

Картина дня: Изменения в Яндексе и торговые разногласия

- 19 ноября 2019, 10:34

- |

Корпоративные события:

- Яндекс предупреждает своих акционеров о рисках создания Фонда общественных интересов. Утверждается, что данное событие вместе с возможной передачей «золотой акции» от Сбербанка могут «создать ощущение» усиление госконтроля над компанией, что может привести к изменению корпоративной культуры, потере ключевых контрагентов, персонала и т.д. Вчера акции компании на новостях о «buyback» и изменении управленческой структуры выросли на 12% до 2525 руб. Сегодня же наблюдается коррекция до 2480 руб.

- В Сбербанке сообщили о получении обращения от Яндекса с просьбой передать «золотую акцию» обратно компании. Данный вопрос будет рассмотрен 19 сегодня.

- Глава Сбербанка Герман Греф уведомил о том, что он останется в совете директоров Яндекса в случае изменения структуры управления.

- Чистая прибыль Русагро за 9 месяцев 2019 года снизилась на 28% до 7,145млрд руб. в сравнении с тем же периодом прошлого года. Выручка увеличилась более чем в 2 раза до 104,891 млрд руб., EBITDA на 29% до 13,226 млрд руб., однако рентабельность по данному показателю упала с 20% до 13%.

- За январь-сентябрь этого года чистая прибыль Газпром нефти по МСФО увеличилась на 7,1% до 320 млрд руб. Выручка выросла на 2,4% до 1,87 трлн руб., а операционный денежный поток на 17,5%.

- Заместитель гендиректора по экономике и финансам Газпром нефти Алексей Янкевич сообщил, что компания не исключает возможность выхода на выплату дивидендов в размере 50% от чистой прибыли по МСФО быстрее Газпрома. Сейчас Газпром нефть выплачивает 40% чистой прибыли в качестве дивидендов.

- С начала года по 15 ноября Газпром нарастил добычу газа на 0,5% до 431,9 млрд кубометров, а экспорт газа в дальнее зарубежье был сокращен на 1,1% до 169,7 кубометров.

- Вице-президент Норникеля по стратегическому планированию Сергей Дубовицкий рассказал, что в компании не ожидают изменений в текущей дивидендной формуле до 2023 года. При хорошей конъюнктуре рынка металлов не исключены дополнительные промежуточные выплаты.

- Агентство Fitch подтвердило рейтинг Ростелекома на уровне «ВВВ-». Прогноз – «стабильный». Рейтинги Tele2 поставлены на пересмотр с возможностью их повышения.

- Саудовская Аравия снизила планы на IPO Saudi Aramco в ответ на слабый спрос со стороны международных инвесторов. На IPO будут предложены 1,5% акций, а капитализация компании может составить от $1,6 до $1,71 трлн. Ранее ожидалось, что стоимость эмитента может достигнуть $2 трлн.

- С 7 по 13 ноября АФК «Система» в рамках «buyback» выкупила акций еще на 173,2 млн руб.

( Читать дальше )

Нашел ответ, зачем нужен мост В Никуда.

- 18 ноября 2019, 15:41

- |

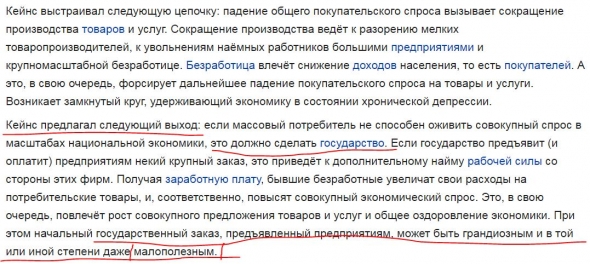

всё упирается в некого теоретика.

Его зовут КЕЙНС

есть у него и противники, назовем их ЛИБЕРАЛЫ

именно либералы говорят что не надо вмешиваться в рынок, всё путём типа будет.

Но и наверное государство неспособно что-то делать.

возможно острые УГЛЫ сточить, менее заметно было бы что это

действительно депрессия.

У нас такая деперссия и методы с 2017 года примерно.

у нас — МОСТЫ

У Трампа Стена.

Ну логично же.

Я нашел объяснение и теперь я спокоен.

И не слушайте этих нервнутых, что мост в никуда не нужен.

он нужен по терории, теперь вы знаете как будет действовать РФское государство,

решившее совладеть с депрессией.

Прежнее решение — олимпиада решила депрессию?

______________

ссылки на статьи.

https://ru.wikipedia.org/wiki/%D0%9A%D0%B5%D0%B9%D0%BD%D1%81%D0%B8%D0%B0%D0%BD%D1%81%D1%82%D0%B2%D0%BE

Американские фондовые индексы обновляют максимумы

- 18 ноября 2019, 14:07

- |

На прошлой неделе вышли данные по инфляции в США, которая выросла на 0,1% к 1,8%. Это первый сигнал о том, что дальнейшее снижение процентной ставки ФРС может прекратиться, по крайней мере до Нового Года. С другой же стороны, ФРС продолжает вливать в экономику 60 млрд.дол ежемесячно, что и гонит цены на рисковые активы вверх. Более того, представитель ФРС заявил о том, что текущий уровень процентных ставок является приемлемым для рынка и таким же и останется в ближайшее время.

Поэтому вывод следующий: увеличение доли акций в инвестиционном портфеле до 50% и диверсификация средне- и долгосрочными облигациями на остальные 50%. Конечно же каждый из вас должен учитывать свой риск-профиль и инвестировать в зависимости от его уровня.

( Читать дальше )

Все ли так плохо с нашей экономикой?

- 18 ноября 2019, 09:23

- |

Пол Волкер. 1979-1987 годы — председатель правления ФРС. Известен проводимой антиинфляционной политикой. Так ему удалось уменьшить инфляцию с 11,22% в 1979 году до 3,66% в 1987 году. Последствия уменьшения инфляции сказались на безработице, которая выросла по разным оценкам в 5 раз.

«Более того, даже если ставка процента оставалась настолько низкой, что фирмы, которые хотели взять кредиты и инвестировать, могли бы найти кредиторов, готовых дать им деньги, они не стали этого делать из опасения, что не смогут отдать кредиты.»

К.Р. Макконнел, «Экономикс» 19-е издание.

Коллеги, добрейшего всем утра!!!

Большинство из нас на рынке — для того, чтобы попытаться увеличить свой капитал. Ну а на интернет-ресурсах — чтобы увидеть какие-либо идеи, поделиться победами и поражениями. Но не суть. Суть в том, что мы все смотрим за котировками, за данными макростатистики и ожидаем, что завтра начнется коррекция или рост, сами того не подозревая, попадаем в когнитивные ловушки. Я к тому, что слишком много идет инфо о вот-вот кризисе, долларе или евро «в небеса и тому-подобное». Поэтому предлагаю взглянуть на это с другой стороны.

( Читать дальше )

Недельный свайп: снижение ставок по ипотеке, крах We Work и реклама Wall Street Journal времен холодной войны

- 17 ноября 2019, 14:03

- |

Макро

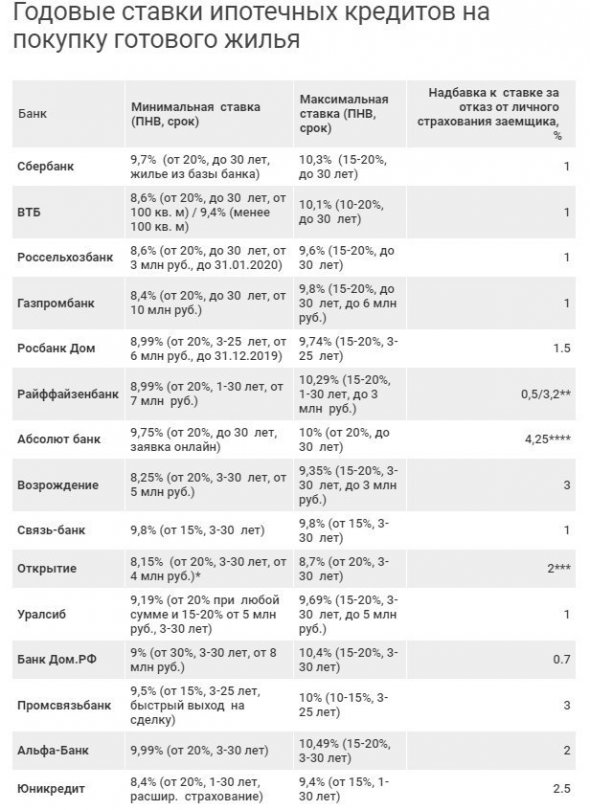

1. Ставки по ипотеке а России. 17 из топ-20 банков смягчили условия кредитования после того, как ЦБ 25 октября снизил ключевую ставку на 0,5% до 6,5% годовых. Средневзвешенная ставка по ипотеке сейчас находится на уровне около 9,6%, уже к концу года показатель должен обновить исторический минимум и достичь 9,2%-9,3%.

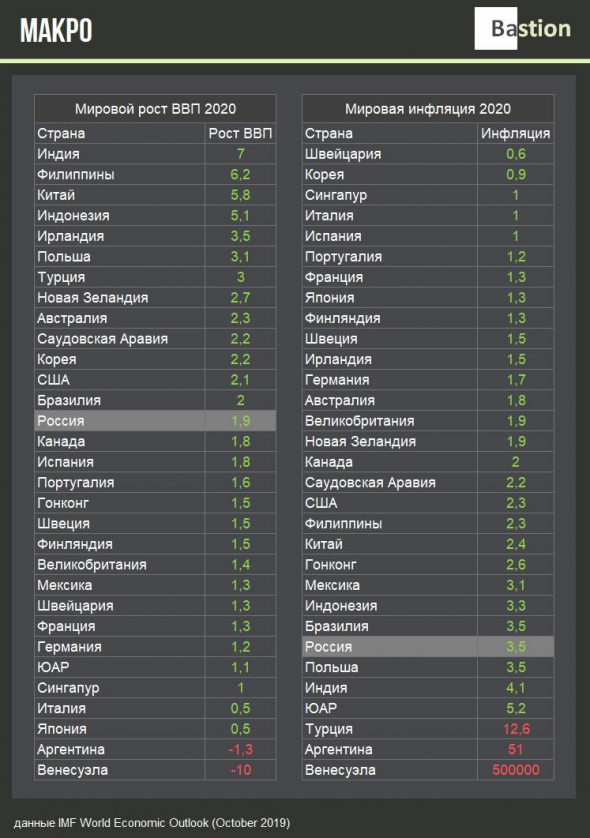

2. ВВП и инфляция в странах в 2020 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал