юнипро

Рынок акций продолжает расти на наплыве ликвидности - Invest Heroes

- 16 января 2020, 13:49

- |

Пампы. Большое кол-во новичков на рынке создает немыслимые ранее разгоны котировок в бумагах, где как не было, так и нет никакой инвестиционной истории, т.к. в них мажоритарный акционер плевал на остальных и никогда не зайдут профессиональные управляющие. Соответственно, 100 физиков прибежали, продали дороже следующей сотне эти последние будут сидеть до нового хайпа или котировка будет съеживаться.

Рынок акций РФ. Рынок акций продолжает расти на наплыве ликвидности. Сейчас для многих пенсионных фондов стало очевидным покупать дивдоходность 7-8% в голубых фишках против 6% в ОФЗ. Это выгодно даже с учетом налогов. Я полагаю, тут ситуация не изменится, поэтому стратегия «покупки доходности» остается актуальной.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

+ Юнипро

- 15 января 2020, 10:50

- |

Пока покупаю на основной счет.

Соотношение акции/облигации в порфеле теперь 52/48.

Инвестиционная идея: Покупка Юнипро

- 14 января 2020, 17:16

- |

Юнипро успешно провела гидроиспытания и все необходимые монтажные работы по вводу в эксплуатацию третьего энергоблока Березовской ГРЭС. Мы ожидаем, что в феврале-марте компания сможет запустить блок в эксплуатацию.

Запуск положительно скажется на финансовой стабильности и устойчивости дивидендов компании, т.к. строительство энергоблока осуществлялось по программе ДПМ, по которой гарантируется высокий возврат на инвестиции за счет повышенных платежей на мощность. По нашим оценкам ежегодная выручка от третьего энергоблока составляет 12-13 млрд руб., а рост показателя EBITDA может составить +52% в 2020 г. — до 43 млрд руб.

Новая дивидендная политика Юнипро предполагает увеличение выплат и их поддержание на уровне 20 млрд руб. в год в 2020-2022 годах, что представляет очень привлекательную доходность для инвестора в размере 11.1% годовых.

На пенсию в 65. Дивидендный дождь декабря 2019 г. Итоги года. Всех с Новым годом! Здоровья, любви, счастья, денег!

- 31 декабря 2019, 06:37

- |

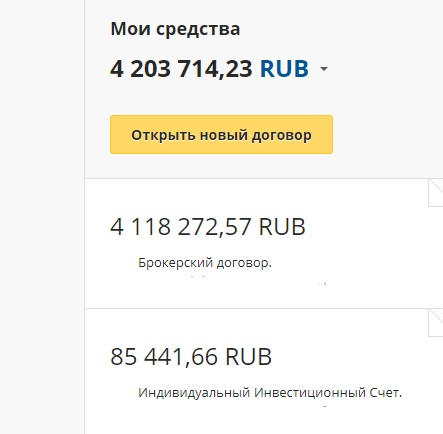

Напомню о себе, мой портфель, как я откладываю 14 лет по 3 тыра в месяц на smart-lab.ru/profile/Elshet1969/

Прирост по сравнению с декабрем 2018 г. неприлично большой, лучше не писать, не вызывать зависти и зла на жестком смарт-лабе.

( Читать дальше )

ИНВЕСТОР - итоги 2019 года

- 30 декабря 2019, 19:59

- |

Начало положено. План 10 лет (120 месяцев), то есть 1/60 часть пути пройдёна. Сделаны трудные первые шаги. Да, возможно много и ошибочных позиций, время покажет. Главное что торговать надо только в лонг, на свои, без плеч. Равномерно 2 раза в месяц пополнять счёт. Больший упор стараться делать на дивидендные акции.

Первые 100 тысяч накоплены и даже есть небольшая прибыль по инвест-счёту. Сформирована «подушка пополнения инвест-счёта в размере» 155 тысяч рублей (часть средств выведенных со спекулянтского счёта). Но на инвест-счёт не кладу, так как появится соблазн на них купить что-нибудь, поэтому держу вне рынка.

Какие планы по инвест счёту на 2020 год. За счёт регулярных пополнений и дивидендов довести к концу 2020 года инвест-счёт до 500 тысяч рублей.

Конечно если случится обвал, то это не получится, но цель поставлена.

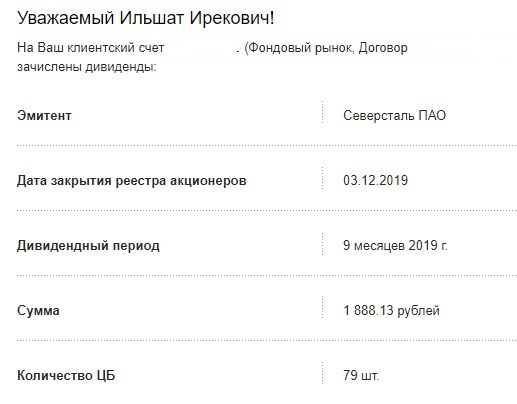

Пришли дивиденды 27.12:

( Читать дальше )

Газпром выходит на рынок

- 27 декабря 2019, 06:39

- |

Согласовать участие ООО «Газпром капитал» в ПАО «ЛУКОЙЛ», ПАО «Интер-РАО», ПАО «Квадра», АО «Минудобрения», ПАО «Мосэнерго», ПАО «МРСК Центра», ПАО «ОГК2», ПАО «Юнипро», ПАО «Энел Россия», ПАО «Фортум», ПАО «ТГК-2», ПАО «ТГК-14», ПАО «ТГК-1», ПАО «РусГидро», Банк ГПБ (АО), АО «СОГАЗ», АО «Газпром энергосбыт» и ООО «Газпром энергосбыт Брянск» путем приобретения акций (долей в уставных капиталах) указанных обществ на условиях, указанных в приложении к решению участника.

Приложение не опубликовали)))

upd.: Капитал ООО «Газпром капитал» на 30/06/2019 -1,4 трлн. руб.

Рекомендации к покупке: Сургутнефтегаз ап и Юнипро

- 23 декабря 2019, 19:13

- |

Динамика акций Сургутнефтегаза в этом году представляется очень интересной. Если 2018 стал крайне успешным для держателей привилегированных акций компании, то нынешний привел к резкому росту обыкновенных бумаг, при этом истинные причины этого роста остаются неизвестными и вполне могут остаться таковыми и далее. Ранее мы высказывали предположение, что это может быть связано с изменением дивполитики в дальнейшем, возвращением акций к более справедливой оценке(они были очень дешевы в сравнении с конкурентами) и так далее. Слухи о покупке части Лукойла опровергли обе компании, но и это, и отсутствие подтверждений других причин не стали фактором коррекции бумаг компании. В данный момент мы обращаем внимание на возможную покупку необыкновенных, а именно привилегированных акций компании. Во-первых, уже несколько месяцев они торгуются дешевле обыкновенных, что закономерно для многих компаний, но только не в том случае, когда дивиденды по привилегированным одни из самых высоких на рынке, а по обыкновенным стремятся к нолю. Второй фактор, как раз, заключается в дивидендных выплатах по привилегированным акциям. Они будут в разы меньше, чем за2018 год из-за влияния курсовых разниц на прибыль по РСБУ, однако доходность все равно превысит 5%, по нашим расчетам. При этом в случае ослабления рубля, что в 2020 вполне вероятно, доходность вновь вернется выше 10%. Наконец, нужно отметить положительную динамику операционных результатов компании. Следя за влиянием курсовых разниц на бухгалтерскую прибыль, многие не обращают внимания на улучшение основных метрик. Кроме того, даже после значительного роста по мультипликаторам акции Сургутнефтегаза не выглядят дороже конкурентов. Данная рекомендация сопряжена с некоторым риском, однако, на наш взгляд, он вполне оправдан.

( Читать дальше )

На российском рынке приходит время второго эшелона акций приносить прибыль - Invest Heroes

- 23 декабря 2019, 17:46

- |

Практический вывод из этого наблюдения: рынок все больше будет торговаться по фундаментальным факторам и можно зарабатывать на индивидуальных преимуществах либо недооценке компаний, пока рынок в целом движется в боковике. Логичны pair trade идеи.

Сырье и валюта

Российский рубль в полной мере ощущает поддержку со стороны экспортеров, но продолжаем сохранять ставку на ослабление рубля во второй половине недели, когда эффект налогового периода уйдёт и возникнут сезонные факторы спроса на валюту. Думаю, ещё 1-1.2 рубля роста у нас впереди. Одно из интересных наблюдений на этот счет — это что РФ выплатит Украине $3 млрд. по газовым нашим делам. Этот отток валюты из РФ должен влиять на курс на горизонте 2-3 недель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал