2019

Первые 100 сделок - DONE.

- 07 октября 2019, 21:15

- |

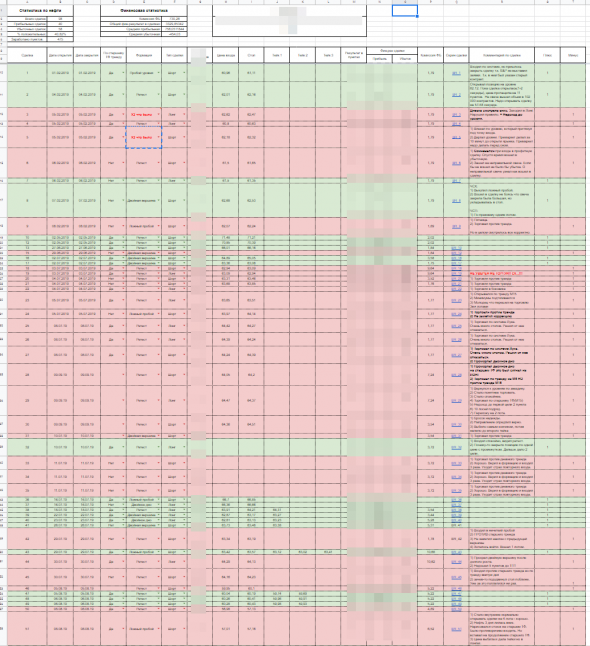

В этом году было сделано 100 сделок, часто по торговой стратегии, часть на «попробовать». Выбран самый понятный для меня инструмент это — нефть.

Результаты следующие:

Сделок: 100

Положительные: 40

Отрицательные: 58

Процент положительных: 40,82%

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Какие у вас цели на ЛЧИ-2019

- 24 сентября 2019, 20:05

- |

Какие у вас цели на ЛЧИ-2019

А какие цели у вас?

Жалко, что в ЛЧИ нет акций Сибирского Гостинца))

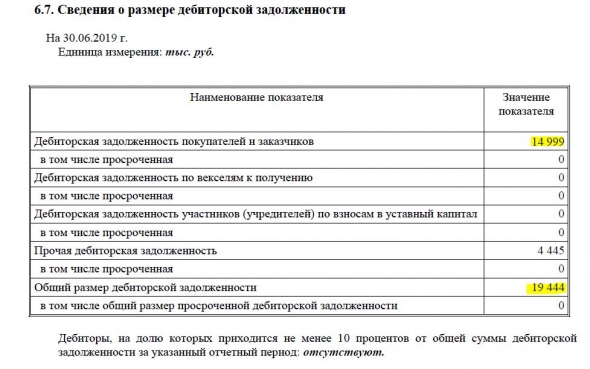

Сибирский Гостинец - то что не увидели в отчете

- 21 сентября 2019, 20:16

- |

Дебиторская задолженность – это задолженность перед организацией, т.е. долги к получению.

Дебиторская задолженность возникает, когда товары (работы, услуги) реализованы, а денежные средства за них еще не получены, или когда поставщику выплачен аванс, а товары (работы, услуги) в счет него еще не поступили.

В случае, если появляются обоснованные сомнения в том, что дебиторская задолженность не будет погашена, по такой задолженности создается резерв, уменьшающий финансовый результат.

Главным источником дебиторской задолженности является отсрочка платежей. Ни для кого не секрет, что в мире бизнеса принята постоплата. Сначала поставляются товары или оказываются услуги, затем покупателю выставляется счет, затем происходит оплата. С точки зрения бухгалтера фирма получила доход в момент выставления счета. Эта разница во времени приводит к кассовым разрывам — несоответствии бухгалтерских доходов и реального денежного потока. Прибыльные фирмы могут постоянно испытывать проблемы с текущими выплатами, если у них не налажено управление дебиторской задолженностью.

PS

Есть шанс, что выплатят купон по валютным облигациям до конца сентября

Обзор мирового рынка: Третьего не дано?!

- 19 сентября 2019, 17:23

- |

Американский рынок акций не отказывается от мыслей о повторении рекордов. До цели остается немногим меньше процента, и многие наверняка ждут – не дождутся, когда же это произойдет, чтобы рассмотреть возможность перехода к продажам. Федрезерв по итогам последнего заседания не дал четких гарантий в новом, третьем снижении ставки в этом году, в «торговой войне» нельзя отрицать очередного срыва переговоров, наконец есть и тривиальное влияние фундаментальных факторов. Выручка транснациональных компаний в среднем по рынку более чем на треть формируется за рубежом, где в отличие от США ситуация за последнее время скорее ухудшилась. Вдобавок к этому стоит учесть и влияние крепкого доллара, и обострение геополитических рисков. И хотя до официального старта сезона квартальных отчетов остается месяц, ожидания третьего по счету квартала, где фиксируется снижение EPS, способны уже сейчас ослаблять уверенность игроков. Это не исключает ускорения вверх в ближайшие дни за счет принудительной ликвидации незакрытых «шортов», но подчеркивает: насколько шатким может оказаться положение тех, кто увлекся «плечами» и не контролирует риски. Особенно в свете событий последних дней на денежном рынке, которые напомнили о кризисе 2008 года.

( Читать дальше )

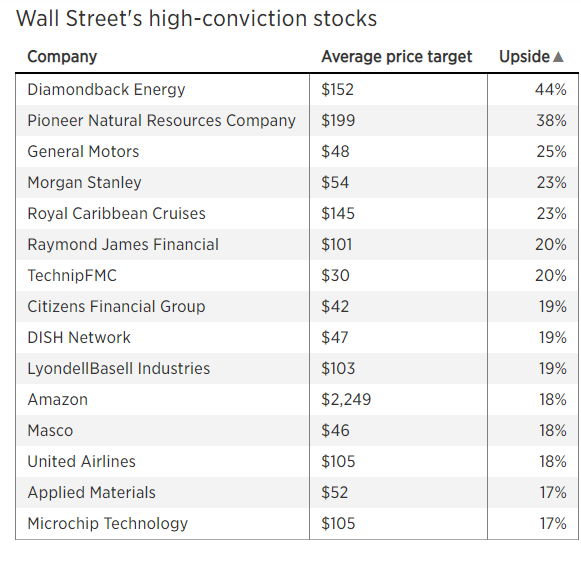

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

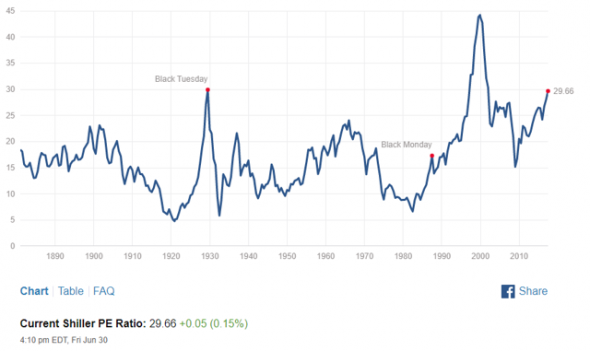

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

Дефолт США, остались считанные дни, внимание!

- 09 июля 2019, 07:22

- |

Ну что. друзья, похоже сбываются слова пророка из Кармадонского ущелья, про кирдычок вашей Америке… Вот и Электромонтёр говорит, что прилетит оттуда, а тут как на зло РБК с утра заморосил:

Американские эксперты предупредили США о риске дефолта в сентябре

Развитие такого сценария, полагают в американском Центре двухпартийной политики, возможно из-за более низкого, чем ожидалось, притока налоговых поступлений. Чтобы избежать дефолта, властям необходимо повысить потолок госдолгаВ целом, отмечается в релизе, рост федеральных доходов Штатов за 2019 год был «вялым» и составил менее 3% (предполагалось, что он составит 6%). Более низкие, чем ожидалось, сборы подоходного налога с предприятий, по-видимому, были связаны с сокращением налогов в 2017 году, говорится в сообщении.

Прежде эксперты BPC, напоминает Bloomberg, прогнозировали, что «день X» для США может настать в период с октября по ноябрь. «Новый анализ [ситуации] выявил опасный сценарий, который нельзя игнорировать», — отметил, комментируя новые данные, Акабас. «Участники переговоров по бюджету должны знать: время истекает», — добавил он, заверив, что на данный момент единственным способом исключить возможность дефолта в этом году для США — это продлить срок погашения госдолга в ближайшие недели».

( Читать дальше )

КАК ПРОДАТЬ БИТКОИН? -70% счета но яйца крепкие )

- 08 июля 2019, 23:37

- |

я продаю уже неделю пишу что будет падать…

smart-lab.ru/my/Millioner-Gold/blog/all/

и так пока все смеються и это реально капец опасно уже 1000 пунктов минус даже больше 1300, но стоп второй как говорил еще стоит.

кто еще живой -маладец.

,

так вот хотите продавать ( ставать в шорт) и зарабатывать можно тут

КРИПТО БИРЖА

+ от меня вам 10% скидка на комиссию по ссылке

КРИПТО БИРЖА

Крипто биржи какие я использую ( перепробовал очень очень много ) — Это лучшие и по комиссиям и работе и выводу-вводу средств

2.

goo.gl/QMU31y

3.

goo.gl/5ZQKqP

4.

goo.gl/45FzP8

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал