BANEP

Дивиденды Башнефти могут быть больше, чем у Лукойла, но я не покупаю. Почему?

- 14 ноября 2023, 20:05

- |

Корреляция Urals в рублях с выручкой Башнефти = 82%, корреляция с прибылью = 85%.

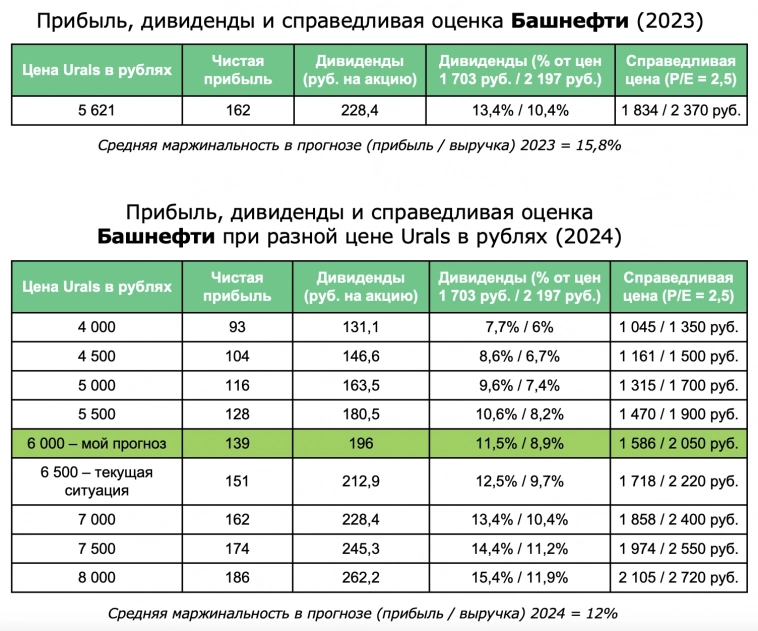

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях. Модель консервативна, как с точки зрения маржинальности 2024, так и с точки зрения оценки компании, НО:

У Башнефти есть три минуса:

❌ Башнефть выплачивает не менее 25% дивидендами. Это наиболее низкий % payout среди всех российских нефтяников.

❌ Вместо этого деньги из компании выводит Роснефть (ее главный акционер) через дебиторскую задолженность.

❌ Башнефть сокращает добычу и переработку нефти в последние 5 лет (например, добыча упала с 20,6 млн т до 13,9 млн т с 2017 по 2021 годы; переработка с 18,9 до 15,5 млн т).

По этим причинам акции Башнефти оцениваются по низкому P/E (средний P/E за последние годы = 3, но я буду смотреть по 2,5, потому что компания c угасающей производственной динамикой).

➡️ Прогноз по Башнефти на 2023 год

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

тс: покупка ROSN, BANEP, MTLRP робот CandleMax

- 10 ноября 2023, 18:16

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА ROSN, РОБОТ CANDLEMAX

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 598.85

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 11.2

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 11.2

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА BANEP, РОБОТ CANDLEMAX

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 1687

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 35

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 35

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА MTLRP, РОБОТ CANDLEMAX

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 348.25

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 14.2

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 14.2

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 615/408

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

Апдейт по Башнефти #BANEP

- 23 октября 2023, 18:52

- |

📊 Финансовые результаты компании за I полугодие 2023:

🔹 Выручка составила 413,5 млрд руб. (I полугодие 2021: 358 млрд руб.)

🔹 Чистая прибыль достигла 76,5 млрд руб. (I полугодие 2021: 28 млрд руб.)

🔹 EBITDA показала результат в 103,4 млрд руб.

❗️Компания опубликовала сокращенный отчет, не раскрывая результаты за 2022 год.

📌 Исходя из коэффициента выплаты дивидендов — payout ratio — в 2021,за I полугодие 2023 на дивиденды уже накоплено по 105,6 руб. по обоим типам акций.

🟢 Ранее мы уже рекомендовали к покупке акции Башнефти, с тех пор бумаги показали рост на 15%. Мы полагаем, что новости по восстановлению нефтяного демпфера позитивно скажутся на финансовых показателях компании, что может найти отражение в повышении дивидендов.Наращиваем позицию в своих стратегиях.

❔А что думаете вы?

Держу – 🗿

Куплю – 🐳

Думаю – 🤔

тс: покупка BANEP, BSPB, KMAZ, MSNG робот PVVI

- 05 сентября 2023, 18:16

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА BANEP, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 1499

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 26

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 26

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА BSPB, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 303.39

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 7.1

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 7.1

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА KMAZ, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 264.6

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 8

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 8

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА MSNG, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 3.3975

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.074

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.074

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 710/396

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

тс: покупка BANEP, TRMK, POSI робот AVP

- 30 августа 2023, 18:16

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА BANEP, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 1408

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 29

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 29

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА TRMK, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 270.12

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 9.5

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 9.5

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА POSI, РОБОТ AVP

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 2329.8

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 85

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 85

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 442/248

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

Идея в акциях #BANE, #BANEP

- 12 июля 2023, 16:45

- |

⛽️ПАО АНК «Башнефть» #BANE, #BANEP – одна из ведущих вертикально интегрированных нефтяных компаний России, занимающая шестое место по объему добычи нефти в стране. Благодаря своей богатой истории и значительной добыче и переработке нефти, компания обладает сильными фундаментальными показателями.

📊Финансовые показатели:

• Капитализация: 320,4 млрд руб.

• Выручка: 851,7 млрд руб.

• EBITDA: 157,2 млрд руб.

• Чистая прибыль: 83,3 млрд руб.

• Дивиденды (АО и АП): 199,89 руб.

• P/E: 3,8

• P/S: 0,4

• P/BV: 0,6

• EV/EBITDA: 2,9

• Дивидендный доход (АО): 10,6%

• Дивидендный доход (АП): 14,6%

🟢Драйверы роста:

🔼Растущий объем добычи нефти: Башнефть занимает шестое место по объему добычи нефти среди нефтяных компаний России, что создает потенциал для роста и увеличения выручки.

🔼 Увеличение дивидендов: Компания стремится выплачивать дивиденды на уровне не менее 25% чистой прибыли группы по МСФО, что может поддержать рост акций.

( Читать дальше )

Башнефть АП, подходим к сопротивлению.

- 18 мая 2023, 15:08

- |

Башнефть АП Недельный график.

1600-1700р. сейчас выступает сопротивлением. Большая вероятность, что дотянут, осталось 7-15%. Но от сюда можно будет ожидать глубокую коррекцию.

Как видим, зашли крупные объемы, будут их разгружать коррекцией или долгим боковиком.

Так же идет вертикальный рост, с сентября более 150%.

Поэтому спекуляцию я бы прикрыл, не дожидаясь 7-15% роста и переложил бы в другую бумагу.

Инвест от 1600-1700р. можно ждать коррекцию к 1100-1200р. и на полученные дивиденды тут можно увеличить позицию и ждать уже 1900+р.

------------------------------------------------------------

Обогнал рынок ММВБ в 10 раз, доходность портфеля 5600% с 2014г. Еще больше мыслей и идей в моем авторском канале Cash инвестиции. Ссылка в описании профиля. Подписывайтесь!

Все удачной торговли и профита.

Башнефть - дивидендные интриги

- 18 мая 2023, 07:43

- |

Покупая акции Башнефть с вероятной доходностью около 10%, есть риск получить очень долгое закрытие гэпа или не закрытие вообще.

глубина просадки после дивидендной отсечки, скорее всего будет больше самих дивидендов.

бумагу дают в шорт, ещё один фактор в пользу глубокой просадки, наряду с неопределённостью величины дальнейших выплат

график Башнефть преф неделя

🔥Обзор Башнефти. Дойная корова Роснефти или интересная возможность для инвесторов?

- 07 мая 2023, 07:16

- |

И то, и другое. Сейчас объясню почему.

Больше обзоров и сделок в моем ТГ-канале, подпишитесь и читайте: t.me/Vlad_pro_dengi

👉🏻Главные операционные и финансовые показатели

Башнефть не публиковала никакой отчетности за 2022 год, поэтому будем предполагать исходя из цен на нефть, курса доллара и объема переработки.

🇷🇺 Всю нефть Башнефть добывает и перерабатывает в России.

⬇️ У Башнефти падает нефтедобыча, за последние 5 лет она упала с 20,6 до 13 млн т. (сказалось решение ОПЕК+ и решение Роснефти сокращать добычу за счет Башнефти). По переработке цифры не такие плохие — есть снижение с 18,9 до 15,5 млн т., однако это не так значительно.

46% выручки компания получает от экспортной выручки не в страны СНГ. Большую часть выручки занимает доход от реализации нефтепродуктов.

📍Выручка компании за 2021 год составила 852 млрд руб. (мой прогноз в 2022 году – 927 млрд руб., в 2023 — 811 млрд руб.)

📍Прибыль компании за 2021 год составила 83 млрд руб. (мой прогноз по прибыли, если сохранится маржинальность в 9,78%, за 2022 год — 91 млрд руб., за 2023 год — 79 млрд руб.

( Читать дальше )

✅Башнефть АП

- 13 марта 2023, 13:07

- |

Все, целидобили. Идет усиленная продажа. Разметку изменил, волна (А) только еще завершена. Ожидаю начало отката в рамках (B), после которой будет интересный тренд в рамках ©.

Телега: https://t.me/+F6Ka767DDgFhZGQy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал