BERKSHIRE HATHAWAY

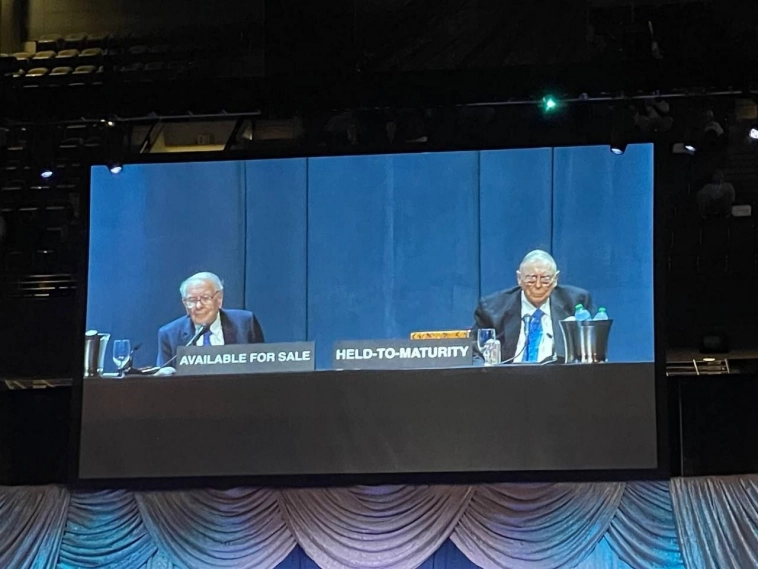

Сохранить богатство, работоспособность и ясность ума к 99 годам - разве это не мотивация?

- 07 мая 2023, 21:21

- |

Участник нашего чата @mozgovikresearch прислал фото с годового собрания Berkshire Hathaway. Говорит, что Чарли Мангер все еще отлично соображает в возрасте 99 лет.

«Они не просто в своем уме, а в отличной форме» — написал он в ответ на мой вопрос.

Блин, вот это то, что по-настоящему мотивирует! Было бы невероятно круто сохранить ясный ум и через 60 лет! Представляете сколько всего интересного произойдет за это время!

- комментировать

- ★9

- Комментарии ( 80 )

Страховая "дочка" Баффета "попала"

- 28 апреля 2023, 20:49

- |

Лос-Анджелесские терминалы и Soco West подали в среду в Суд по делам о банкротстве по главе 11 в США по округу Нью-Джерси. Акционерный капитал четырех компаний был приобретен косвенной дочерней компанией Berkshire Hathaway (NYSE:BRK.B) (NYSE:BRK.A) в декабре 2007 года.

seekingalpha.com/news/3961539-four-companies-indirectly-owned-by-berkshire-hathaway-file-for-bankruptcy

Мой комментарий. Заголовок «громкий», но из текста ясно, что речь не о приобретенных долях, а о страховании деятельности потенциальных банкротов. Впрочем, если учесть, что страховые взносы у Баффета по самым скромным оценкам в 7 раз больше портфеля акций (некоторые эксперты утверждают, что в 12 раз больше), оцениваемого в десятки миллиардов, то это для Баффета «комариный укус».

Баффет увеличил долю в Occidental Petroleum еще на $216 млн

- 29 марта 2023, 07:24

- |

За последний год Баффет инвестировал в Occidental Petroleum более $11 млрд, а цена пакета Berkshire Hathaway в Occidental Petroleum на 27 марта оценивалась в $12,6 млрд. Баффет начал снова покупать акции после перерыва в несколько недель и добавил в портфель еще 7,9 млн акций на сумму почти $467 млн в середине марта.

Вероятно, он решил воспользоваться просадкой цен в феврале, когда они подешевели на 9,6%, после того как в 2022 году акции Occidental Petroleum выросли на 117,3% на фоне высоких цен на нефть и интереса Баффета к компании.

Источник: quote.ru/news/article/6422fb3f9a794775292f7f64

Зачем Баффету нефть

- 28 марта 2023, 19:06

- |

Уже как-то подозрительно. Berkshire Hathaway как не в себя скупает акции нефтяных компаний и это на фоне того, что мир старается отойти от этого сырья в сторону альтернативных источников энергии.

Доля Berkshire Hathaway в Occidental Petroleum выросла до 23,6% после покупки почти 3,7 млн. дополнительных акций.

Berkshire сообщила о покупках на сумму около 216 миллионов долларов, которые произошли 23 и 27 марта, согласно отчету Комиссии по ценным бумагам и биржам США.

Компания Баффета начала скупать акции Occidental в больших количествах чуть более года назад, и в этом месяце потратила на акции более 1 миллиарда долларов.

В настоящее время компании принадлежит около 211 млн. акций Occidental на сумму более 12 млрд. долларов, исходя из текущей цены.

В августе Berkshire получил разрешение Федеральной комиссии по регулированию энергетики США на покупку до 50% обыкновенных акций Occidental.

Он также владеет привилегированными акциями Occidental на сумму 10 миллиардов долларов с дивидендом в размере 8%.

( Читать дальше )

Как потратить 1,9 миллиарда долларов за 2 месяца

- 18 марта 2023, 16:54

- |

Очень просто. Купить акции.

Berkshire Hathaway выкупила акции примерно на 1,9 миллиарда долларов в течение первых двух месяцев 2023 года.

Такая информация указана в официальном заявлении Berkshire.

Berkshire замедлила выкуп в 2022 году по сравнению с 2021 годом, выкупив на 7,9 млрд долларов в прошлом году против 27,1 млрд долларов в 2021 году и 24,7 млрд долларов в 2020 году.

Замедление активности выкупа в последние кварталы говорит о том, что Баффетт считает акции привлекательными, но не очень дешевыми. Berkshire активно инвестировала в акции США, в частности Chevron и Occidental Petroleum в 2022 году. Компания также заплатила почти 12 миллиардов долларов за страховщика Alleghany в конце прошлого года и увеличила свою долю в операторе остановок для грузовиков Pilot Co. ранее в 2023 году.

Акций много не бывает

- 16 марта 2023, 19:28

- |

Berkshire Hathaway покупает больше акций Occidental, таким образом увеличивая долю до 23,1%.

Berkshire заплатила около 466 млн. долларов за почти 8 млн. акций Occidental провернув покупку в период с 13 по 15 марта.

Такой крупный закуп произошёл почти после 5-месячного перерыва.

Компания в настоящее время владеет примерно 208 млн. акций Occidental на сумму более 11 млрд. долларов. Около года назад Berkshire начала скупать большое количество акций этой компании.

AI, Финансовые услуги, REIT и еще кое-что: что покупали Хедж-фонды в 4 квартале 2022 (Анализ форм 13F) (Часть 1)

- 01 марта 2023, 23:29

- |

Источник: DKG Global

Хотя секторально композиция ключевых холдингов фондов квартал к кварталу по итогам четвертого квартала не изменилась, de-risk преимущественно продолжился, фонды активно выкупали просадку в ряде крупных технологических компаний и инвестировали в акции дивидендных компаний. Основные выводы следующие:

- В целом отток средств из активно-управляемых фондов продолжился, но в 4 кв замедлился по сравнению с 3 кв. В числе фондов, которые продемонстрировали приток средств были multistrategy фонды и managed futures фонды;

- Продолжился вывод средств из Tech (в широком смысле): Berkshire снизила долю Tech до 41,87% с 46,09% кварталом ранее, Tiger Global — до 41,38% с 52,93%, Third Point — до 8,36% с 9,93%, Tremblant — с 21,79% квартал назад до 20,21% и т.д.;

- С другой стороны, некоторые акции крупных технологических компаний (в основном технологических гигантов) были одними из самых популярных для покупки в течение 4 квартала 2022 года, в числе таковых: AMZN, MSFT, BABA, CRM, INTU, AAPL;

- После масштабных распродаж во 2-3 кварталах фонды наращивали доли в телеком гигантах: GOOGL, META;

- Среди других популярных «покупок» были также компании сектора здравоохранения, в том числе: TMO, UNH (которые мы также выделяем в качестве долгосрочных Buy targets);

- Большинство активистов (+ Value Funds) были очень осторожны или вообще не совершали никаких сделок в описанный период: Icahn добавил 0 новых позиций, Pershing добавил 0 новых позиций, Berkshire добавил 0 новых позиций, ValueAct только инициировал позицию в CRM.

( Читать дальше )

Berkshire Hathaway Inc. - Отчет 2022г

- 27 февраля 2023, 13:09

- |

Number of shares of common stock outstanding as of October 26, 2022:

Class A — 596,826 = $275,558 млрд

Class B — 1,301,981,370 = $395,828 млрд

www.sec.gov/ix?doc=/Archives/edgar/data/1067983/000095017022022287/brka-20220930.htm

Капитализация на 24.02.2023г: $671,386 млрд

Общий долг на 31.12.2019г: $389,166 млрд

Общий долг на 31.12.2020г: $422,393 млрд

Общий долг на 31.12.2021г: $443,854 млрд

Общий долг на 30.09.2022г: $438,549 млрд

Общий долг на 31.12.2022г: $467,835 млрд

Выручка 2019г: $254,616 млрд

Выручка 9 мес 2020г: $181,129 млрд

Выручка 2020г: $245,579 млрд

Выручка 9 мес 2021г: $204,296 млрд

Выручка 2021г: $276,203 млрд

Выручка 1 кв 2022г: $70,810 млрд

Выручка 6 мес 2022г: $146,990 млрд

Выручка 9 мес 2022г: $223,294 млрд

Выручка 2022г: $302,089 млрд

Начиная с 2018г Berkshire начала учитывать прибыль/убыток от инвестиций

www.sec.gov/Archives/edgar/data/1067983/000119312518061006/d585288dex991.htm

( Читать дальше )

Berkshire Hathaway Уоррена Баффетта понесла большие убытки в 2022 году на скалистом рынке — The WSJ

- 27 февраля 2023, 12:03

- |

Акции и облигации упали в 2022 году после того, как центральные банки быстрыми темпами повысили процентные ставки, пытаясь сдержать инфляцию. Но г-н Баффет сохранил чувство оптимизма в своем ежегодном письме к инвесторам в субботу, заявив, что он продолжает верить в устойчивость экономики США.

«Я занимаюсь инвестициями уже 80 лет — более трети жизни нашей страны. Несмотря на склонность наших граждан к самокритике и сомнениям, я еще не видел случая, когда имело бы смысл делать долгосрочную ставку против Америки», — говорится в письме г-на Баффета.

Г-н Баффет, которого многие считают одним из лучших инвесторов в мире, публикует письма уже более полувека. За это время он не только проанализировал прошедший год для своей компании Berkshire Hathaway, но и поделился своими мыслями обо всем — от эзотерических правил бухгалтерского учета до неприятия чрезмерного риска.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал