BLACKROCK

BlackRock закрылся...

- 21 ноября 2015, 01:17

- |

Собсвенно пло мотивам статьи...

Интересно, а на России как-то это скажется? Ну там продавать че-то будут? Или уже все продали? )

- комментировать

- Комментарии ( 2 )

Тоp ETF's от iShares (Blackrock)

- 14 января 2015, 11:18

- |

Что такое ETF — мы уже рассмотрели в статье http://utmagazine.ru/posts/5749-chto-takoe-etf-exchange-traded-fund .

В данной статье мы рассмотрим 20 самых интересных и ликвидных биржевых фондов от одного из крупнейших провайдеров iShares (Blackrock). Данная статья не ставит перед собой цель показать объемы торгов ETF, или “крутость” компаний, их предоставляющих. Основная цель — показать невероятное разнообразие рынка биржевых фондов и доказать, что он может являться универсальной заменой рынков акций, ПИФов и фьючерсов!

Сразу хочется прояснить одну деталь, в частности — аббревиатуру MSCI, присутствующую в названии большинства фондов данной компании. Это не что иное, как призрак коммунизма Morgan Stanley Capital International, группа индексов, рассчитываемая аналитической компанией MSCI Inc., являющейся “дочкой” кого бы Вы подумали? Правильно, банка Morgan Stanley.

1. EEM — iShares MSCI Emerging Markets ETF

( Читать дальше )

Машинист поезда доложил о размытии насыпи, но телеграф не работал и очередной поезд ушел на перегон

- 10 сентября 2014, 08:51

- |

По случаю прошедшего Дня финансиста сделал опрос участников рынка о вероятной динамике рынка до конца года. Есть у нас на рынке «быки», есть «медведи», но почти нет тех, кто готов был разыгрывать «унылый боковик». Совершенно напрасно. «Унылый боковик» сейчас наиболее актуален. Америка готовит новый пакет санкций против России, которые затронут энергетический и финансовый секторы, снижение сырьевых рынков продолжается. Наконец графики мировых индексов буквально кричат о близкой коррекции. Вчера мы рассказали об индексе развивающихся рынков MSCI Emerging Markets (EEM), который достиг верхней границы мартовского повышательного канала (от него он снижался уже несколько раз). Фондовые индексы развивающихся стран будут или стоять на месте или снижаться (вчера индекс снизился на 1,24%). Сегодня предлагаю рассмотреть на недельный индекс All Country World от компании Morgan Stanley, который включает в себя акции 47 стран. Этот инвестиционный индикатор буквально кричит о вероятной коррекции. В августе «быки» не смогли преодолеть майские максимумы и в данные момент технические индикаторы нам сигнализируют о медвежьих расхождениях на недельных графиках. Надо быть внимательнее. Ведь как развивалась Кукуевская железнодорожная катастрофа. Машинист поезда доложил о размытии насыпи, но телеграф не работал и очередной поезд ушел на перегон. Сейчас у нас похожая ситуация – фондовую насыпь начало размывать негативной динамикой мировых индексов, но зато телеграф работает (телеграфные «точек» и «тире» (код Морзе) на графике — технические индикаторы).

( Читать дальше )

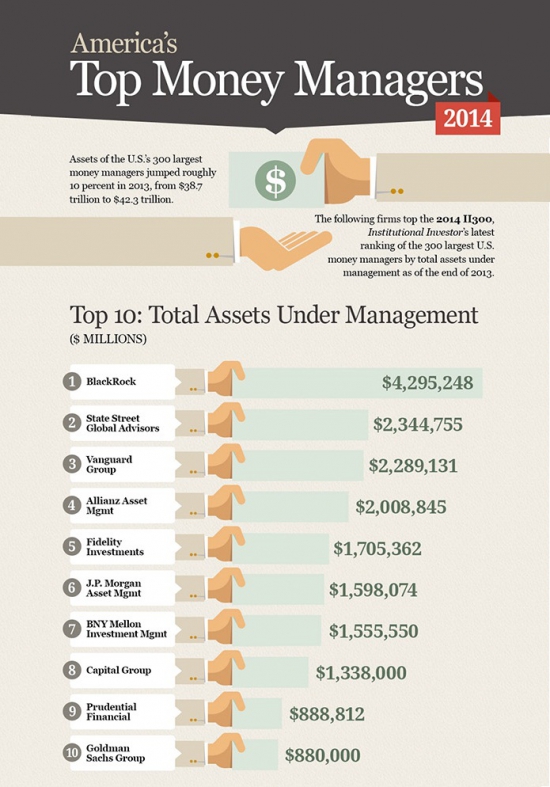

Institutional Investor назвал крупнейших управляющих США

- 09 июля 2014, 19:38

- |

Одним из рекордсменов по привлечению новых денег стал уже упомянутый Vanguard Group, который показал 25-процентный рост по итогам года. В денежном эквиваленте получается $444 млрд. Эту цифру удалось побить лишь BlackRock, который увеличил объем активов под управлением на $532,7 млрд.

Эксперты Investment Company Institute отмечают, что на рынке набирает все большую популярность индексное инвестирование. В прошлом году фонды, использующие эту стратегию, получили от инвесторов почти $115 млрд – в два раза больше, чем в рекордном 2007 году ($61,1 млрд).

Далее

Крупнейший в мире "маниманагер" +20% профит в первом квартале

- 18 апреля 2014, 10:01

- |

http://www.blackrock.com/corporate/en-us/literature/whitepaper/bii-2014-outlook-us.pdf

Индикатор риска от BlackRock

- 11 декабря 2013, 13:05

- |

Индикатор риска от BlackRock, который оценивает риск рыночной просадки акций в привязке к выручке корпораций и общей волатильности на рынке, сегодня находится на уровнях, которые наблюдались перед схлопыванием dotcom пузыря. Высокие котировки на фоне низкой волатильности — опасный микс.

Сигнал от от BlackRock

- 22 ноября 2013, 22:33

- |

Товарищи, Вы знаете есть индикаторы по которым я тчно говорю, вот обал, и вот опять, он средесрочный, ты в понедельник не поймешь, а через месяц в декабре я предвижу массовый сьос кций, вот и посмотрим, покупать, и ли нет, кули щас то)

Moody's: следующая волна дефолтов будет длиннее, но менее острой

- 30 октября 2013, 12:54

- |

«Мы увидим длинный цикл банкротств, но он будет не таким острым», — сказал Давид Кеисман, один из авторов доклада. – «Мы не оценивали сроки, но это может произойти гораздо быстрее, чем вы думаете».

Рейтинговое агентство ничего не сказало по поводу того, когда может начаться следующая волна дефолтов.

П.С. Интересно, что когда рынки на максимумах выходят такие новости.

Этим утром увидел и это: «ФРС вносит свой вклад в создание пузырей на рынках», — сказал генеральный директор BlackRock.

Похоже все позитивные ожидания от решения ФРС уже в цене и по факту можем скорректироваться.

Крупнейшая фирма Wall Street предлагает перекладываться из облигаций в акции

- 16 августа 2013, 11:43

- |

На диаграмме сравниваются линии тренда двух инвестиций в размере $10000: в фиксированный доход и в S & P 500, начиная с 1985 года.

Инвесторы во всем мире обеспокоены тем, к чему может привести неизбежный рост процентных ставок ?

Эта тревога становится особенно острой, когда дело доходит до портфелей облигаций - повышение доходности дает инвесторам шанс заработать больше, но оно также снижает стоимость их ценных бумаг. На этой неделе, BlackRock – крупнейшая фирма Wall Street с $ 3,79 триллионов в активах под управлением, приводит аргументацию, что несмотря на то, что процентные ставки растут, инвесторам лучше перейти в дивидендные акции из облигаций.

Полностью

Наш комментарий: знаете иногда поражает уровень понимания экономики, в том числе в западной журналистике, ведь то, что написано в этой статье – это по сути прописные истины, которые “и так понятны”. Фиксированный доход на то и фиксированный, что при росте процентных ставок (или инфляции) он уже становится резко недостаточным. А вот дивиденд по акциям зависит от прибыли компаний, а она может возрасти, так как компания может поднять цены в условиях инфляции или роста стоимости кредита.

В этом преимущество акций и перед депозитами, однако в РФ в результате деятельности ЦБ, процентные ставки по депозитам зачастую выше чем дивидендная доходность.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал