DOLLAR

ФРС о чужом, а рынки о своем

- 15 октября 2015, 00:56

- |

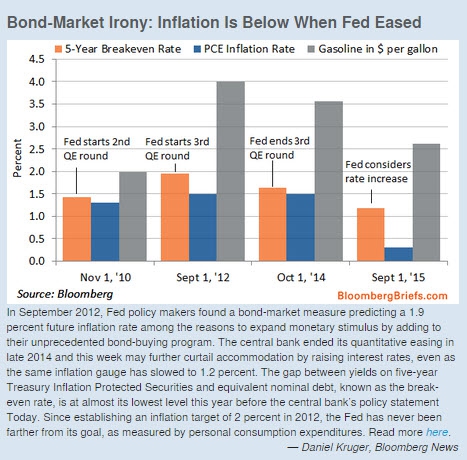

Пока Федеральная система “морочит всем голову”, как высказался Стиглиц пару месяцев назад о повышении процентной ставки, некоторые из макроэкономических показателей указывают на то, что мы стоим не на пороге повышения учетной процентной ставки, а как раз наоборот – на пороге нового раунда количественного смягчения.

Индекс ожиданий новой рецессии подскочил до новых максимумов, что так же говорит о том, что ужесточение денежно-кредитной политики будет такой же ошибкой, которую совершила Япония, а затем Европа. Единственное, что должно беспокоить, так это то, что если “трилогии” не было достаточно для нормального восстановления экономики, то может не стоит устраивать “сериал Санта-Барбара” в рамках количественного смягчения? Такое синхронное поведение экономик развитых и некоторых развивающихся стран наводит на мысль, что максимальный уровень глобализации в нынешней концепции денежно кредитной политики был достигнут еще в 2010 году. Приведет ли это к перестройки мирового порядка, или денежно-кредитной системы, и/или деглобализации (в данном предположении очень сомневаюсь, что подтверждается достижением договоренностей по Трантихоокеанского партнерству(TTP), остается догадываться, но что точно будет очевидным, что пока не найдут общего языка на высшем уровне, то все же увидим сериал “Санта-Барбара”.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Крысис приходит очередной?

- 24 августа 2015, 16:44

- |

Выступление Председателя ФРС Иеллен:

- 10 июля 2015, 19:48

- |

- ФРС, Иеллен: Самый сильный вызов для ФРС — предотвратить еще один финансовый кризис

- ФРС, Иеллен: Трудности, сдерживающие восстановление, отступают — но это происходит постепенно

- ФРС, Иеллен: Мягкая денежная политики должна завершаться постепенно

- ФРС, Иеллен: В целом небольшой рост зарплат соответствует сохраняющемуся недоиспользованию ресурсов

- ФРС, Иеллен: Слабость на рынке труда сильнее, чем можно сделать вывод по уровню безработицы

- ФРС, Иеллен: Если использовать только один индикатор безработицы — то это будет уровень безработицы

- ФРС, Иеллен: Экономическое развитие неопределённое, ФРС будет оценивать условия на каждом заседании

- ФРС, Иеллен: Мы не должны уделять слишком много внимания времени первого повышения ставки

( Читать дальше )

Компании из списка S&P 500 массово скупают свои акции у своих акционеров

- 27 июня 2015, 13:18

- |

Компании из списка S&P 500 потратили больше денег на выкуп своих акций (обычно у топ-менеджеров), в итоге получили прибыли — 104%. Последний раз такое было во втором квартале 2007 года.

Топ-менеджеры сливают акции, которые получили в виде бонусов, при этом возглавляемые ими компании наращивают объемы выкупа этих акций так, что тратят всю выручку. Либо они все считают, что цена акций достигла пика и сейчас самое время сливать, либо того хуже, делают на основе инсайда.

В 2007 году после того, показатель достиг 100% во втором квартале, он продолжил рост достигнув 156% в 4 кв.2007 года. Что было дальше, думаю, все знают)

Источник: http://www.bloomberg.com/news/articles/2015-06-26/s-p-500-spending-on-buybacks-dividends-exceeds-operating-profit

Банк Японии не ожидает дальнейшего падения иены

- 10 июня 2015, 10:19

- |

Реальный эффективный курс иены очень низок, заявил глава Банка Японии Харухико Курода, отметив, что дальнейшее падение японской валюты трудно представить. Иена упала до минимума со времен краха банка Lehman Brothers в 2008 г., подчеркнул Курода.

http://www.vestifinance.ru/articles/58514

То есть отметка чуть выше 125 по USDJPY была потолком. И даже глава Банка Японии подтвердил. Направление задано, значит.

А вы как думаете?

По-ливерморски

- 02 июня 2015, 13:52

- |

Баксорубль, похоже, нужно сильно шортить.

- 01 июня 2015, 12:57

- |

На прошлой неделе тоже самое было, бакс рос, а на бирже webmoney курс недооценен был, просто жаба душила менять по менее чем официальный курс, вот и ждал, думал что он сравняется. А ничего подобного.

Вывод — избыток баксов на рынке.

Хотя биржа вебмани лишь капля в море, но тем не менее, знаково. Зимой когда бакс рос, то там очень выгодный курс был +1-3% было к официальному.

Для тех, кто не в теме. На webmoney есть возможность менять деньги по курсу как на обычной бирже, то есть настоящие покупатели и продавцы выставляют заявки и их можно исполнять, можно ставить свои.

Золото: готовят ракету

- 28 мая 2015, 17:17

- |

В Техасе началось очередное финансовое цунами

- 20 мая 2015, 12:18

- |

Последнее финансовое потрясение было настолько впечатляющим, что почти разрушило глобальную финансовую систему. Тогда, в марте 2007 года, на Уолл-стрит лопнул финансовый пузырь ипотечных ценных бумаг, отголоски чего до сих пор ощутимы в мире. Еще никогда не было такого за всё время существования Федерального резервного банка, чтобы Федеральная резервная система удерживала ставку почти на нулевом уровне – ныне эта ситуация длится уже почти восемь лет. Такого не было даже во времена Великой депрессии 30-х годов. Это явный признак нездоровой банковской системы, друзья.

На очереди новый финансовый кризис, берущий начало, на этот раз из регионов добычи сланцевой нефти: Техаса, Северной Дакоты и других. Так же, как и так называемый американский ипотечный кризис недвижимости, дефолт сланцевых мусорных облигаций говорит о наступающем кризисе и является первой волной, влекущей за собой настоящее цунами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал