IPO

SPAC: Как долго продлится эта тенденция «деньги в никуда»? (перевод с elliottwave com)

- 06 января 2021, 19:23

- |

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 6 )

🌀Внимание! Сделка ✓381 IPO Gracell Biotechnologies GRCL - биотехи дают на IPO отличный доход! Повторится и тут?!

- 06 января 2021, 16:10

- |

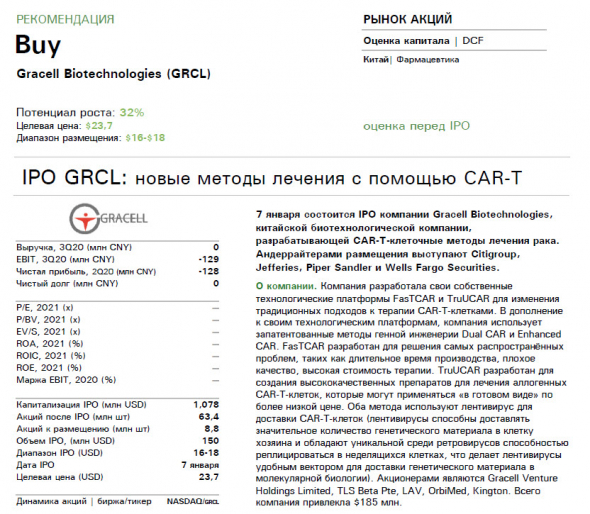

Фондовый рынок. Акции. IPO Gracell Biotechnologies GRCL — 7 января состоится Ipo компании разрабатывающей CAR-T-клеточные методы лечения рака. Андеррайтерами размещения выступают Citigroup, Jefferies, Piper Sandler и Wells Fargo Securities. Дата начала торгов 08.01.2021 года.

( Читать дальше )

🌀Внимание! Сделка ✓380 Cullinan Management CGEM - можно сделать +1000$ в день на лечении онкологии?!

- 06 января 2021, 15:59

- |

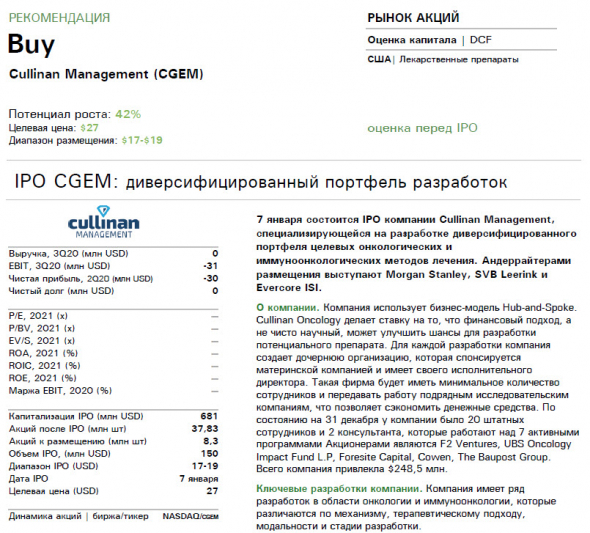

Фондовый рынок. Акции. IPO Cullinan Management CGEM — 7 января состоится Ipo компании которая специализируется на разработке диверсифицированного портфеля целевых онкологических и иммуно-онкологических методов лечения. Андеррайтерами размещения выступают Morgan Stanley, SVB Leerink, Evercore ISI.Дата начала торгов 08.01.2021 года.

( Читать дальше )

Обувь России: провал Сбербанка, АФК - спаситель?

- 06 января 2021, 13:15

- |

В 2017 году Сбербанку казалось успехом разместить компанию малой капитализации на классическом IPO с привлечением широкого круга фондов.

Организаторами IPO помимо Sberbank CIB выступили Citigroup, Renaissance Capital, BCS Global Markets.

Аналитики Сбербанка оценили стоимость акции компании при размещении в диапазоне 140-170 рублей, размещение проходило по нижней планке, капитализация компании была оценена в 15,8 млрд рублей или 1,5x выручки.

Управляющий директор BCS Global Markets Азер Мамедов после IPO заявил:

«Мы всецело удовлетворены результатами размещения «Обуви России». Эта сделка стала во многом показательной в числе аналогичных сделок за последнее время. Она свидетельствует о высоком уровне интереса инвесторов к высококачественным компаниям среднего размера. В результате, нам удалось собрать диверсифицированную книгу заявок, в том числе благодаря розничному траншу. Мы надеемся, что это IPO откроет путь другим российским эмитентам средней капитализации на российский рынок акций».

( Читать дальше )

IPO Cullinan Management (CGEM). Стоит ли принимать участие?

- 06 января 2021, 13:00

- |

Cullinan Management — биотехнологическая компания Фазы 1, разрабатывающая методы лечения онкологии и иммуноонкологии.

Компания планирует привлечь $150 млн, предложив 8,3 млн акций по цене от $17 до $19. Это позволит привлечь $150 млн и рыночную стоимость компании в $750 млн.

Cullinan Management разрабатывает диверсифицированный портфель целевых онкологических и иммуноонкологических методов лечения.

Главный кандидат компании — CLN-081 находится на 1 фазе тестирования и нацелен на лечение пациентов с НМРЛ (форма рака легкого) с мутациями EGFRex20ins.

Продвинутые разработки:

CLN-049 — биспецифическое антитело, нацеленное на FLT3 и CD3. Отчёт по разработке ожидается в 1 квартале 2021 года.

CLN-619 — моноклональное антитело, разработанное для стимуляции ответов NK и Т-клеток.

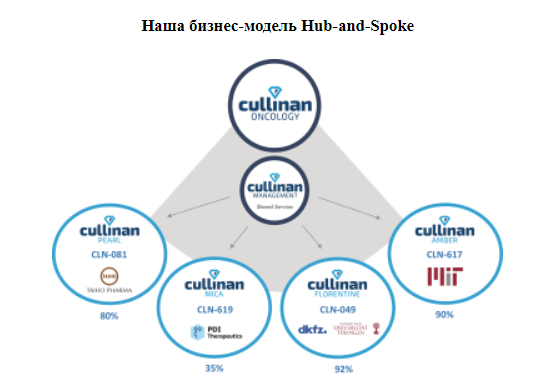

Метод работы «Hub and Spoke»

( Читать дальше )

3 факта перед IPO Cullinan Management ( Cullinan Oncology )

- 06 января 2021, 08:59

- |

На этой неделе пройдёт IPO Cullinan Management, в ходе которого компания планирует разместить свои акции по цене $17-19, что позволит компании привлечь около $158 млн и получить общую оценку бизнеса в $719 млн.

Cullinan Management – это биофармацевтическая компания, специализирующаяся на разработках для лечения онкологии в различных формах, основная разработка компании CLN-081 направлена на лечения генетических отклонений с немелкоклеточным раком лёгкого (НМРЛ).

Факт 1. Драйверы роста( Читать дальше )

IPO лихорадка в 2020 году на фоне экономического кризиса

- 29 декабря 2020, 14:15

- |

На фоне потрясений в настоящем усилилась надежда на лучшее будущее и технологический прогресс. С другой стороны, благодаря активной фискальной политике в США и других развитых странах одним из центров экономики, в котором теплилась жизнь, стал финансовый сектор. И хотя он тоже пережил свои взлеты и падения, большую часть этого года на нем сохранялось позитивное настроение.

Не в последнюю очередь благодаря тому, что он стал проводником для компаний завтрашнего дня, которым удалось привлечь значительные средства на фондовом рынке с помощью IPO (Initial Public Offering) — это размещение акций частной (закрытой) компании на бирже. Большинство компаний, которые разместили свои акции на бирже в этом году, были технологическими и предлагали что-то необычное. Иными словами, были революционерами. Выбрав их, инвесторы и выразили свои надежды на лучшее завтра.

( Читать дальше )

📉Акции Alibaba упали на 13% из-за антимонопольного расследования

- 28 декабря 2020, 15:15

- |

Акции китайского технологического гиганта Alibaba оказались в центре внимания после сообщений от Главного государственного управления КНР по контролю и регулированию рынка о начале антимонопольного расследования в отношении компании.

Ранее принадлежавшая Alibaba финтех — компания Ant Group сообщила о планах проведения двойного IPO на Гонконгской и Шанхайской фондовых биржах. В результате первичного размещения планировалось привлечь 34,5 миллиарда долларов, что должно было стать крупнейшим в мире размещением. Однако 3 ноября обе биржи отсрочили проведение IPO.

📝В СМИ отсрочку связали с выступлением основателя компании Alibaba Джека Ма с критикой в адрес финансовых регуляторов страны и курса КНР в отношении технологических компаний.

Позднее Wall Street Journal писала, что Джек Ма предлагал передать часть активов Ant Group правительству КНР.

Источники в правительстве Китая утверждают, что председатель КНР Си Цзиньпин «лично приказал» китайским регуляторам изучить возможные риски, связанные с Ant, и закрыть IPO.

( Читать дальше )

Новости фондового рынка США

- 27 декабря 2020, 16:07

- |

Обзор американского фондового рынка за неделю

- Nike объявил о росте продаж после двух кварталов спада

- Акции Tesla подешевели после включения в индекс S&P 500

- Apple хочет создать собственный электромобиль к 2024 году

- Peloton приобретет производителя тренажеров Precor

- Акции Alibaba подешевели на 30% от своих максимумов

- Изменения рейтингов компаний на Уолл-стрит на которые стоит обратить внимание

- Месяц флэта S&P500

Производитель спортивной одежды и обуви Nike опубликовал отчетность за 2 квартал 2021 финансового года. Выручка составила $11,2 млрд, что на 9% больше, чем в предыдущем году. Чистая прибыль на акцию увеличилась до $0,78 против $0,7 годов ранее (+11,4%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал