IPO

IPO Array Technologies, энергия в движении за солнцем.

- 08 октября 2020, 22:20

- |

Array Technolgies основана Роном П. Корио в 1989 году. Позже 8 июля 2016 года Oaktree через материнскую компанию приобрела контрольную долю в компании Array Technologies, Inc., вместе с Роном П. Корио и другими акционерами-продавцами. Рон П. Корио по-прежнему владеет значительной долей миноритарного пакета акций компании. Хотя Рон П. Корио больше не участвует в повседневной деятельности, он является членом совета директоров материнской компании, ATI Investment Holdings, Inc.

Компания крупнейший в мире производитель систем наземного монтажа(трекеры), используемых в проектах солнечной энергетики. Основной продукт — интегрированная система стальных опор, электродвигателей, редукторов и электронных контроллеров, обычно называемая одноосным «трекером». Трекеры перемещают солнечные панели в течение дня, чтобы поддерживать оптимальную ориентацию на солнце, что значительно увеличивает их производство энергии. По данным BloombergNEF, проекты солнечной энергетики, в которых используются трекеры, генерируют на 25% больше энергии и обеспечивают на 22% меньшую LCOE, чем проекты, в которых используются системы крепления с фиксированным наклоном. Трекеры составляют от 10% до 15% стоимости строительства наземного проекта солнечной энергетики и примерно 70% всех наземных проектов солнечной энергетики, построенных в США.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

IPO Spruce Biosciences (SPRB). Участвовать или нет?

- 08 октября 2020, 15:39

- |

Spruce Biosciences (SPRB). Компания, разрабатывающей новые методы лечения редких эндокринных заболеваний.

➕Андеррайтеры: SVB Leerink, Cowen, Credit Suisse и RBC Capital.

Размещения возглавят ребята из Cowen, которые показывают неплохие результаты за последние 12 месяцев в первичных размещениях (50+%), хотя и не является громким как Morgan Stanley, BofA и т.д

Компания разработала продукт-кандидат тильдасерфонт как потенциальную терапию для лечения врождённой гиперплазии надпочечников.

➕Основные разработки компании: сейчас компания трудится над тильдасерфонтом, который уже показывает результат. Продукт был протестирован на множестве субъектов

➖Результаты многообещающие, но как будет на самом деле никто не знает, продукт на ранней стадии испытаний, и в случаи позитивных результатов, компания встретится с FDA, которая определит судьбу продукта.

( Читать дальше )

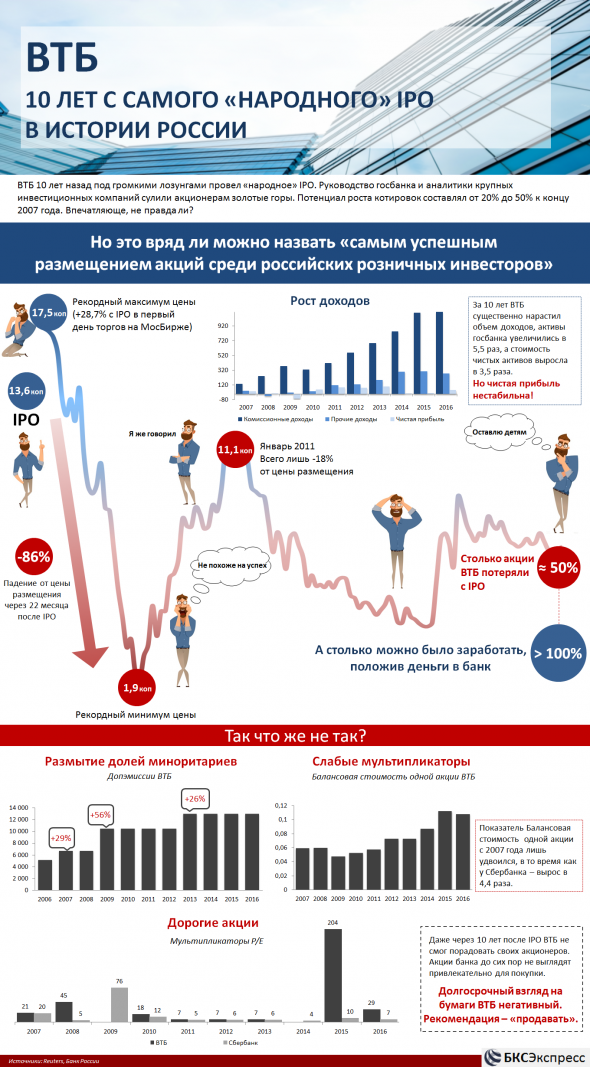

ВТБ - Совкомфлот. НИКОГДА не участвуйте в "народных" IPO

- 08 октября 2020, 12:00

- |

Никогда!

Смысл гос. управления — отъем денег у населения:

1) через налоги, штрафы, пени.

2) через управление инфляцией. Роняем курс — население беднеет — Гос расходы падают. — Раб.сила дешевле.

Считай отъем, только с другого хода.

3) через управление Ставкой ЦБ. Роняем ставку — Больше денег, ниже вклады. Население беднее. — Гос расходы ниже. — Раб.сила дешевле.

4) Через «Народную» приватизацию. — Продать что-то за дорого, не продавая.

(Регулирование Госмонополий никуда не девается: налоги, тарифы, «свои» люди у руля, госконтракты через «Прокладки»,… — все в силе).

Весь профит регулируется.

А то КАК он будет регулироваться зависит только от Мажоров. Кучу физиков госкаток просто размажет

«Народные» IPO — это казино.

Вы сели играть с шулером, у которого в рукавах все козыри.

Вы не выиграете.

Никогда!!!

В этом смысл казино.

*) Про то в чей карман через госконтракты профит перераспределяется, я даже не говорю.

Госкапитализм

Хедж: примеры использования

- 08 октября 2020, 08:48

- |

Вы купили IPO акции и предположили снижение стоимости.

Что ж? Пора захеджировать акции.

Хеджирование — страхование возможных убытков от изменений цены ценных бумаг (в нашем случае, акций). Вы платите за то, чтобы избежать убытков по сделке.

На российском рынке предлагают покупать форвард для хеджирования. Это дорого и в случае роста цены акций эту прибыль вы не получаете. По этой причине разработали 3 продукта, которые лучше форварда. В этой статье расскажем об этих трёх продуктах и сравним их с форвардом.

5 показателей для сравнения видов хеджа

Виды хеджа сравним по пяти главным показателям: обеспечение, стоимость, доступность, риски и прибыль при росте акций.

Обеспечение — количество денег, которые замораживаются на счету для хеджа. Выражается в процентах от суммы сделки в акциях book IPO. Предположим, вы купили акций IPO на 100 000$ и хотите захеджировать. Обеспечение хеджа равно 10%. Это значит, что для хеджа 10% от 100 000$ заморозятся на счету. Эти деньги не подвергаются риску и возвращаются при закрытии хеджа.

( Читать дальше )

IPO Совкомфлот+SBER

- 07 октября 2020, 15:41

- |

+SBER

Совкомфлот - весьма качественная и перспективная компания - Московские партнеры

- 07 октября 2020, 15:00

- |

Полагаю, если бы было наоборот, то такое IPO следовало бы назвать антинародным! Правда, сейчас цена отскакивает.

Таким образом, «Совкомфлот» оценен на IPO в $3 млрд, но рынок сегодня немного «приземляет» капитализацию компании. И это в первый день торгов.

Сразу вспоминаются IPO американских компаний, в которых мы участвуем в сервисе BidKogan. Где-то акция с цены размещения росла на 50%, где-то и на 150%…

Что дальше? На мой взгляд, в фундаментальном плане «Совкомфлот» – весьма качественная и перспективная компания. Есть сильные предпосылки для роста финансовых показателей. Поэтому, вероятно, на уровнях ниже цены размещения есть смысл подбирать бумагу. Но не очень большими объемами.Коган Евгений

ИГ «Московские партнеры»

Вообще, удивительная ситуация: бумага полетела вниз сразу с открытия торгов, стала торговаться ниже 105 руб. То есть те, кто получил акции по заявкам, сразу побежали продавать себе в убыток? Странно. Или у самой компании остался некий излишек акций вследствие низкого спроса, и она стала продавать его в рынок?

Lowe's является перспективной компанией для вложений - Финам

- 07 октября 2020, 13:42

- |

За последние шесть месяцев бумаги Lowe's подорожали почти на 101,8%, и, на наш взгляд, потенциал их роста в долгосрочной перспективе сохраняется благодаря эффективности операционной деятельности компании, увеличению вложений в ИТ-технологии, переносу системы данных в облачные хранилища и улучшению клиентских онлайн-сервисов.

Несмотря на пандемию коронавируса, компании удалось зафиксировать сильные финансовые результаты за два минувших квартала, что в том числе обусловлено существенным увеличением онлайн-продаж вследствие изменения привычек покупателей, а также возросшей необходимостью в ремонте жилья, где американцы стали проводить большую часть времени на фоне карантинных мер.

( Читать дальше )

IPO «Совкомфлота» обзор.

- 07 октября 2020, 12:56

- |

Хотел написать мини обзор и свое мнение по поводу IPO, но Евгений Коган отлично передал мои мысли по этому поводу.

Комментируя такое развитие событий в своем Telegram-канале, профессор ВШЭ Евгений Коган заявил, что ему «печально смотреть на происходящее». «<...> Друзья! Вы что творите?! Вы думаете, после такого размещения народ снова пойдет на IPO? Вы думаете, вам теперь удастся хорошо и качественно продавать новые российские истории? Да теперь у продаваемой госсобственности будут требовать еще большие дисконты.

Представьте ситуацию: человек или компания получили бумагу «Совкомфлота» по 105 руб. И тут же побежали продавать ее по 95 руб. в рынок? Маловероятно, правда? Тогда меня интересует вопрос: кто те умники, котоыре сегодня с открытия «укатали» акцию почти на 90 руб.? Кто это? Андеррайтеры? Сама компания «пылесосит» деньги с рынка, которые «недопривлекла» в ходе IPO?

Печально смотреть на происходящее. А ведь поверил и пошел участвовать, подав заявку для одного из портфелей сервиса BidKogan. Скажу больше: примерно до 11:30 сумма на счету была заблокирована, и я не мог совершать никаких действий с бумагой. А если я решил ВДРУГ продать? Видимо, «тупка» брокера…

( Читать дальше )

Размещение акций Совкомфлота соответствует обоснованному дисконту IPO к мировым аналогам - Атон

- 07 октября 2020, 12:14

- |

Книга заявок на акции Совкомфлота в рамках IPO была закрыта вчера. Совкомфлот разместил акции по нижней границе ценового диапазона 105-117 руб. за акцию и привлек около $550 млн. На этой неделе компания начнет торговаться на Московской бирже.

Исходя из цены размещения, рыночная капитализация компании оценена в $3.2 млрд (после допэмисии), что соответствует обоснованному дисконту IPO к мировым аналогам. У нас нет рейтинга по компании.Атон

IPO Shattuck Labs (STTK). Стоит ли участвовать?

- 07 октября 2020, 12:07

- |

🔬IPO Shattuck Labs (STTK). Компания является разработчиком лекарств для лечения рака и улучшения иммунного ответа организма на опухоли.

➖Андеррайтеры: Citigroup, Cowen и Evercore ISI.

Андеррайтер Citigroup в первичных размещениях за последние 12 месяцев принесли среднюю прибыль в 8,5%, что очень печально.

РАЗРАБОТКА КОМПАНИИ:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал