IPo

Управляющая компания Первая запустила первый на российском фондовом рынке БПИФ на индекс IPO – Ведомости

- 22 июля 2024, 09:57

- |

Управляющая компания «Первая» запустила первый на российском фондовом рынке биржевой паевой инвестиционный фонд (БПИФ) на индекс IPO. Фонд, доступный на Московской бирже под тикером SIPO, сформирован с начальной стоимостью пая в 10 рублей.

Стратегия и Состав Фонда

Фонд следует за индексом IPO полной доходности – MIPOR, включающим акции компаний, вышедших на IPO или прямой листинг в последние два года, с долей акций в свободном обращении не менее 5% и капитализацией свыше 10 млрд руб. Наибольший вес в индексе имеют:

- Южуралзолото – 9,56%

- Астра – 9,2%

- Совкомбанк – 9,02%

- Европлан – 8,78%

- МТС банк – 8,77%

Преимущества и Риски

Генеральный директор УК «Первая» Андрей Бершадский отметил, что БПИФ на индекс IPO позволяет инвесторам участвовать в IPO без необходимости самостоятельного анализа и ребалансировки портфеля. Инвесторы могут рассчитывать на потенциально высокий доход на длинном горизонте, так как ожидается, что ежегодные темпы роста EBITDA для компаний в базе индекса составляют около 30%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Forbes про IPO на рынке РФ

- 21 июля 2024, 13:15

- |

Последние IPO на рынке РФ принесли инвесторам убытки, превышающие потери в среднем по широкому рынку акций.

● В 2023 г. на Мосбирже разместилось 8 компаний, 3 из которых подешевели.

● В 2024 г. 6 из 9 IPO принесли инвесторам убытки, причём более крупные, чем результаты индекса Мосбиржи за аналогичный период.

forbes.ru

t.me/headlines_for_traders/44041

Самолет-Плюс рассказал про своё PRE-IPO на конфе смартлаба - Дмитрий Волков

- 20 июля 2024, 11:34

- |

upd. моя беседа с Наумов/Пантелеев перенеслась на след. неделю. не забудь подписаться на мой ютуб, чтобы не пропустить ничего важного👍

в питере дождь, а сам с детьми пошёл на балет опять, хороших выходных❤️

АО "СР Спейс" / SR Space - Мосбиржа хватит ужО выводить на биржу откровенные лохотроны 🤣🤣🤣

- 19 июля 2024, 15:22

- |

АО «СР Спейс» / SR Space

ИНН 9724017598 srspace.ru/makeinvestments

Уставной капитал 500 тысяч руб

companies.rbc.ru/id/1207700264683-aktsionernoe-obschestvo-uspeshnyie-raketyi/

pre-IPO 2750 руб/акция www.moex.com/n71328

Капитализация на 00.08.2024г:

Чистые актив на 31.12.2020г: 726 тысяч руб

Чистые актив на 31.12.2021г: отрицательные, -22,39 млн руб

Чистые актив на 31.12.2022г: отрицательные, -14,77 млн руб

Чистые актив на 31.12.2023г: отрицательные, -13,85 млн руб

Общий долг на 31.12.2020г: 96 тысяч руб

Общий долг на 31.12.2021г: 23,90 млн руб

Общий долг на 31.12.2022г: 18,83 млн руб

Общий долг на 31.12.2023г: 62,73 млн руб

Выручка 2020г: 8,50 млн руб

Выручка 2021г: 0,00 руб

Выручка 2022г: 23,00 млн руб

Выручка 2023г: 44,88 млн руб

Прибыль 2020г: 716 тысяч руб

Убыток 2021г: 22,97 млн руб

Прибыль 2022г: 8,13 млн руб

Прибыль 2023г: 555 тысяч руб

www.audit-it.ru/buh_otchet/9724017598_ao-sr-speys

srspace.ru/makeinvestments

Частная космическая компания SR Space начала первое Pre-IPO с использованием инфраструктуры Мосбиржи. Компания планирует привлечь около ₽1,5 млрд по схеме cash-in. Заявки принимаются до 8 августа.

( Читать дальше )

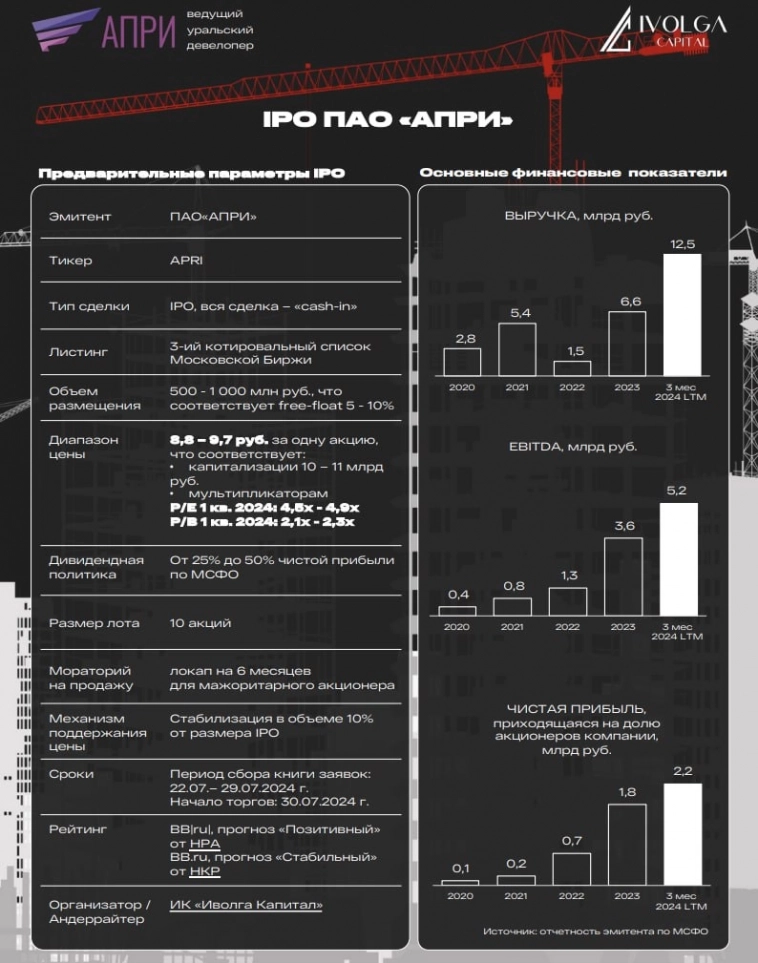

22 июля – открытие книги заявок на IPO АПРИ, ведущего уральского девелопера

- 19 июля 2024, 12:34

- |

Книга будет открыта с 22 по 29 июля. Старт торгов – 30 июля.

Организатор IPO — ИК Иволга Капитал.

Параметры размещения прилагаем по ссылке. Основной из них – стартовый коэффициент P/E (отношение капитализации к прибыли), он ожидается в диапазоне 4,5-4,9, в зависимости от итоговой цены акции.

Важно! Предполагается полное удовлетворение поданных на IPO АПРИ заявок, без аллокации. Лучше и особенно с поправкой на рынок разместить в ходе IPO меньшую долю акций (но не менее 5% от акционерного капитала), чем обеспечить непредсказуемый навес продаж на вторичных торгах.

Вопросы и пожелания вы можете задать и высказать специалистам Иволги в телеграмме — Федору Звереву @fedor_zverev, Владе Матвеевой (с понедельника 22.07) @vladlenamatveeva, Денису Богатыреву @Denis_Bogatyrev,

или напишите, пожалуйста, в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Краткая инструкция / скрипт по выставлению заявки на IPO девелопера АПРИ (открытие книги 22 июля)

- 19 июля 2024, 11:09

- |

22 июля – открытие книги заявок на IPO АПРИ, ведущего уральского девелопера

- 19 июля 2024, 11:02

- |

Книга будет открыта с 22 по 29 июля. Старт торгов – 30 июля.

Организатор IPO — ИК Иволга Капитал. От себя скажем так: 5 лет нашего партнерства с АПРИ – это участие в истории его бурного роста.

Параметры размещения прилагаем по ссылке. Основной из них – стартовый коэффициент P/E (отношение капитализации к прибыли), он ожидается в диапазоне 4,5-4,9, в зависимости от итоговой цены акции.

Важно! Предполагается полное удовлетворение поданных на IPO АПРИ заявок, без аллокации. Лучше и особенно с поправкой на рынок разместить в ходе IPO меньшую долю акций (но не менее 5% от акционерного капитала), чем обеспечить непредсказуемый навес продаж на вторичных торгах.

Вопросы и пожелания вы можете задать и высказать специалистам Иволги в телеграмме — Федору Звереву @fedor_zverev, Владе Матвеевой (с понедельника 22.07) @vladlenamatveeva, Денису Богатыреву @Denis_Bogatyrev,

или напишите, пожалуйста, в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

IPO каких компаний хотел бы видеть

- 19 июля 2024, 09:11

- |

В ближайшее время на публичный фондовый рынок готовится выйти уже 11 компания (строительная компания АПРИ). Это очень огромное количество и если раньше выход новой компании на биржу было крупным событием, то сейчас это превратилось в будничное явление. Хотя если подумать, то действительно классных и интересных бизнесов почти не вышло. Мне из 11 компаний интересны только Европлан 🚗 и Диасофт 📲 — это меньше 20% от всех новых эмитентов.

📌 Какие IPO хотел бы видеть?

Но конвейер по выходу компаний на рынок продолжится, так как это более выгодный способ для финансирования бизнеса в эпоху заградительных высоких ставок на долговом рынке, поэтому на биржу будут продолжать лезть все подряд. Я составил свой небольшой список компаний, которые хотел бы видеть на рынке:

— ВкусВилл. Шестая по выручке ритейл-компания в РФ и топ-3 игрок на рынке онлайн-доставки продуктов питания. Интересный ритейлер со своей бизнес-моделью.

— Сибур. Крупнейшая нефтехимическая компания в России. Выход СИБУРа на IPO обсуждается очень давно, но что-то все не получается.

( Читать дальше )

Индекс IPO – вторичный рынок. 28,7% за год, но -9,3% за полгода

- 19 июля 2024, 07:14

- |

На нашей странице IPO приведено 4 IPO-индекса, отражающих динамику новых акций в разной интерпретации. Здесь можно поиграть графиками и цифрами: https://ivolgacap.ru/ipo_probonds/

Для наглядности возьмем только 1 индекс: Узкий Индекс PRObonds IPO – вторичный рынок. Все акции с новых IPO попадают туда на 5-й день торгов и сохраняются в индексе 1,5 года. В него не входят акции, одновременно попавшие в 3 уровень листинга и имеющие кредитный рейтинг не выше BB-. Доли акций примерно равны.

Индекс вполне практический. Держать портфель в соответствии с ним несложно, плюс отсекаются явно сложные истории (аналогичный широкий индекс, который пополняется всеми подряд IPO, явно хуже по результату).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал