Ipo

Миллиарды взамен на убытки

- 29 октября 2018, 18:46

- |

Публика хочет роста, а не прибыли. Взять два заметных технологических IPO — EventBrite и SurveyMonkey. Первая облегчает продажу билетов на мероприятия. Перед IPO они подняли коридор цен с 19-21 до 21-23 доллара за акцию, разместились по верхней планке, а акции их выстрелили на 60% в первый день торгов. Профита у них никогда не бывало.

Такая же история с SurveyMonkey — конторой, которая облегчает опросы и анкеты. Сначала они подняли рейндж с 9-11 до 12 баксов, продали дополнительные 1.5 миллиона акций, да ещё и в первый день выросли на 42 процента. За шесть последних кварталов ребята ушли в минус на 50 миллионов долларов. Или ещё один пример — акции убыточной биотех-компании Solid Biosciences (которая, на минуточку, занимается только одной редкой болезнью) выросли с размещения в три раза, хотя одно из их клинических исследований остановлено.

( Читать дальше )

PRE IPO | Circle

- 26 октября 2018, 17:01

- |

Circle — площадка, предлагающая ряд продуктов для торговли и рассчетах в криптовалюте.

- Circle Pay — криптокошелек, созданный командой Circle и британским банком Barclays , позволяющий отправлять средства, конвертируя фунты стерлингов в криптовалюту. Инфрастуктура криптокошелька снабжена удобным интерйфесом, который помимо упрощенного трансфера средствами, позволяет также обмениваться текстовой и медиа информацией, то есть может также использоваться в качестве социальной сети

( Читать дальше )

PRE IPO | Как заработать 100%

- 26 октября 2018, 15:52

- |

Coinbase — крупнейшая в Америке криптобиржа, имеющая американские лицензии на осуществление своей деятельности.

Блокчейн технологии, криптовалюта и майнинг — терминология современного времени, которая захватила многих инвесторов, трейдеров и обычных граждан.

Кратко о деятельности компании на настоящий момент:

— количество счетов достигло 25 млн;

— 600 тысяч активно торгующих на Coinbase пользователей;

— за прошлый квартал доходы компании составили $90 млн, а за IV квартал прошлого года — $450 млн;

— 80% доходов приносят розничные инвесторы, 15% — институционалы на Coinbase Pro, а 5% поступлений обеспечивают «другие сервисы»

По нашим оценкам акции данной компании вырастут на 100%

В компании On Capital вы можете уже сейчас приобрести акции на стадии PRE IPO, что даст вам дополнительную прибыль.

За подробностями обращайтесь по контактам:

( Читать дальше )

Восстановление американского рынка IPO

- 24 октября 2018, 14:39

- |

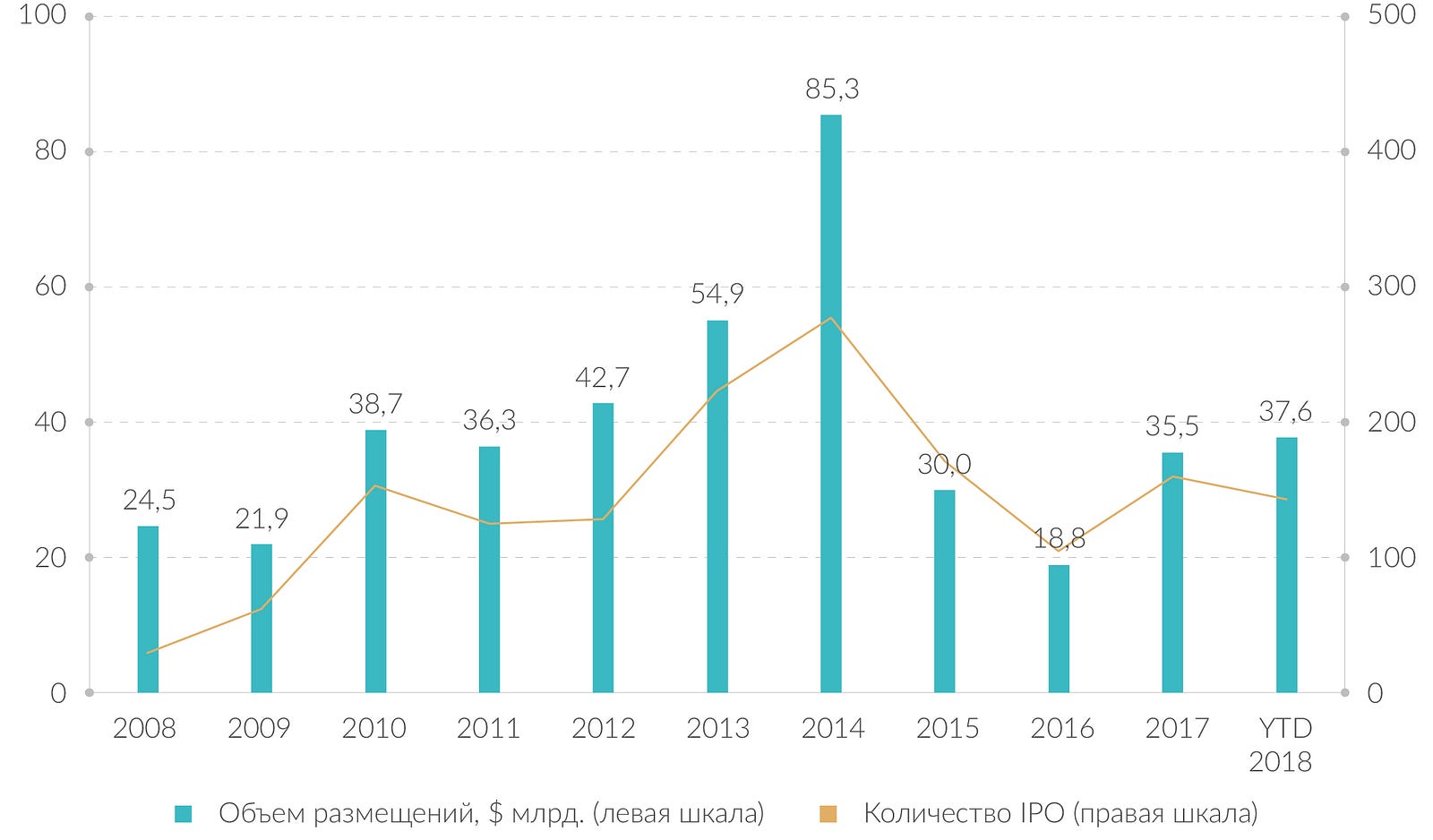

С начала 2018 года американский рынок IPO демонстрирует сильные результаты. За первые восемь месяцев текущего года количество размещений в США выросло на 45,7% г/г до 134, а объем привлеченного капитала увеличился на 55,1% г/г и составил $34,3 млрд. Таким образом, общая сумма размещений с начала 2018 года уже превысила результат за весь 2017 год, что свидетельствует о восстановлении американского рынка IPO и указывает на высокую вероятность того, что по итогам 2018 года объем привлеченных средств приблизится к результатам 2014 года, который стал самым «активным» годом после мирового финансового кризиса.

Динамика рынка IPO в США

Источник: Renaissance Capital

*включены компании, рыночная капитализация которых превосходит $50 млн.

( Читать дальше )

Pintec | Грядущее IPO

- 23 октября 2018, 20:07

- |

Pintec — технологическая платформа, предоставляющая финансовые и оптимизационные решения для финансовых институтов, страховых компаний, а также же для малого и среднего бизнеса.

Pintec была основана в 2015 году и на данный момент имеет в своём штате 500 сотрудников.

За последние 12 месяцев Pintec заработала $ 0,46 млн.

НАЧАЛО ТОРГОВ 25 октября

БИРЖА NYSE

ТИККЕР PT

ОБЪЕМ РАЗМЕЩЕНИЯ $41.0 mil

АНДЕРРАЙТЕРЫ Goldman Sachs (Asia)/ Deutsche Bank Securities/ Citigroup

ОЖИДАЕМАЯ ДОХОДНОСТЬ 15%+

или по телефонам: +7(915) 234 5448, — Head of Sales Артём Яшин

+1 (929) 999-4408 — офис

Больше информации на нашем телеграмм канале https://t.me/oncapitalus

YETI | IPO

- 23 октября 2018, 19:49

- |

YETI — производитель фирменных портативных кулеров и переносных охладителей и смежных с ними продуктов.

Выручка за последние пять лет выросла на 63% и к концу 2017.

Yeti Holdings, Inc. была основана в 2006 году и имеет в штате 600 сотрудников. За последние 12 месяцев компания заработала $ 30,8 млн.

( Читать дальше )

StoneCo | Грядущее IPO

- 23 октября 2018, 18:57

- |

StoneCo — поставщик финансовых технологических решений, позволяющие коммерсантам и интегрированным партнерам беспрепятственно вести электронную торговлю через внутренние, онлайн и мобильные каналы.

НАЧАЛО ТОРГОВ 25 октября

БИРЖА NASDAQ

ТИККЕР STNE

ОБЪЕМ РАЗМЕЩЕНИЯ $1050.0 mil.

АНДЕРРАЙТЕРЫ Goldman Sachs / J. P. Morgan / Citigroup

ОЖИДАЕМАЯ ДОХОДНОСТЬ 15%+

Для участия в IPO вы можете связаться по контактам [email protected] или на сайте oncapital.us

Больше информации на нашем телеграмм канале https://t.me/oncapitalus

Перспективные IPO до конца октября.

- 22 октября 2018, 18:33

- |

Проделав глубокий анализ с стороны спроса, пиара и фундаментальных показателей IPO до конца этого месяца, наш фонд IPO выбрал 3-и перспективных IPO по которым начаты переговоры с андерайтерами и фондами для участия в книге заявок для покупки данных акций.

StoneCo Scheduled, Nasdaq: STNE

Brazilian payment processor focused on small and medium-sized businesses.

YETI Holdings Scheduled, NYSE: YETI

Designs and sells premium branded outdoor equipment.

Pintec Technology Holdings Scheduled, Nasdaq: PT

Operates an online platform that facilitates merchant financing in China.

В первый день ожидания по росту цен акций данных компаний:

Дата первого торгового дня IPO 10/25/2018 StoneCo Ltd ожидаем 15%+

Дата первого торгового дня IPO 10/25/2018 YETI Holdings ожидаем 15%+

Дата первого торгового дня IPO 10/25/2018 Pintec Technology Holdings ожидаем 15%+

для получения более подробной информации по спросу на акции данных компаний и переподписке, перспективе входа по рынку и дополнительной важной информацией присоединяйтесь к телеграмм каналу @oncapitalus

Новапорт- IPO в 2019 г не будет

- 18 октября 2018, 18:39

- |

совладелец компании Роман Троценко:

«Нет, не будем. Мы видим общую картину, которая на рынке происходит, мы не видим в этом смысла. То есть на 2019 год мы планы сняли», -

«Вы помните, у нас была задача — в первом-втором квартале 2019 года выйти с IPO, но мы переносим все это как минимум на два года, вернемся к этому вопросу позже»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={0BA07E47-8129-4935-B786-1D5CABFD00EF}

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал