OR group

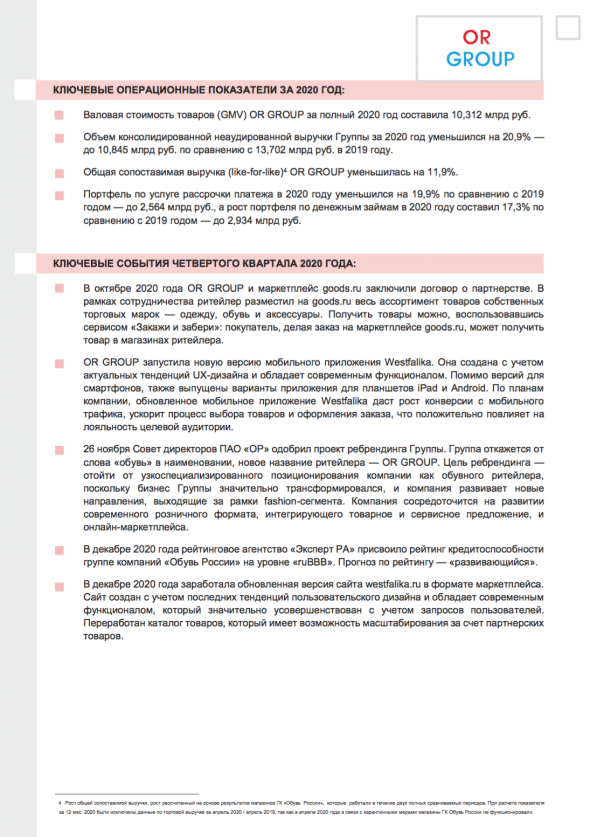

Новый рэнкинг МФО от Эксперт РА. По итогам 2020 года

- 19 апреля 2021, 06:05

- |

В новом рэнкинге МФО от Эксперт РА, за 2020 год самое большое число первых мест в России собрала МФК «Займер». По параметрам величины бизнеса и его результативности второе место у MoneyMan (группа IDF Eurasia). Интересно, что по прибыльности на третьем месте МКК «Арифметика», входящая в OR Group. ГК Eqvanta (включает Быстроденьги и Турбозайм) по выдачам заняла пятое место.

/Облигации МФК Займер входят в портфели PRObonds на 5% от активов, облигации АйДиЭф — на 7-7,5%, облигации МФК Быстроденьги — на 4%, облигации OR Group — на 6-11%/

Подробности: https://raexpert.ru/rankings/mfi/2020/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 2 )

Ключевые заметки по онлайн-конференции с компанией OR GROUP

- 14 апреля 2021, 16:05

- |

📣 Вчера мы провели онлайн-конференцию с OR GROUP (ex-ОбувьРоссии)

Представляем ключевые заметки:

🔹Среднесрочная стратегия: удвоение выручки по сравнению с 2019г., переход к формату универсального магазина, развитие маркеплейса.

🔹Онлайн продажи продолжают расти: в этом году их доля составит 30% оборота, целевой уровень — 60%.

🔹Доля микрофинасового бизнеса исторически около 30% выручки.

🔹Пункты выдачи заказов обеспечивают дополнительный трафик и комиссионный доход: в 2020г. доставили >1,2 млн посылок, цель в 2021г. — >3,5 млн посылок.

🔹Направляет свободный денежный поток на снижение долга. Комфортный уровень Чистый долг/EBITDA = 3.0х (на конец 2020г. — 5,47х).

🔹Планирует возобновить выплату дивидендов по мере возвращения к устойчивому росту. Дивполитика — 20% прибыли по МСФО.

🎥 Видеозапись онлайн-конференции

⚡️Смартлабонлайн: Обувь России может вернуться к прибыли 1,7 млрд рублей в следующем году.

- 07 апреля 2021, 11:12

- |

Для тех, кто не хочет тратить время просмотр видео, я коротко расскажу, что было сказано на эфире:

✅ Компания имеет прогнозы по выручке/прибыли на 2021 год, но не разглашает эту информацию, сохраняет консервативность оценок

✅ Выход на прибыль 2019 года в размере 1,7 млрд рублей возможен в 2022 году.

✅ В данный момент компания планирует направлять всю прибыль на снижение чистого долга, цель Net Debt/EBITDA = 2.5-3 (поэтому про дивиденды и обратный выкуп пока вопрос не стоит).

✅ Нарушение ковенант по бондам: оферта по 2 выпускам действует еще 2 недели, пока предъявили к выкупу на 1,5 млн рублей. Видели, что на вторичном рынке было продано-куплено бондов на 230 млн рублей еще до оферты, так что вероятно, кто хотел выйти, вышли по рынку просто, потому что рынок компании доверяет

✅ Цикл пополнения товарных запасов завершен, не ждут, что запасы будут расти. Модель маркетплейса подразумевает, что у компании растут запасы, но это не требует пополнения оборотного капитала, т.к. расчеты с поставщиками происходят после реализации товара

✅ Запасы 2020 года выросли на 4 млрд за счет пополнения товаров площадки «Продаём»

✅ В 2021 году списание запасов не планируется.

✅ В 2021 не ждем потребности в пополнении оборотного капитала

✅ После запуска рекламной кампании увидели рост трафика на 15%

✅ В 2021 году планируют привлечь на свой маркетплейс 1500-2000 новых поставщиков

✅ Линёво строительство фабрики остановили в 2020 году и вышли из проекта

✅ Строительство склада 28,000м2 остановили, так как из-за падения арендных ставок выгоднее арендовать, окупаемость склада при тек.арендных ставках будет очень большой.

Саму трансляцию вы можете посмотреть здесь

Хронометраж эфира:

( Читать дальше )

Принимайте участие в 12:00мск онлайн вебкаст по итогам отчетности МСФО за 2020 год компании OR GROUP

- 06 апреля 2021, 11:28

- |

Участники дискуссии:

✅Антон Титов (Директор, основной акционер)

✅Денис Шемет (Финансовый директор)

✅Кирилл Стреблянский (Директор по рынкам капитала)

Можно будет задавать вопросы онлайн.

Ссылка на youtube трансляцию

ПАО «ОР». МСФО за 2020

- 31 марта 2021, 07:04

- |

OR Group (до ребрендинга ГК «Обувь России») в понедельник опубликовала консолидированные результаты 2020 года

Основные показатели:

⁃ Чистая прибыль за год составила 563 млн рублей

⁃ EBITDA за год снизилась на 35,8% до 2,3 млрд рублей, при этом рентабельность по EBITDA во втором полугодии поднялась до 27,5%

⁃ Выручка снизилась на 21,4% до 10,7 млрд рублей. При этом во втором полугодии выручка снизилась на 18% по отношению к аналогичному периоду 2019 года, то есть снижение замедлилось

⁃ За 2020 год долг вырос на 5%, до 13 млрд рублей

⁃ Чистый долг/EBITDA увеличился до 5,47х, с 3,27х годом ранее. Рост произошел, в основном, из-за снижение показателя EBITDA

⁃ Во втором полугодии рост запасов стал фондироваться не долгом, а кредиторской задолженностью, которая бесплатна для эмитента. Она выросла с 0,6 млрд до 2,6 млрд рублей

⁃ Выручка микрофинансового направления выросла на 27% до 2,7 млрд рублей

⁃ По итогам 2020 года у Группы было 434 млн рублей денежных средств на счетах, а также 1,96 млрд рублей свободных лимбов в банках. В январе 2021 года Группа привлекла облигационный заем на 1,5 млрд рублей, с целью увеличения денежной подушки перед офортами по выпускам 001Р-01, 001Р-02 и БО-07

( Читать дальше )

Антон Титов (OR GROUP) - компания закончила 2020 год с прибылью. Планов SPO и Buyback нет.

- 18 марта 2021, 13:47

- |

Акции и дивиденды

✅Компания закончила 2020 год с прибылью против убытка 300 млн руб в 1П2020, официальный результат будет опубликован через неделю.

✅Дивидендная политика такова, чтобы выплачивать 20% прибыли в виде дивидендов

✅Ориентир для повышения доли дивидендной выплаты — снижение долг/EBITDA до отметки 2.5 (сейчас ~3.5)

❌Компания не выплатит дивиденды за 2020 год ввиду слабой динамики бизнеса по понятным причинам

❌программа байбэка была ранее объявлена в 2018 году, как возможный инструмент, но не была реализована, т.к. компания направила капитал на цели дальнейшего развития и трансформацию бизнеса. не стали палить кэш в условиях качественного изменения розничного рынка

❌Зарегистрировали допэмиссию на 20% уставного капитала в 2020 году, чтобы подстраховаться. Но размещать ее ниже 100 рублей за акцию желания нет. Пока опция SPO не рассматривается. Дат соответственно тоже нет.

📉Акции компании снижались в 2018, потому что выходили иностранные фонды, которые сокращали лимиты на Россию. В IPO компании в 2017 году 97% забрали иностранные инвесторы: порядка 47 иностранных фондов. Акции снижались несмотря на то, что все обещания, взятые на IPO были выполнены в 2018-2019 годах (обороты росли, новые магазины открывались).

✅На IPO компании в 2017 году был не cash-out Антона Титова, а была допэмиссия — все деньги ($100+млн) пошли на развитие компании.

Трансформация

✅трансформация компании в онлайн идет полным ходом

✅уходят от Обуви, ОР — онлайн ритейл. Широкий спектр товаров

✅доля новых товаров в продажах уже сейчас 40% (текстиль, посуда, малая бытовая техника и т.п.)

✅преимущество компании — в синергии онлайна и оффлайна

✅результаты трансформации в полной мере можно будет оценивать через 1-1,5 года, надо пройти 2 сезона. Скорее это 2023 год.

✅сейчас доля онлайн продаж в розничном бизнесе 23%, планируем довести ее до 50% в течение 2 лет и в конечном итоге до 70-80%

✅22 марта запускают телерекламу westfalika.ru

( Читать дальше )

Разбор компании Обувь России. Завтра будет смартлаб онлайн с Антоном Титовым.

- 17 марта 2021, 17:26

- |

На завтра на 11:00 у нас запланирована прямая трансляция с владельцем и гендиректором OR GROUP Антоном Титовым, а также с другим руководством этой компании. Подписаться на эфир можно здесь. В преддверии беседы я решил коротко накидать информацию о компании.

Компания эта не без проблем, отчего акции упали с момента IPO в 4 раза, и теперь вся компания стоит 3,3 млрд рублей, при чистой прибыли в 2019 году на уровне 1,7 млрд рублей. Соответственно, интересно разобраться, сможет ли компания восстановиться и если прибыль восстановится, то акции могут быть переоценены.

Негативные моменты, которые смущают:

⛔️компания не имеет единого бренда, OR GROUP, Обувь России, Вестфалика, Продаем, Арифметика и т.д.

⛔️покупатель в 2020 году ушёл в онлайн и может не вернуться

⛔️компания двинулась в онлайн, где не ясно конкурентное преимущество перед Wildberries

⛔️чистый долг 12,6 млрд руб, который набрали во время расширения сети и пополнения оборотного капитала. Кроме того из них 5,7 млрд — это портфель кредитов и рассрочки.

⛔️80% покупателей женщины, в основном старше 30 лет.

⛔️Интернет-продажи westfalika.ru в 2020 не выросли, а упали с 1,014 млрд до 0,9 млрд. В то время как у всех в онлайне был рост.

✅Правда, маркетплейс вырос до 1,2 млрд.руб., причем наиболее взрывной рост пришелся на 3-4 кварталы.

⛔️Драматическим было именно 1П2020, поэтому отчет за 2П2020 может многое расставить на свои места.

⛔️Если в 2019 убрать доходы от займов на уровне 2,1 млрд, то получится, что прибыли и не будет

( Читать дальше )

Коротко о главном на 04.03.2021

- 04 марта 2021, 10:19

- |

Начало и итоги размещений, кредитные рейтинги и ребрендинг:

- Сегодня «Юнисервис Капитал» начнет размещение облигаций с залоговым обеспечением недвижимым имуществом серии 02К объемом 90 млн рублей. Ценные бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов. Срок обращения выпуска — 7 лет 9 месяцев (2880 дней). Ставка купона установлена на уровне 8,8% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

- Сегодня «Займер» начнет размещение дебютного выпуска классических облигаций серии 01 объемом 300 млн рублей 4 марта. Срок обращения выпуска — 3 года. Ставка купона установлена на уровне 12,75% годовых, купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента через три года после начала торгов.

- Облигациям «Элемент Лизинга» серии 001Р-03 АКРА присвоило ожидаемый кредитный рейтинг еA-(RU).

( Читать дальше )

OR GROUP (ГК "Обувь России") объявляет операционные результаты декабря, ключевые показатели IV квартала и полного 2020 года

- 04 февраля 2021, 10:39

- |

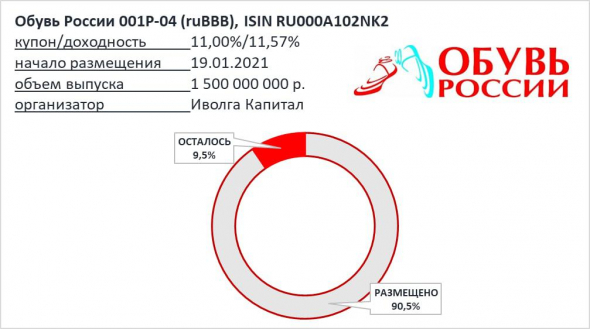

Размещение выпуска Обувь России 001P-04 подходит к завершению

- 27 января 2021, 12:00

- |

Размещение выпуска облигаций Обувь России 001P-04 (1,5 млрд.р., ruBBB, 11/11,57%) подходит к концу. Неразмещенным остается объем менее чем в 150 млн.р. С учетом предстоящих заявок, предположительно, по итогам сегодняшнего дня на первичных торгах останется около 7-8% выпуска. Которые в свою очередь планируем окончательно доразместить в течение сессии четверга.

Информация о книге заявок и параметрах выпуска здесь

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал