Qbf

Разворот цикла цен на алмазы неизбежен: обзор трендов и прогнозы по алмазному рынку

- 01 декабря 2017, 15:17

- |

Совокупный индекс цен на обработанные алмазы Источник: Bloomberg

Так или иначе цены на конечную алмазную продукцию, а именно на ювелирные изделия, имеют свою value chain (цепочку создания стоимости), изменения цен на каждом этапе которой могут привести к возможному развороту цикла. Драгоценные камни проходят долгий путь от извлечения из рудников до поступления на прилавки магазинов в виде ювелирных украшений, и на большинстве этапов присутствует огромное количество игроков и различные барьеры для входа.

Диапазон операционной рентабельности компаний алмазного сектора, % Источник: Bain Diamond Report, 2016

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Политика ФРС: анализ и прогнозы

- 14 августа 2017, 15:09

- |

В 2008 году в США начался самый масштабный кризис со времен Великой депрессии, на фоне чего ФРС приняла решение о смягчении монетарных условий. Период рекордно низких ставок начался в декабре 2008 года и продолжался 7 лет, также наряду с этим регулятор осуществлял программу количественного смягчения (QE), которая была завершена в октябре 2015 года.

Текущее ужесточение монетарных условий вызвано достижением экономики США оптимальных уровней темпа роста ВВП (2,4-2,6% г/г), закреплением уровня инфляции около целевого уровня в 2% г/г, а также сильными данными по рынку труда.

Главным бенефициаром проводимой политики станет финансовый сектор. Процентные доходы банков вырастут за счет более высоких ставок, а страховые компании смогут нарастить прибыль вслед за увеличением доходности облигационных портфелей. ФРС США планирует начать сокращение баланса уже этой осенью. Однако, учитывая текущую макроэкономическую ситуацию в стране, мы ожидаем очередное повышение ставок не раньше декабря 2017 года.

( Читать дальше )

Рынок калийных удобрений. К прочтению

- 17 июля 2017, 16:05

- |

В прошлом году оценочные мультипликаторы североамериканских производителей калийных удобрений выросли, а акции трех крупнейших эмитентов продемонстрировали подъем в начале 2017 года, поскольку участники рынка ожидают долгожданный разворот цен на данное сырье. Однако эти надежды, по-видимому, ошибочны, учитывая, что предложение по-прежнему превышает спрос, а производители продолжают работать с максимальной производственной загрузкой. За исключением массового и непредвиденного снижения предложения, рынок калийных удобрений, в отсутствие драйверов роста, похоже, двигается в сторону циклического спада.

( Читать дальше )

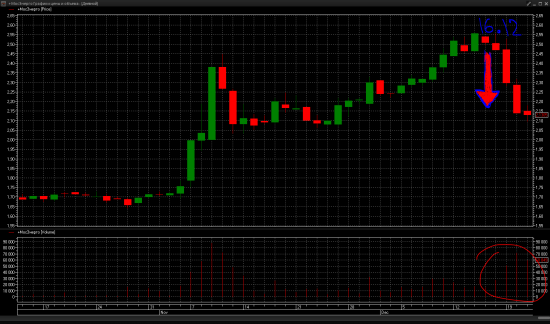

Лонг Сургута преф

- 06 июля 2017, 10:26

- |

Рынок дает шанс заработать. Долларовый пул под названием Сургут преф. стоит на месте пока доллар растет к рублю.

MCSI. Китай. Изменение индекса.

- 21 июня 2017, 14:11

- |

( Читать дальше )

Размещение Минфином ОФЗ 8 февраля

- 08 февраля 2017, 12:20

- |

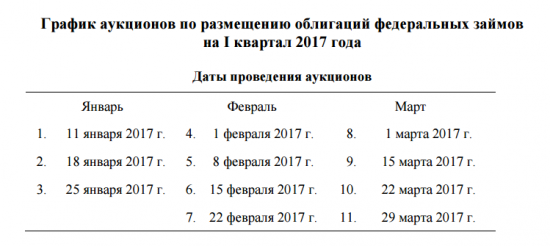

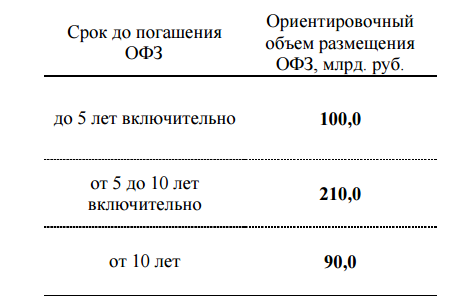

Предельный объем размещения ОФЗ в I квартале 2017 г. – 400,0 млрд. руб.

Распределение предельного объема размещения ОФЗ в I квартале 2017 г. по срокам до погашения по номинальной стоимости

( Читать дальше )

Итоги года и перспективы российского фондового рынка

- 29 декабря 2016, 14:41

- |

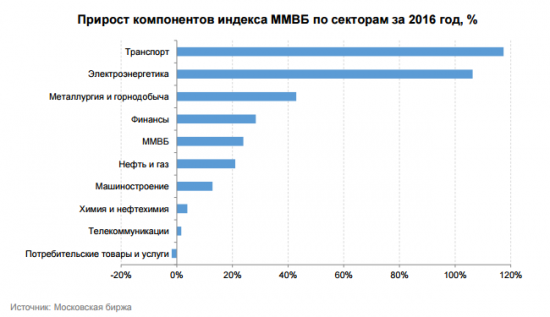

2016 год оказался для фондового рынка РФ удачным: индекс ММВБ обновил исторический максимум 2008 года, поднявшись выше отметки в 2200 пунктов, и по итогам года вырос на 24%. Восстановление котировок российских компаний произошло во многом за счет улучшения ожиданий по динамике российской экономики. Девальвация и резкое падение нефти оказались уже позади, а экономика страны адаптировалась к новым реалиям рынка. Значительная недооцененность российских компаний позволила инвесторам приобрести активы по очень привлекательной цене. В результате, акции многих компаний показали трехзначный прирост по итогам года. Помимо роста котировок нефти положительно сказалось на капитализации фондового рынка РФ общее восстановление цен на сырьевые товары, таких как, например, медь и уголь.

транспорта вырос за счет двух эмитентов, составляющих 90% индекса: «Аэрофлота» (+173%) в результате повышения спроса на авиаперевозки и контроля над издержками, и «НМТП» (+72%) на фоне предстоящей приватизации. В секторе электроэнергетики особенно отметились «Интер РАО» (+242%) за счет ввода новых мощностей и повышения эффективности, и «ФСК ЕЭС» (+237%), показатели которой улучшились на фоне изменения тарифной политики. Сектор металлургии и горнодобычи отметился ростом благодаря восстановлению цен на сырье. Акции «Алросы» (+72%) прибавили на фоне приватизации и увеличения продаж алмазов и бриллиантов. Высокими темпами роста отметились угольные и сталелитейные компании, среди которых «НЛМК» (+79%), «ММК» (+73%), «Мечел» (+177%), «Распадская» (+162%).

( Читать дальше )

Кто льет Мосэнерго

- 21 декабря 2016, 11:45

- |

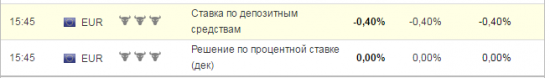

ЕЦБ, Ставка и новые данные по КУЕ

- 08 декабря 2016, 15:49

- |

*ECB WILL BUY EU60 BILLION ASSETS A MONTH FROM APR TO DEC

*ECB REDUCES MONTHLY PACE OF QE TO EU60 BILLION STARTING APRIL

*ECB SAYS IT MAY INCREASE SIZE OR DURATION OF PROGRAM IF NEEDED

*ECB: MAY INCREASE PROGRAM IN TERMS OF SIZE, DURATION IF OUTLOOK LESS FAVORABLE

*ECB LOWERS EMERGENCY FUNDING CAP FOR GREEK BANKS BY 200 MLN EUROS TO 50.7 BLN EUROS- BANK OF GREECE

А тепреь по-русски..

ЕЦБ может увеличить объем программы выкупа или ее срок при необходимости, ставка неизменна, программу с апреля режут до 60 ярдов ( с апреля по декабрь )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал