SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Qe

На МКС обнаружен скриншот S&P500 из 2022 года!

- 01 июля 2020, 17:51

- |

Космонавты МКС доложили об удивительной находке. В шлюзе выхода в открытый космос найден скриншот графика S&P500 с пометками неизвестного аналитика! Эксклюзивный снимок артефакта:

Трамп уже написал в твитере, что это его заслуга и похвалил Пауэлла за будущие смелые действия!

Трамп уже написал в твитере, что это его заслуга и похвалил Пауэлла за будущие смелые действия!

- комментировать

- ★1

- Комментарии ( 12 )

Глава ФРС не умеет носить маску

- 30 июня 2020, 22:36

- |

Продолжая вчерашнюю тема запуска в боевом режиме покупки корпоративного долга

Пауэлл сегодня выступал в Конгрессе.

( Читать дальше )

Пауэлл сегодня выступал в Конгрессе.

( Читать дальше )

В Штатах долго запрягают! ФЕД и Минфин США объявили о покупке бондов на первичном рынке

- 29 июня 2020, 23:45

- |

Ещё 23 марта 2020 ФРС объявила, что будет скупать долг на вторичном рынке Secondary Market Corporate Credit Facility (etf на бонды и бонды с рынка), а так же новый долг Primary Market Corporate Credit Facility (облигации и участие в синдицированном кредитовании). Все ждали, что «деньги» уже тогда попадут на рынок. Но нет!

Лишь спустя 3 месяца, наконец-то ФРС и Минфин объявили, что программа выкупа нового долга начала действовать сегодня. Уж очень долго запрягает ФРС, не думал, что он будет так долго тянуть. Плохо работают чиновники на банкстеров.

Суммарный объём двух программ $750 млрд. Они действуют до 30 сентября, но могут быть продлены.

На 18 июня было куплено активов на $6.9 млрд это покупка долга вторичного рынка (The total outstanding amount of the FRBNY’s loans under the SMCCF was $6,904,017,883.)

Неужели они за три месяца загонят всю оставшуюся сумму в рынок? Это будет (не)вероятно.

Лишь спустя 3 месяца, наконец-то ФРС и Минфин объявили, что программа выкупа нового долга начала действовать сегодня. Уж очень долго запрягает ФРС, не думал, что он будет так долго тянуть. Плохо работают чиновники на банкстеров.

Суммарный объём двух программ $750 млрд. Они действуют до 30 сентября, но могут быть продлены.

На 18 июня было куплено активов на $6.9 млрд это покупка долга вторичного рынка (The total outstanding amount of the FRBNY’s loans under the SMCCF was $6,904,017,883.)

Неужели они за три месяца загонят всю оставшуюся сумму в рынок? Это будет (не)вероятно.

Должны ли центральные банки бороться с инфляцией или дефляцией? (перевод с deflation com)

- 23 июня 2020, 17:40

- |

Это вопрос, заданный автором для британской газеты The Guardian.

Вот выдержка из статьи от 17 июня:

Раньше жизнь была такой легкой для центральных банков. Отрегулировал здесь, отрегулировал там, вот и все, что было нужно, чтобы держать инфляцию под контролем. Теперь они создают деньги в беспрецедентных количествах и созерцают отрицательные ставки, имея лишь самое схематичное представление о том, как все это пойдет на пользу. Это гораздо сложнее и гораздо опаснее, не в последнюю очередь для самих центральных банков.

Проблема в том, что карантин затрагивает обе части экономики. Запирание людей дома и ограничение их передвижения сокращают предложение товаров и услуг, что обычно означало бы повышение стоимости жизни.

Тем не менее, ограничение также снижает спрос, потому что некоторые работники увольняются, а другие получают меньше от государственных программ субсидирования заработной платы, чем если бы они выполняли свою работу. Слабый спрос обычно снижает инфляцию.

( Читать дальше )

Вот выдержка из статьи от 17 июня:

Раньше жизнь была такой легкой для центральных банков. Отрегулировал здесь, отрегулировал там, вот и все, что было нужно, чтобы держать инфляцию под контролем. Теперь они создают деньги в беспрецедентных количествах и созерцают отрицательные ставки, имея лишь самое схематичное представление о том, как все это пойдет на пользу. Это гораздо сложнее и гораздо опаснее, не в последнюю очередь для самих центральных банков.

Проблема в том, что карантин затрагивает обе части экономики. Запирание людей дома и ограничение их передвижения сокращают предложение товаров и услуг, что обычно означало бы повышение стоимости жизни.

Тем не менее, ограничение также снижает спрос, потому что некоторые работники увольняются, а другие получают меньше от государственных программ субсидирования заработной платы, чем если бы они выполняли свою работу. Слабый спрос обычно снижает инфляцию.

( Читать дальше )

Тени 30-х годов возвращаются…

- 21 июня 2020, 12:10

- |

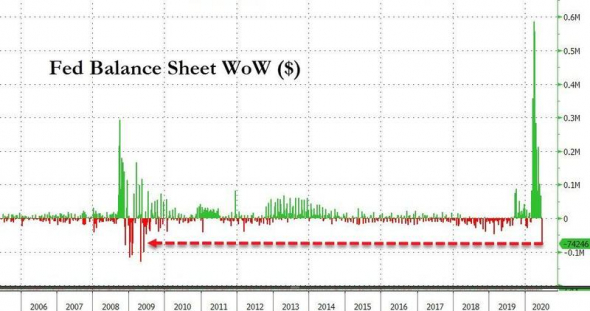

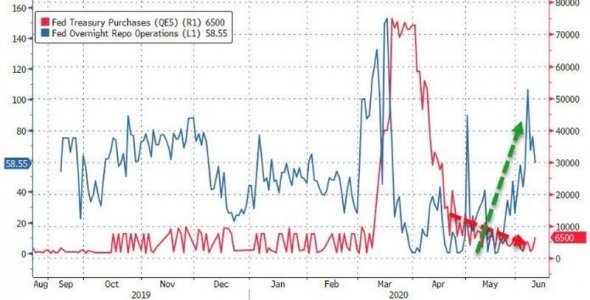

Итак, это свершилось. Словно услышав голоса тех, кто боялся реализации пресловутого гиперинфляционного сценария краха доллара, Пауэлл начал действовать. Баланс ФРС пошел вниз (в недельном выражении), пока за счет сокращения своп-операций с другими ЦБ и урезания размеров проводимых аукционов РЕПО с коммерческими банками:

(Баланс ФРС снижается максимальным темпом с 2009 года в недельном выражении.)

Однако важно помнить, что по мере снижения объемов программы QEternity (в настоящий момент ее потолок составляет $120 млрд в месяц), востребованность аукционов РЕПО возросла:

( Читать дальше )

Баланс ФРС показал крупнейшее недельное падение за 11 лет

- 19 июня 2020, 16:41

- |

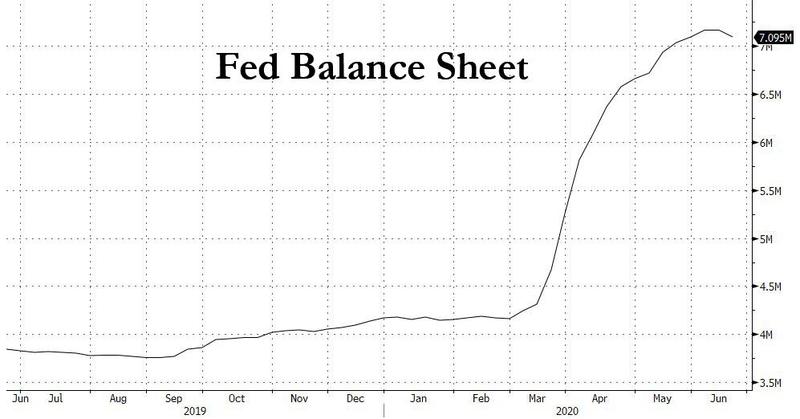

После трех месяцев рекордного роста с 3 трлн до 7,2 трлн долларов, баланс ФРС наконец-то показал свое первое недельное снижение с начала коронакризиса, согласно последнему заявлению H.4.1.

Это было не только первое сокращение баланса ФРС с недели, закончившейся 26 февраля, но и самое большое падение с мая 2009 года.

Это было не только первое сокращение баланса ФРС с недели, закончившейся 26 февраля, но и самое большое падение с мая 2009 года.

( Читать дальше )

Это было не только первое сокращение баланса ФРС с недели, закончившейся 26 февраля, но и самое большое падение с мая 2009 года.

Это было не только первое сокращение баланса ФРС с недели, закончившейся 26 февраля, но и самое большое падение с мая 2009 года.

( Читать дальше )

Трейдеры: Исаков # 170 Новый рекорд зараженных в США / рынок накачивают позитивом

- 17 июня 2020, 10:58

- |

"Старости" на Смартлабе о ФРС

- 15 июня 2020, 23:45

- |

Вы меня извините, но в данном посте мало нового. Уверен, многим из вас будет полезен этот пост.

ФРС ещё 23 марта заявила об образовании двух программ для финансирования рынка кредита: вторичного и первичного. Вторичный фонд Secondary Market Corporate Credit Facility может выкупать бонды и etf, первичный Primary Market Corporate Credit Facility: покупка бондов при размещении и участие в синдицированном кредите. Об этом писали здесь много раз. В том числе бонды неинвест.уровня.

И вот сегодня вышла новость в котором они конкретизировали параметры покупки бондов с вторичного рынка.

По факту ФРС уже больше месяца покупает облигации через бондовые ETF фонды: ANGL, HYG (это как раз фонд неинвест.уровня) , HYLB (и это «мусорный» фонд) и другие. И на конец мая ФРС купил бондовых etf на $38 млрд, начав действовать 12 мая (1.5 млрд, детали внизу).

Данные доступны по датам, объёмам и фондам

( Читать дальше )

ФРС ещё 23 марта заявила об образовании двух программ для финансирования рынка кредита: вторичного и первичного. Вторичный фонд Secondary Market Corporate Credit Facility может выкупать бонды и etf, первичный Primary Market Corporate Credit Facility: покупка бондов при размещении и участие в синдицированном кредите. Об этом писали здесь много раз. В том числе бонды неинвест.уровня.

И вот сегодня вышла новость в котором они конкретизировали параметры покупки бондов с вторичного рынка.

По факту ФРС уже больше месяца покупает облигации через бондовые ETF фонды: ANGL, HYG (это как раз фонд неинвест.уровня) , HYLB (и это «мусорный» фонд) и другие. И на конец мая ФРС купил бондовых etf на $38 млрд, начав действовать 12 мая (1.5 млрд, детали внизу).

Данные доступны по датам, объёмам и фондам

( Читать дальше )

Итоги недели 11.06.2020. Заседание ФРС. Курс доллара и нефть

- 11 июня 2020, 19:44

- |

Заседание ФРС

Как экономика разойдётся с фондовым рынком

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Как экономика разойдётся с фондовым рынком

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

ЕЦБ надеется остановить дефляцию, но «не может напечатать уверенность» (перевод с deflation com)

- 11 июня 2020, 13:20

- |

Европейский центральный банк усиливает программу покупки облигаций, опасаясь роста дефляции.

Вот выдержка из статьи Bloomberg от 5 июня:

Опасения дефляции оправдывают решение Европейского центрального банка увеличить свою программу срочной покупки облигаций, считает его представитель Пабло Эрнандес де Кос.

«Дефляционные риски возросли, и это одна из причин, по которой Европейский центральный банк предпринимает действия, которые он предпринимает — чтобы не допустить материализации риска», — заявил член Совета управляющих и глава Банка Испании в интервью Bloomberg News. Мадрид. «Я среди тех, кто считает, что этот кризис по сути дезинфляционный, в том смысле, что некоторые проблемы, которые у нас были с низкой инфляцией, накапливаются».

Эта точка зрения была поддержана в пятницу членом Исполнительного совета Фабио Панеттой, который сказал итальянскому Радио 1, что блокировки из-за коронавируса привело к «возобновлению дефляционного давления».

( Читать дальше )

Вот выдержка из статьи Bloomberg от 5 июня:

Опасения дефляции оправдывают решение Европейского центрального банка увеличить свою программу срочной покупки облигаций, считает его представитель Пабло Эрнандес де Кос.

«Дефляционные риски возросли, и это одна из причин, по которой Европейский центральный банк предпринимает действия, которые он предпринимает — чтобы не допустить материализации риска», — заявил член Совета управляющих и глава Банка Испании в интервью Bloomberg News. Мадрид. «Я среди тех, кто считает, что этот кризис по сути дезинфляционный, в том смысле, что некоторые проблемы, которые у нас были с низкой инфляцией, накапливаются».

Эта точка зрения была поддержана в пятницу членом Исполнительного совета Фабио Панеттой, который сказал итальянскому Радио 1, что блокировки из-за коронавируса привело к «возобновлению дефляционного давления».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал