ROE

ROE – секреты применения

- 13 апреля 2022, 11:41

- |

Посмотрев это видео Вы:

— Научитесь рассчитывать ROE на практике

— Поймете, какие финансовые показатели компании влияют на формирование ROE

— Узнаете, как ROE влияет на рост стоимости акций

— Сможете найти фаворитов по росту стоимости акций и исключить аутсайдеров

- комментировать

- Комментарии ( 0 )

Эффективность или дешевизна. Что важнее при отборе компаний. Часть 2

- 26 октября 2021, 08:33

- |

Добрый день.

8.10.2021, на сайте комиссии по ценным бумагам был опубликован годовой отчет компании Micron. Пост о нем.

Micron начинала как компания по разработке полупроводников, в которой работало четыре человека, в подвале стоматологического кабинета в Бойсе, штат Айдахо.

( Читать дальше )

Показатели рентабельности ROE ROA ROI | Как их рассчитывать и для чего они нужны

- 24 октября 2021, 18:15

- |

В этом видео Вы узнаете:

❓ Как рассчитать рентабельность инвестиций

💲 показатели roe roa roi

💵 инвестиции

📊 фундаментальный анализ

🚹Пишите комментарии и ставьте лайки:)

Акции Citigroup прибавили 3% после публикации квартального отчёта

- 16 октября 2021, 23:15

- |

Citigroup ( C ) отчиталась за 3 кв. 2021 г. (3q21) 14 октября. Чистая выручка снизилась на 0,9% до $17,15 млрд. Снижение к 3q19 составляет -7,6%. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $2,15 против $1,36 в 3q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $16,97 млрд и EPS $1,65. Рентабельность вещественного акционерного капитала (ROTCE) 11%.

Банк высвободил из резервов $1,2 млрд. Резервы на возможные потери по кредитам составили $17,7 млрд или 2,7% от кредитного портфеля, в сравнении с 2,8% во 2q21. Кредитный портфель сократился на 1,8% ко 2q21 и составил $664,8 млрд. Депозиты выросли на 2,8% до $1,35 трлн. Достаточность капитала 1 уровня 11,7%.

В годовом выражении кредитный портфель сократился на 0,3%, а к уровню 3q19 – на 3,9%. При этом кредиты населению снизились на 5,6% г/г до $264,25 млрд, к 3q19 падение составляет 11%. В то же время, кредиты бизнесу выросли на 3,5% г/г и составили $400,5 млрд, к уровням 3q19 рост 1,6%.

Результаты по сегментам. Выручка розничного бизнеса (“Global Consumer Banking”, GCB) снизилась на 12,7% до $6,26 млрд, ко 2q21 снижение 8,2%. В основном из-за сворачивания бизнеса в развивающихся странах, о котором было объявлено ранее. Доля GCB в структуре выручки Citi 36,5%, тогда как годом ранее было 41,5%. При этом карточный бизнес просел на 3,4% и принёс $4,1 млрд выручки. Выручка ритейл банкинга обвалилась на 26,4% и составила $2,15 млрд. Активы под управлением подскочили на 15% г/г до $229 млрд, но снизились ко 2q21 на 1,3%.

( Читать дальше )

ROA и ROE. Бессмысленность использования.

- 04 июля 2021, 10:48

- |

Здравствуйте, в этой статье хочу рассмотреть мультипликаторы ROA и ROE,

объяснить на примере, почему считаю бессмысленными данные мультипликаторы,

и почему не стоит сравнивать компании по рентабельности.

Т.к. они оба имеют в числителе Чистую прибыль — ссылка на статью почему ЧП не фундаментальный показатель.

Итак, ROA — рентабельность активов предприятия, ЧП/Всего активов*100%

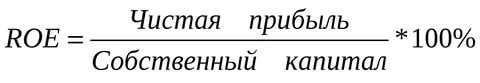

ROE — рентабельность чистых активов, ЧП/Капитал(Чистые активы)*100%

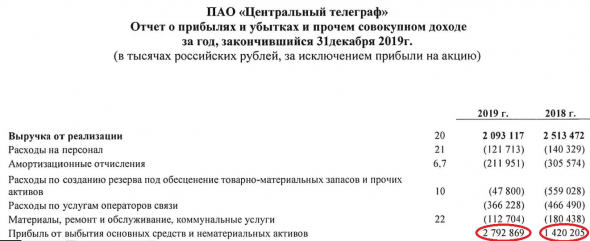

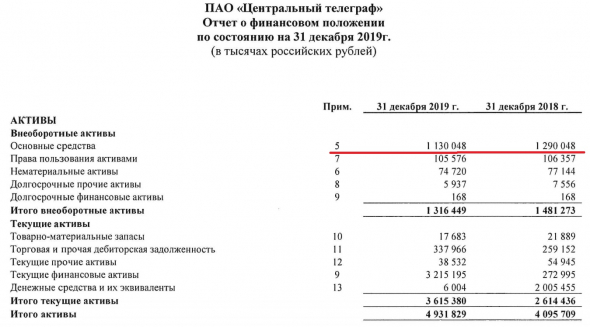

Оба мультипликатора связаны так или иначе с активами компании, давайте разберём,

что же не так с этими самыми активами компании.На эти рассуждения меня натолкнула отчётность

компании «Центральный телеграф», её и разберём. Компания в 2018 и 2019 году продала Основные средства

и выплатила огромные дивиденды. Давайте взглянем на эти сделки в отчётности по мсфо:

В особенности интересна сделка 2019 года, запомните пожалуйста эту цифру 2,7 млрд. Руб.

Взглянем на баланс компании:

( Читать дальше )

Эффективность или дешевизна. Что важнее при отборе компаний.

- 30 апреля 2021, 13:53

- |

Эффективность или дешевизна. Что важнее при отборе компаний.

Доброго времени суток. Каждый кто занимается отбором ценных бумаг сталкивался с муками выбора в пользу дешевой и менее эффективной компанией или дорогой и более эффективной. Об этом и статья.

Небольшой вводный курс для новичков.

Классическим показателем оценки стоимости компании является мультипликатор P/E. То есть, капитализацию компании (количество акций в обращении умноженное на текущую цену) делим на чистую прибыль из последнего годового отчета. Если капитализация компании 200 миллионов, а зарабатывает она 10, то 200/10=20. P/E=20. Отбросим ряд нюансов, и предположим, что у компании не будет меняться цена акций и чистая прибыль. Тогда наша инвестиция удвоится за 20 лет. Мы используем показатель E/P вместо P/E. Почти то же самое, но смотрим в процентах. (10/200) *100=5%. То есть эта инвестиция будет приносить нам 5% годовых.

( Читать дальше )

ROE - бесполезный мультипликатор? А чем заменить?

- 29 апреля 2021, 16:48

- |

ROE — бесполезный мультипликатор? А чем заменить?

ROE (Return on equity) Рентабельность собственного капитала – отношение чистой прибыли к величине собственного капитала.

Собственный капитал — это разность между активами и обязательствами.

И что нам это даёт?

Да ничего.

( Читать дальше )

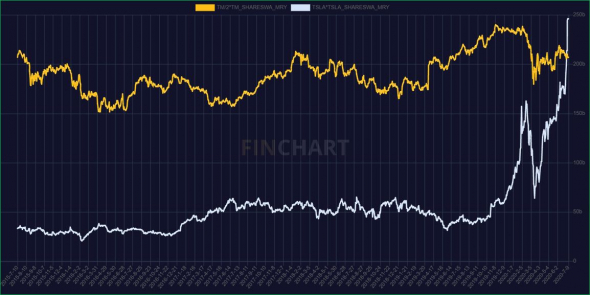

Капитализация Tesla уже 1/4 триллиона долларов.

- 10 июля 2020, 21:42

- |

Капитализация Tesla уже 1/4 триллиона долларов.

ссылка

Это больше, чем у крупнейших компаний. #2- Toyota — $211 мдрд;

( Читать дальше )

ROE - как основной мультипликатор для оценки компании.

- 17 апреля 2020, 15:41

- |

Уважаемые, друзья, я решил создать небольшую рубрику про мультипликаторы оценки компаний, в которой детально разберу каждый мультипликатор в отдельности. Это конечно, в первую очередь будет полезно начинающим трейдерам, но также полезно освежить в памяти информацию для более опытных специалистов.

Предлагаю разобрать мультипликатор коэффициента рентабельности собственного капитала или так называемый ROE (return on common equity). Другими словами ROE — это доходность на капитал компании в процентах годовых, то есть рентабельность.

ROE позволяет инвесторам оценить, насколько эффективно компания использует собственный капитал.

Итак, ROE показывает нам доходность бизнеса и по факту является одним из самых важных показателей (параметров) для принятия решение о покупке акций или другой ценной бумаги рассматриваемой компании.

( Читать дальше )

Для чего нужен мультипликатор ROE?

- 30 марта 2020, 14:26

- |

Сколько чистой прибыли за год способен создавать собственный капитал?

Показатель ROE отражает рентабельность собственного капитала.

Вычитается показатель так: чистая прибыль на конец отчетного периода / собственный капитал на начало отчетного периода * 100%.

Если показатель получается 20, это значит, что на 100 рублей капитала компания зарабатывает 20 рублей чистой прибыли.

Средний показатель ROE в России 10-15%.

Имеет смысл сравнивать ROE компаний из одной отрасли. У высокотехнологичных компаний показатель будет всегда выше, чем, например, у нефтедобывающих. За счёт того, что нефтедобывающие компании нуждаются в бОльшем капитале, к примеру, для покупки дорогостоящего оборудования.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал